Квалифицированный инвестор

Содержание:

- Какие требования предъявляются к физическому лицу для получения статуса квалифицированного инвестора?

- Кому и для чего нужен статус квалифицированного инвестора?

- Куда можно инвестировать?

- Как составить портфель инвестиций?

- Ограничения

- Как стать квалифицированным инвестором

- Основные правила инвестирования

- Знак «кирпич» для неквалов

- Привилегии квалифицированного инвестора

- Внешний вид клиента имеет значение в банке? Или у меня уже где-то на лице написано, что я более или менее успешный инвестор/трейдер, или «квал»?

Какие требования предъявляются к физическому лицу для получения статуса квалифицированного инвестора?

Инвестор должен соответствовать одному из следующих требований (, подп. 2.1.1-2.1.5 Указания Банка России от 29 апреля 2015 г. № 3629-У «О признании лиц квалифицированными инвесторами и порядке ведения реестра лиц, признанных квалифицированными инвесторами»). Всего их пять.

- Активы. Общая стоимость ценных бумаг во владении, и (или) общий размер обязательств из договоров, являющихся производными финансовыми инструментами, должно составлять не менее 6 млн руб.

- Опыт. Иметь опыт работы в организации, которая совершает сделки с ценными бумагами или заключает договоры, являющиеся производными финансовыми инструментами, не менее 2 лет, если такая организация является квалифицированным инвестором, и не менее 3 лет в иных случаях.

- Обороты. За последние 4 квартала инвестор должен совершать сделки с финансовыми инструментами не реже 10 раз в квартал, но не реже одного раза в месяц. При этом совокупная сумма этих сделок должна составлять не менее 6 млн руб.

- Имущество. Инвестор должен владеть имуществом на сумму не менее 6 млн руб., при этом в их список входят денежные средства на счетах и во вкладах в банках, ценные бумаги, требования к кредитной организации выплатить денежный эквивалент драгоценного металла по его учетной цене.

- Образование. Необходимо иметь:

- аттестат о высшем экономическом образовании;

- или аттестат ФСФР любой серии;

- или квалификационный аттестат аудитора;

- или квалификационный аттестат страхового актуария;

- или сертификат Chartered Financial Analyst (CFA), или сертификат Сertfied International Investment Analyst (CllA), или сертификат Financlal Risk Manager (FRM).

При этом диплом о высшем образовании должен быть государственного образца и выдан вузом, который на момент выдачи документа осуществляло аттестацию граждан в сфере профессиональной деятельности на рынке ценных бумаг.

После того, как вы выберете, по какому основанию вы будете подавать документы на получение статуса, необходимо их подготовить.

Какие документы необходимо предоставить для получения статуса квалифицированного инвестора? Полный список необходимых документов по каждому пункту нужно уточнить у своего брокера, поскольку требования различаются.

Например, исходя из личного опыта, могу отметить, что отчеты и выписки для УК «Фридом Финанс» должны быть составлены не более одного месяца назад, а ВТБ Капитал Управление активами принимают документы только составленные и подписанные днем ранее. Для АО «ИК «Финам» подойдут документы 5-дневной давности.

Также отличается и способ подачи документов: У последних двух брокеров это необходимо делать лично, но поручение подать в онлайн-форме, а у УК «Фридом Финанс» – все онлайн.

Документы от организаций должны быть надлежащим образом заверены подписью уполномоченного лица и печатью организации.

Кому и для чего нужен статус квалифицированного инвестора?

Статус квалифицированного инвестора нужен любому человеку, который собирается совершать сделки с различными иностранными ценными бумагами:

- Депозитарные расписки;

- Структурные ноты;

- Еврооблигации;

- Акции иностранных компаний;

- Биржевые фонды ETF.

Конечно, не каждый брокер предоставляет доступ к иностранным площадкам и ценным бумагам, но такие брокеры как Открытие, Финам или Тинькофф, имеет весь набор этих инструментов.

Но существует ряд критериев, которым должен соответствовать инвестор, подробнее о каждом ниже.

- Должен быть размер в виде ценных бумаг на счету у брокера или на депозите не менее 6 млн. рублей. Таким образом, закон нам говорит, что если у вас была квартира, которую вы продали и положили деньги на депозит или данная сумма досталась вам по наследству от богатого дяди или тёти, то вы автоматом становитесь квалифицированным инвестором!

- Совершали сделки за последние 4 месяца с периодичностью не реже 10 раз в квартал также на сумму не меньше 6 млн. рублей. Конечно, такое условие могут выполнить только профессиональные трейдеры, у которых это и является основным видом деятельности, а рядовой инвестор конечно же не попадает под это условие.

- У инвестора есть высшее финансовое или экономическое образование. Получается, любому другому человеку, который пришел к тому чтобы начать инвестировать хоть какие-то деньги, уже на начальном этапе вводят ограничения, разрешая лишь инвестировать в ограниченное количество инструментов, что в свою очередь не будет способствовать привлечению новых инвесторов, которых в стране и так менее 1%.

- Необходим опыт работы от 3-х лет в организации, которая заключала сделки с ценными бумагами или производными инструментами, или не менее 2-х лет — в организации со статусом квалифицированного инвестора. Наверное, данный критерий будет единственным который лучше всего подходит для статуса квалифицированный инвестор.

Итак, вкратце:

- Наличие капитала или имущества на депозите от 6 млн. рублей.

- Наличие высшего экономического образования (квалификационный аттестат специалиста финансового рынка).

- Объем совершаемых сделок за последние 4 месяца от 6 млн. руб.

- Опыт работы от 3-х лет в организации, которая заключала сделки с ЦБ.

Если вы попадаете под одно из этих требований, то смело можете стать квалифицированным инвестором.

Куда можно инвестировать?

куда можно вложить деньги и получить прибыль без риска

- Банковские депозиты. В рублях обеспечивают доходность в лучшем случае на уровне инфляции. Поэтому подходят лишь для сохранения капитала или накопления денег перед вложением в более эффективные инструменты;

- Драгоценные металлы. Вложения в золото могут быть лишь долгосрочными. Крупные страны в последние годы активно пополняют свои запасы, что вызывает снижение его цены. Можно предположить, что курс актива стабилизируется через 10–12 лет;

- Иностранная валюта. Инвестор может заработать, своевременно обменивая одну валюту на другую. Вклады в долларах США или евро обеспечивают высокий доход, а счёта в фунтах стерлингов или швейцарских франках — безопасность;

- Недвижимость. Есть множество способов, как стать инвестором недвижимости: можно купить её и ждать повышения цены, отремонтировать и сдать в аренду. Также выгодно приобретать квартиры в начале строительства, когда они на 50% дешевле;

- Акции. Приносят доход как при выплате дивидендов, так и в результате повышения цены. В первом случае нужно искать компании с хорошей историей начислений, а во втором — предприятия с высоким потенциалом развития;

- Облигации. Считаются одним из надёжных инструментов с относительно небольшой доходностью. Выпущенные государством или крупными корпорациями бумаги можно использовать для хранения капитала или снижения уровня риска в портфеле;

- Паевые фонды. Являются формой доверительного управления. ПИФы инвестируют средства вкладчиков в те же акции, облигации, биржевые активы и недвижимость, а по истечении периода распределяют прибыль между владельцами паев;

- Акции ETF. Выпускаются на биржи ETF-фондами. По сути, представляют собой актив, структура которого повторяет один из основных биржевых индексов. Поэтому каждая такая акция является идеально диверсифицированным портфелем;

- Структурированные продукты. Основная цель подобных продуктов — оптимальное распределение капитала между консервативными и агрессивными инструментами для повышения доходности, но при сохранении приемлемого уровня риска;

- ПАММ-счета. Форма доверительного управления, по сути идентичная ПИФам. Но управляющий у ПАММ-счета один. Он работает исключительно со своим капиталом на бирже Forex, а брокер повторяет его сделки с деньгами вкладчиков;

- Чужой бизнес. Успешно работающее предприятие — неплохой источник дохода. Как стать инвестором компании: можно дать бизнесмену деньги или купить для него оборудование, помещения, сырье. Конечно же, необходимо заключить с ним договор;

- Свой бизнес. Конечно, создание собственного предприятия нельзя назвать пассивной формой инвестиций: придется основательно потрудиться, чтобы организовать бизнес и вывести его на рынок. Но доходность у этого инструмента — самая высокая;

- Венчурное инвестирование. Многие создатели стартапов думают о том, где и как найти инвестора для малого бизнеса. Для вкладчика это хоть и рискованно, но очень выгодно: если идея окажется удачной, заработок составит тысячи процентов;

- Р2Р-кредитование. Непосредственное кредитование других частных лиц — довольно выгодная идея: средняя ставка по таким займам составляет 0,8–1,5% в день. Найти заинтересованных клиентов можно на специальных площадках в интернете;

- Микрофинансовые организации. Предлагают ставку в два-три раза выше, чем банки по депозитам. Риск небольшой: сейчас деятельность МФО строго контролируется государством. Но порог вхождения для частных лиц начинается с 1,5 млн рублей;

- Информационные сайты. Если приобрести ресурс с интересным контентом и широкой аудиторией, можно получать доход от размещения на нем рекламы и заказных статей. Разумеется, за сайтом придется следить, но эта работа не займет много времени;

- Сообщества в соцсетях. Как и сайты, сообщества с большим количеством подписчиков приносят доход от рекламы. Также через группу можно продавать товары партнеров. Приобрести уже раскрученную группу проще всего на бирже;

- Криптовалюты. Позволяют хорошо зарабатывать благодаря высокой волатильности. Как стать инвестором криптовалюты, с чего начать? Прежде всего, следует разобраться в том, как работают электронные деньги и почему они имеют ценность;

- Искусство и антиквариат. Картины, коллекционные вещи и старинные предметы становятся с каждым годом только дороже. Но инвестировать в них непросто: нужно не только следить за модными трендами, но и уметь оценивать потенциал творений;

- Интеллектуальная собственность. Изобретателей в России много, но лишь единицы умеют зарабатывать на своих разработках. Можно покупать у авторов перспективные технологии и продавать лицензии на их использование иностранным компаниям.

Как составить портфель инвестиций?

- Доходность определяет не только величину чистой прибыли, но и множество других условий: предпочитаемую валюту, форму и периодичность выплат, налоги;

- Риск символизирует готовность инвестора к просадкам и снижению стоимости портфеля. Не каждый морально готов к убыткам, даже если они временные.

Если новичок думает о том, как стать профессиональным инвестором, то он должен основательно разобраться в принципах формирования портфеля. В упрощённом виде порядок действий выглядит так:

- Установить цели инвестирования. Для этого нужно определить, какую сумму и через какое время рассчитывает получить инвестор;

- Выяснить, в какой валюте будет израсходована прибыль. Для предотвращения убытка от изменения курса вкладывать лучше в этих же денежных знаках;

- Определить периодичность выведения прибыли. Если деньги нужны ежемесячно, не стоит покупать золото или структурированные продукты;

- Установить соотношение долговых и долевых активов. Если важна прибыль, нужно изучить их доходность, если уменьшение рисков — максимальные просадки;

- Сбалансировать активы внутри категорий. Ценные бумаги маленьких компаний более доходны в сравнении с крупными. Но при этом риск для них выше.

- Распределить капитал. Чтобы защитить свои вложения от негативных факторов, необходимо выделить в рамках портфеля три составляющих:

- Страховая доля. Нужна на случай потери работы, болезни или смерти, чтобы не выводить деньги из инструментов. Включает разные виды страхования;

- Ликвидная доля. Предназначена для покрытия непредвиденных расходов или инвестирования на случай появления выгодных возможностей;

- Инвестиционная доля. Собственно, основная часть портфеля. Состоит из разных инструментов, соответствующих целям и срокам инвестирования.

Ограничения

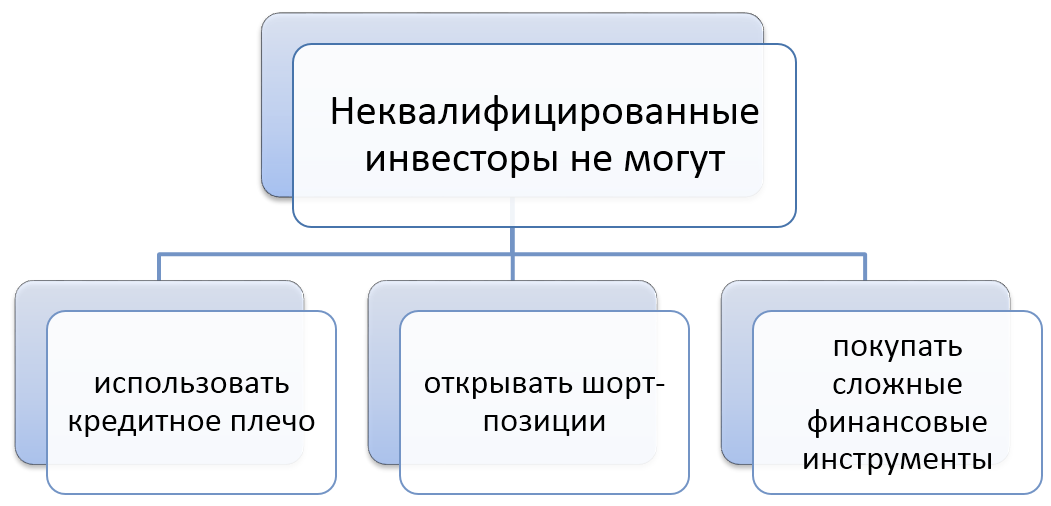

Новый закон о категориях инвесторов предусматривает ограничения для неквалифицированных участников. Они не смогут использовать кредитное плечо, открывать короткие позиции и приобретать сложные финансовые инструменты – фьючерсы, опционы, паи закрытых паевых фондов, акции 3-го уровня Московской биржи и др.

Акции зарубежных компаний будут доступны инвесторам без статуса, если они включены в расчет фондовых индексов. Перечень доступных индексов будет подготовлен Центробанком РФ к началу следующего года.

Закон ограничивает покупку структурных облигаций на бирже, при этом сохраняет право на приобретение полиса ИСЖ, а также структурных продуктов банковских компаний и страховщиков.

Закон о квалифицированных инвесторах также предусматривает ответственность брокера за реализацию актива, к которому у неквалифицированного инвестора нет доступа. Если это произойдет, брокера обяжут выкупить «запрещенные» активы обратно, а также возместить расходы на брокерскую комиссию.

Неквалифицированный инвестор сможет купить:

- акции и облигации голубых фишек Мосбиржи;

- государственные и муниципальные облигации;

- паи биржевых ПИФ;

- валюту;

- ETF российских провайдеров FinEx и ITIFunds

По новым правилам все инвесторы смогут принимать участие в IPO, если эмитент ценной бумаги котируется на Московской бирже. Если же российский эмитент решит размещаться на иностранной площадке — например на Лондонской бирже — то доступ туда через российских брокеров будет предоставляться только инвестором со статусом.

Как стать квалифицированным инвестором

Чтобы получить статус квалифицированного инвестора, нужно обратиться с заявлением к своему брокеру. У каждого брокера свои требования к документам и сроки рассмотрения заявления. Но общие требования, установленные законом, должны совпадать. Чтобы получить статус квалифицированного инвестора, нужно подходить под одно из этих требований:

- Владение денежными активами в сумме на 6 млн рублей. Это не обязательно свободные деньги, считаются все активы — например, счета, депозиты и ценные бумаги. Недвижимость, земля и транспорт — активы неденежные, поэтому в общую сумму не засчитываются. Актуальные выписки надо запросить в банках, депозитариях, реестрах и предоставить брокеру.

- Обороты по сделкам за год не менее 6 млн рублей. Такой способ подходит активным инвесторам и трейдерам, у которых нет 6 млн рублей на счетах. Обязательное условие — совершить за последние 4 квартала сделки на общую сумму от 6 млн рублей, в среднем не реже 10 раз в квартал, но не реже одного раза в месяц.

Например, у инвестора на счете есть 100 000 рублей. Он активно торгует на бирже и хочет получить статус квалифицированного инвестора. Чтобы его получить, нужно совершать сделки последние 4 квартала.

Опыт работы в компании, работающей с ценными бумагами. Чтобы получить квалификацию по этому требованию, нужно проработать в такой организации не менее двух лет. Имеет значение и характер работы — она должна быть непосредственно связана с совершением операций с финансовыми инструментами. Это может быть выработка решений о совершении сделок, подготовка соответствующих рекомендаций, контроль за совершением операций, анализ финансового рынка, управление рисками.

Для получения квалификации будет нужна должностная инструкция, трудовой договор или любой другой документ инвестора, из которой должно быть четко видно, что он выполнял одну из перечисленных функций.

Высшее экономическое образование. Для квалификации по этому требованию нужен диплом государственного образца от ВУЗов, которые на момент выдачи диплома имеют право проводить аттестацию в сфере профессиональной деятельности на рынке ценных бумаг. Список таких ВУЗов есть на сайте Центрального банка.

Квалификационный аттестат — документ, подтверждающий знания в биржевой сфере. Им может быть любой из следующих аттестатов:

- Квалификационный аттестат специалиста финансового рынка. Чтобы его получить, любой совершеннолетний гражданин РФ может сдать специальные экзамены.

- Квалификационный аттестат аудитора. Выдается человеку, который выучился на аудитора и работает по специальности.

- Квалификационный аттестат страхового актуария. Его получает человек, который занимается страховыми расчетами и тарифами и сдал экзамен на вступление в саморегулируемую ассоциацию актуариев.

- Сертификат «Chartered Financial Analyst (CFA)» — международный сертификат финансового аналитика, который выдаёт Institute of Chartered Financial Analysts.

- Сертификат «Certified International Investment Analyst (CIIA)» — международный сертификат аналитика в области финансов и инвестиций. Его можно получить в специализированных аккредитованных центрах. Экзамен проводится на 11 языках, в том числе на русском в России.

- Сертификат «Financial Risk Manager (FRM)» — международный сертификат, подтверждающий знания в области риск-менеджмента. Выдаёт (GARP) на основании экзаменов.

Если инвестор соответствует одному из этих критериев, его внесут в специальный реестр брокера и откроют все доступные для торговли инструменты. Единого списка частных инвесторов со статусом «квалифицированный» не существует, поэтому у другого брокера процедуру придется пройти еще раз.

Неквалифицированным инвесторам доступно большое количество бумаг на российских биржах и отсутствие квалификации не мешает инвестированию.

Основные правила инвестирования

- Инвестирование не должно вызывать дискомфорта. С доходами появится желание вкладывать все деньги, лишая себя удовольствий. Это приведёт к разочарованию;

- Нельзя расходовать всю прибыль. Получая дополнительный доход, многие начинают больше тратить. В итоге их финансовое положение становится только хуже;

- Вкладывать следует только свои деньги. При оценке рисков ошибиться очень легко: в результате новичок останется не только без средств, но и с огромным долгом;

- Капитал нужно разделять. Известно много случаев, когда люди, вложившие в самый надёжный, на первый взгляд, инструмент все деньги, оставались ни с чем;

- Инвестору следует постоянно осваивать новые способы заработка. Запасной источник дохода никогда не будет лишним, если основной перестанет приносить прибыль;

- Не нужно стараться инвестировать во все доступные инструменты. Главная задача инвестора — получение дохода. Поэтому новичку хватит и трех-четырех направлений;

- Лучше избегать модных трендов, предпочитая проверенные временем активы. В 90% случаев за любым биржевым ажиотажем прячется очередной финансовый «пузырь»;

- Не стоит впадать в депрессию при падении котировок, так как кризисы случаются регулярно. Но иметь стратегию на этот случай — весьма полезно;

- К многочисленным прогнозам в СМИ следует относиться крайне насторожённо. Ведь главная задача журналистов — это привлечение внимания любой ценой.

Знак «кирпич» для неквалов

Идея поделить российских инвесторов на квалифицированных и неквалифицированных пришла пять лет назад кому-то умному в Центробанке. Это разделение закрепили в отдельном указании ЦБ — документе, который действует до сих пор. Со временем инвесторов так привыкли делить на две категории, что термины «квал» и «неквал» прочно вошли в словарик биржевых брокеров.

Квалами называют инвесторов, внесенных в специальный реестр и имеющих достаточно наглости, опыта и знаний, чтобы успешно работать даже с самыми рискованными ценными бумагами. Квалифицированные инвесторы имеют выход на западные биржевые рынки, им доступны инвестиционные паи закрытых ПИФов и производные финансовые инструменты (деривативы), они могут покупать структурные ноты и еврооблигации, фьючерсы и опционы, акции иностранных компаний и прочие лакомые штуки.

Обо всём этом роскошестве неквалам, то есть остальным инвесторам, остается мечтать. Рядовым участникам фондового рынка приходится ограничиваться низкорисковыми и, как следствие, менее доходными инструментами из первого и второго уровня котировального списка Мосбиржи.

В 2020 году Центробанк обеспокоился снижением риска для неопытных инвесторов и поспособствовал принятию федерального закона, окончательно разделившего инвесторов на квалифицированных и нет. Например, неквалы, пожелавшие инвестировать в рискованные инструменты, должны, согласно закону, проходить специальное тестирование у брокера — дабы доказать, что они осознают степень риска. Впрочем, основные нормы закона вступят в силу только с 1 апреля 2022 года.

Привилегии квалифицированного инвестора

Квалифицированным инвестором должен быть, без сомнения, профессионал. Следовательно, в мире инвестиций доверие к лицам, имеющим данный статус, выше. Им можно управлять более рискованными финансовыми инструментами, они не нуждаются во всесторонней защите.

Помимо этого, статус квалифицированного инвестора открывает путь к работе со многими интересными активами, ниже я немного расскажу о них.

Ценные бумаги зарубежных компаний.

И это не только акции Apple, Microsoft или Facebook. На российском фондовом рынке торгует около 300 компаний, в то время как в США их более 7 000. На данный момент без статуса КИ Российские брокеры дают доступ к 646 акциям американских и европейских компаний через биржу Санкт-Петербурга. Список доступных акций можно посмотреть на сайте биржи SpbExchange.

Рынок США охватывает около половины всего мирового фондового рынка. Кроме того, американские биржи менее политизированы, финансовый кризис не остановит рост цен так, как это случается в России. Добавьте к этому более низкие комиссии, и преимущество станет очевидным. Если интересуетесь акциями, рекомендую начать с прочтения статьи торговля акциями для новичков. В ней описаны общие принципы биржевой торговли, есть полезные советы.

Помимо трейдинга акции интересны тем, что их держатели могут получать дивиденды от компании-эмитента. Я уже делал пост о получении дивидендов с акций, советую ознакомиться и с ним тоже.

Структурные ноты

Это очень интересный актив. Представляет собой нота совокупность различных финансовых инструментов и условий, выполнение которых влияет на доходность. При этом нота может содержать в себе только один актив, но ее отличительной чертой всегда остаются условия работы.

Возьмем, к примеру, ноту, основанную на динамике роста индекса РТС (российский биржевой индекс). Потенциал доходности ноты составит 20 %, у ноты установлена защита от снижения стоимости.

И тут возможно три варианта развития событий. В случае падения значения индекса на конец расчетного периода инвестору вернутся все его вложенные средства. Если индекс вырастет в пределах 20 %, инвестор получит вложенные средства и прибыль, соответствующую проценту прироста индекса. В случае же роста индекса на более чем 20 %, инвестор сможет получить вложенные средства и сумму, составляющую некоторый заранее оговоренный процент от номинала ноты.

У брокеров данные активы идут под названием «структурные продукты». Сложный для понимания инструмент, рассчитан на инвесторов, которые мало уделяют времени своим вложенным деньгам и не вникающих в рынок. По факту идет усреднение ваших убытков, если рынок пошел вниз, и срезание прибыли, если он пошел выше прогнозируемых целей.

Депозитарные расписки АДР и ГДР

Для инвестора это возможность приобрести акции иностранных компаний, оставаясь в юрисдикции своей страны. Для этого существуют банки-депозитарии. Они приобретают ценные бумаги у компаний-эмитентов, чтобы затем выпускать и продавать депозитарные расписки различного номинала, обеспеченные этими ценными бумагами.

- АДР (Американские депозитарные расписки) выпускаются банками-депозитариями, находящимися в США.

- Глобальные депозитарные расписки (ГДР) можно получить от европейских депозитариев.

Инвестор (частное лицо или крупная компания вроде Газпрома), в данном случае является инициатором выпуска депозитарной расписки.

Еврооблигации или евробонды

Это облигации, которые выпускаю в валюте, являющейся для эмитента иностранной. Еврооблигациями их называют потому, что впервые они появились в Европе. Если компания, находясь на территории Франции, выпустит облигации в долларах, то это будут еврооблигации. А если в евро, то обычные, поскольку евро для Франции это «своя» валюта.

Для частного инвестора данный актив интересен более высокой доходностью, нежели просто банковский валютный депозит.

Зарубежные ETF-фонды.

ETF (от exchange traded fund – торгуемый на бирже фонд) по своей структуре и назначению похож на ПИФ. Каждая акция фонда содержит в себе несколько акций или иных активов, например, драгоценных металлов или индексов. Например, тикер SPY это ETF на индекс SnP 500 (500 крупнейших компаний США).

Преимущества ETF перед ПИФом — работа с текущей рыночной ценой и меньшие комиссии.

Также интерес обусловлен тем, что приобретая всего одну акцию ETF, инвестор уже диверсифицирует свои вложения. Составить инвестиционный портфель из обычных акций — куда более трудоемкое и дорогостоящее дело. У меня на блоге есть статья про ETF-фонды. В ней подробно освещается вопрос покупки акций и получения дивидендов физическими лицами.

Внешний вид клиента имеет значение в банке? Или у меня уже где-то на лице написано, что я более или менее успешный инвестор/трейдер, или «квал»?

-

- 24 ноября 2021, 17:43

- |

- Владимир Г.

Что-то новенькое. В силу некоторых причин пришлось зайти в местное отделение банка, в котором не было «Привилегии». И о чудо, ко мне подошла сотрудница, которая потом сделала всё что нужно без ошибок, не тупя при этом и не со скоростью ленивцев из Зверополиса. Был одет сегодня всего-то в тёмно-синюю тройку с галстуком, пальто с мехом и шляпу, а то снег уже… правда скорее всего с выражением лица пришел, что не хватало только томпсона в руках, с учётом того, что заходил решить проблему, которую невозможно оказалось решить онлайн, причём, третий день подряд, хотя банк утверждал, что такие вещи можно делать онлайн…

КАК?

Неужели внешний вид имеет значение? До сих пор? Чё, серьёзно?

Почему меня нельзя было также обслуживать раньше, когда я заходил в том, в чём обычно хожу по городу (черные джинсы и потёртая за годы ношения косуха или армейская лётная куртка), если не надо заходить ни в какие особые места, где лучше соблюдать дресс-код?