Как посчитать свой кредит и проценты в excel самому?

Содержание:

- Преимущества кредитного калькулятора

- Как рассчитать платежи по кредиту в Excel

- Почему важно знать, как считается досрочка?

- Формула для расчета процентной части

- Как рассчитать платежи по кредиту в Excel

- Основная формула аннуитетного платежа в Excel

- Результаты.

- Расчёт доли тела кредита в аннуитетных платежах

- Некоторые термины и определения при использовании ипотечного калькулятора

- Как рассчитать долг на конец месяца в графике аннуитетных платежей

- Некоторые термины и определения при использовании ипотечного калькулятора.

- Дополнительные расчеты

- Как самостоятельно рассчитать дифференцированный платеж

- Остаток задолженности по кредиту

- Порядок расчета займа с помощью калькулятора

- Как работает кредитный калькулятор?

Преимущества кредитного калькулятора

Теперь рассмотрим, какие именно платежи мы можем посчитать самостоятельно при помощи калькулятора:

Произвести расчет графика платежей по кредиту – т.е. получить таблицу ежемесячных платежей исходя из заданных параметров. Это поможет Вам распланировать свой бюджет и по желанию внести коррективы (уменьшение или увеличение ежемесячного взноса); Получить информацию об общей сумме процентов – «переплате» по кредиту за весь срок пользования; Скорректировать под ваш бюджет срок и сумму потенциального займа (не конкретный платёж, а общую задолженность); Выбрать наиболее удобный тип погашения ссуды: аннуитетный (равными платежами), или дифференцированный (процент начисляется на остаток «тела» кредита). Каждый из этих способов имеет свои плюсы и минусы, но от выбора одного из них будет зависеть Ваше платежное планирование

Важно: при дифференцированном типе, общая переплата по кредиту будет меньше, особенно это заметно при долгосрочных займах на большие суммы

В целом, любой банковский сотрудник строит график платежей по кредиту по калькулятору со сходным принципом расчетов, так что Вы можете не тратить свое время лишними походами в банк и произвести расчет график платежей по кредиту не выходя из дома. Еще одним важным преимуществом является то, что Вы изначально уже будете видеть рамки переплаты и ежемесячные взносы. Вам станет намного удобнее ориентироваться при посещении банка в предложенных ими условиях.

собственные условия

Постараемся кратко описать, какие нюансы могут возникнуть:

- Изменение первоначального платежа. Например, изначально для себя Вы посчитали обычный ежемесячный платёж, а банк оставил возможность оплаты первого месяца – только проценты. График в этом случае подлежит пересмотру;

- Скрытая комиссия. Сейчас, в отличие от условий 10-ти летней давности, наблюдается тенденция «прозрачности» комиссионных сборов, но не следует забывать, что не всегда все дополнительные расходы видны из графиков (все зависит от банка-кредитора). Банк может пойти на хитрость и не вносить комиссии в график платежей по кредиту, калькулятор в некоторых банках настроен со специальной погрешностью;

- Принудительное страхование залогового имущества. Зачастую оформление этой услуги обязательно при выдаче ссуды (может достигать +10% к сумме). Не всегда банк вносит данный пункт в сам договор, иногда приходится дополнительно оплачивать разовый страховой взнос при оформлении;

- «Плавающая процентная ставка». Иногда банки предлагают займы при условии корректировки процентной ставки, но все подобные нюансы указываются в самом договоре и обсуждаются на этапе согласования условий;

- «Досрочное погашение». Сегодня штраф в этом случае достаточно редкое явление, но, тем не менее, иногда встречается при оформлении залога. Смысл сводится к тому, что заемщику невыгодно погашать кредит заранее, так как пересчет процентов в данном случае не производится. Совет: старайтесь брать кредитный займ с возможностью досрочного погашения, это полностью избавит Вас от проблем с ранней оплатой.

Как рассчитать платежи по кредиту в Excel

Ежемесячные выплаты зависят от схемы погашения кредита. Различают аннуитетные и дифференцированные платежи:

- Аннуитет предполагает, что клиент вносит каждый месяц одинаковую сумму.

- При дифференцированной схеме погашения долга перед финансовой организацией проценты начисляются на остаток кредитной суммы. Поэтому ежемесячные платежи будут уменьшаться.

Чаще применяется аннуитет: выгоднее для банка и удобнее для большинства клиентов.

Расчет аннуитетных платежей по кредиту в Excel

Ежемесячная сумма аннуитетного платежа рассчитывается по формуле:

А = К * S

где:

- А – сумма платежа по кредиту;

- К – коэффициент аннуитетного платежа;

- S – величина займа.

Формула коэффициента аннуитета:

К = (i * (1 + i)^n) / ((1+i)^n-1)

- где i – процентная ставка за месяц, результат деления годовой ставки на 12;

- n – срок кредита в месяцах.

В программе Excel существует специальная функция, которая считает аннуитетные платежи. Это ПЛТ:

- Заполним входные данные для расчета ежемесячных платежей по кредиту. Это сумма займа, проценты и срок.

- Составим график погашения кредита. Пока пустой.

- В первую ячейку столбца «Платежи по кредиту» вводиться формула расчета кредита аннуитетными платежами в Excel: =ПЛТ($B$3/12; $B$4; $B$2). Чтобы закрепить ячейки, используем абсолютные ссылки. Можно вводить в формулу непосредственно числа, а не ссылки на ячейки с данными. Тогда она примет следующий вид: =ПЛТ(18%/12; 36; 100000).

Ячейки окрасились в красный цвет, перед числами появился знак «минус», т.к. мы эти деньги будем отдавать банку, терять.

Расчет платежей в Excel по дифференцированной схеме погашения

Дифференцированный способ оплаты предполагает, что:

- сумма основного долга распределена по периодам выплат равными долями;

- проценты по кредиту начисляются на остаток.

Формула расчета дифференцированного платежа:

ДП = ОСЗ / (ПП + ОСЗ * ПС)

где:

- ДП – ежемесячный платеж по кредиту;

- ОСЗ – остаток займа;

- ПП – число оставшихся до конца срока погашения периодов;

- ПС – процентная ставка за месяц (годовую ставку делим на 12).

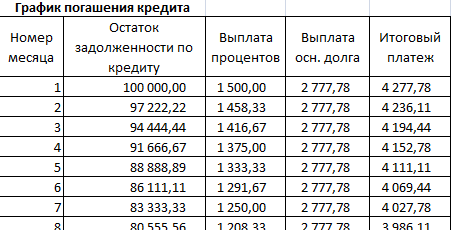

Составим график погашения предыдущего кредита по дифференцированной схеме.

Входные данные те же:

Составим график погашения займа:

Остаток задолженности по кредиту: в первый месяц равняется всей сумме: =$B$2. Во второй и последующие – рассчитывается по формуле: =ЕСЛИ(D10>$B$4;0;E9-G9). Где D10 – номер текущего периода, В4 – срок кредита; Е9 – остаток по кредиту в предыдущем периоде; G9 – сумма основного долга в предыдущем периоде.

Выплата процентов: остаток по кредиту в текущем периоде умножить на месячную процентную ставку, которая разделена на 12 месяцев: =E9*($B$3/12).

Выплата основного долга: сумму всего кредита разделить на срок: =ЕСЛИ(D9

Итоговый платеж: сумма «процентов» и «основного долга» в текущем периоде: =F8+G8.

Внесем формулы в соответствующие столбцы. Скопируем их на всю таблицу.

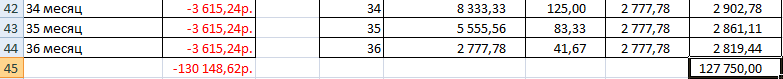

Сравним переплату при аннуитетной и дифференцированной схеме погашения кредита:

Красная цифра – аннуитет (брали 100 000 руб.), черная – дифференцированный способ.

Почему важно знать, как считается досрочка?

Люди рано или поздно при взаимоотношениях с банком задумываются над вопросом, как банк считает кредиты и вклады? Человеку важно знать, как банк считает кредит, строит график платежей, считает досрочные погашения по кредиту. Данная статья проливает свет на данный вопрос

В ней приводятся формулы и показано как произвести расчет аннуитетного кредита и как рассчитать досрочное погашение займа с аннуитетными платежами.

Допустим вы пытаетесь рассчитать график платежей. Обычно в расчетах таблицы платежей обычно происходит заминка. Особенно интересен график платежей, если делаются досрочные платежи. Знание механизма расчета досрочки позволяет понять, каким образом правильно досрочно погашать, чтоб досрочка была эффективнее всего.

Сам банк за вас не посчитает, а знать сколько будет платеж после досрочного погашения нужно. Ответить на данный вопрос вам поможет финансовый инструмент — кредитный калькулятор с досрочными платежами онлайн.

Формула для расчета процентной части

Большинству клиентов, оформляющих ссуду или кредит в банке, интересно знать эффективную процентную ставку. В этом параметре отражается общая переплата по всему кредиту, включающая все предусмотренные финансовой организацией комиссии и платежи.

Для примера возьмем расчет кредита в полмиллиона рублей на два года с процентной ставкой 12% и ежемесячной комиссией 1% (снимается ежемесячно со всей суммы) при аннуитетных платежах. Основная задолженность рассчитывается в разнице аннуитетных платежей и процентов. Сумма процентов будет произведением месячной ставки на остаток долга, который равен разнице от остатка предыдущего периода и суммы основного долга в прошлом периоде.

В итоге по расчетам нужно будет вернуть банкирам от полумиллиона 684881,67 руб. Соответственно разница – 184 881, 67 руб. Тогда эффективная процентная ставка окажется на уровне 37%. Если же вести расчет без учета однопроцентной комиссии, то выйдем на эффективную процентную ставку в 13%.

Как рассчитать платежи по кредиту в Excel

Ежемесячные выплаты зависят от схемы погашения кредита. Различают аннуитетные и дифференцированные платежи:

- Аннуитет предполагает, что клиент вносит каждый месяц одинаковую сумму.

- При дифференцированной схеме погашения долга перед финансовой организацией проценты начисляются на остаток кредитной суммы. Поэтому ежемесячные платежи будут уменьшаться.

Чаще применяется аннуитет: выгоднее для банка и удобнее для большинства клиентов.

Расчет аннуитетных платежей по кредиту в Excel

Ежемесячная сумма аннуитетного платежа рассчитывается по формуле:

- А – сумма платежа по кредиту;

- К – коэффициент аннуитетного платежа;

- S – величина займа.

Формула коэффициента аннуитета:

К = (i * (1 + i)^n) / ((1+i)^n-1)

- где i – процентная ставка за месяц, результат деления годовой ставки на 12;

- n – срок кредита в месяцах.

В программе Excel существует специальная функция, которая считает аннуитетные платежи. Это ПЛТ:

- Заполним входные данные для расчета ежемесячных платежей по кредиту. Это сумма займа, проценты и срок.

- Составим график погашения кредита. Пока пустой.

- В первую ячейку столбца «Платежи по кредиту» вводиться формула расчета кредита аннуитетными платежами в Excel: =ПЛТ($B$3/12; $B$4; $B$2). Чтобы закрепить ячейки, используем абсолютные ссылки. Можно вводить в формулу непосредственно числа, а не ссылки на ячейки с данными. Тогда она примет следующий вид: =ПЛТ(18%/12; 36; 100000).

Ячейки окрасились в красный цвет, перед числами появился знак «минус», т.к. мы эти деньги будем отдавать банку, терять.

Расчет платежей в Excel по дифференцированной схеме погашения

Дифференцированный способ оплаты предполагает, что:

- сумма основного долга распределена по периодам выплат равными долями;

- проценты по кредиту начисляются на остаток.

Формула расчета дифференцированного платежа:

ДП = ОСЗ / (ПП + ОСЗ * ПС)

- ДП – ежемесячный платеж по кредиту;

- ОСЗ – остаток займа;

- ПП – число оставшихся до конца срока погашения периодов;

- ПС – процентная ставка за месяц (годовую ставку делим на 12).

Составим график погашения предыдущего кредита по дифференцированной схеме.

Входные данные те же:

Составим график погашения займа:

Остаток задолженности по кредиту: в первый месяц равняется всей сумме: =$B$2. Во второй и последующие – рассчитывается по формуле: =ЕСЛИ(D10>$B$4;0;E9-G9). Где D10 – номер текущего периода, В4 – срок кредита; Е9 – остаток по кредиту в предыдущем периоде; G9 – сумма основного долга в предыдущем периоде.

Выплата процентов: остаток по кредиту в текущем периоде умножить на месячную процентную ставку, которая разделена на 12 месяцев: =E9*($B$3/12).

Выплата основного долга: сумму всего кредита разделить на срок: =ЕСЛИ(D9

Итоговый платеж: сумма «процентов» и «основного долга» в текущем периоде: =F8+G8.

Внесем формулы в соответствующие столбцы. Скопируем их на всю таблицу.

Сравним переплату при аннуитетной и дифференцированной схеме погашения кредита:

Красная цифра – аннуитет (брали 100 000 руб.), черная – дифференцированный способ.

Основная формула аннуитетного платежа в Excel

Как и говорилось выше, в Microsoft Office Excel можно работать с различными типами платежей по кредитам и ссудам. Аннуитет не является исключением. В общем виде формула, с помощью которой можно быстро вычислить аннуитетные взносы, выглядит следующим образом:

Основные значения формулы расшифровываются так:

- АП – аннуитетный платеж (название сокращено).

- О – размер основного долга заемщика.

- ПС – процентная ставка, выдвигаемая ежемесячно конкретным банком.

- С – число месяцев, на протяжении которых длится кредитование.

Для усвоения информации достаточно привести несколько примеров использования данной формулы. О них пойдет речь далее.

Примеры использования функции ПЛТ в Excel

Приведем простое условие задачи. Необходимо посчитать ежемесячный кредитный платеж, если банк выдвигает процент в размере 23%, а общая сумма составляет 25000 рублей. Кредитование продлится на протяжении 3-х лет. Задача решается по алгоритму:

- Составить общую таблицу в Excel по исходным данным.

- Активировать функцию ПЛТ и ввести для нее аргументы в соответствующее окошко.

- В поле «Ставка» прописать формулу «В3/В5». Это и будет процентная ставка по взятому кредиту.

- В строке «Кпер» написать значение в виде «В4*В5». Это будет общее количество выплат за весь срок кредитования.

- Заполнить поле «Пс». Здесь нужно указать первоначальную сумму, взятую в банке, прописав значение «В2».

Необходимые действия в окне «Аргументы функции». Здесь указан порядок заполнения каждого параметра

- Удостовериться, что после нажать «ОК» в исходной таблице посчиталось значение «Ежемесячный платеж».

Финальный результат. Ежемесячный платёж посчитан и выделен красным цветом

Пример расчета суммы переплаты по кредиту в Excel

В этой задаче надо подсчитать сумму, которую переплатит человек, взявший кредит 50000 рублей по процентной ставке 27% на 5 лет. Всего в год заемщик производит 12 выплат. Решение:

- Составить исходную таблицу данных.

Таблица, составленная по условию задачи

- Из общей суммы выплат отнять первоначальный размер суммы по формуле «=ABS(ПЛТ(B3/B5;B4*B5;B2)*B4*B5)-B2». Ее надо вставить в строку формул сверху главного меню программы.

- В итоге в последней строке созданной таблички появится сумма переплат. Заемщик переплатит 41606 рублей сверху.

Финальный результат. Практически двукратная переплата

Формула вычисления оптимального ежемесячного платежа по кредиту в Excel

Задача с таким условием: клиент зарегистрировал счет в банке на 200000 рублей с возможностью ежемесячного пополнения. Нужно посчитать количество платежа, который человек должен вносить каждый месяц, чтобы через 4 года на его счету оказалось 2000000 рублей. Ставка составляет 11%. Решение:

- Составить табличку по исходным данным.

Таблица, составленная по данным из условия задачи

- В строку ввода Эксель ввести формулу «=ПЛТ(B3/B5;B6*B5;-B2;B4)» и нажать «Enter» с клавиатуры. Буквы будут отличаться в зависимости от ячеек, в которых размещена таблица.

- Проверить, что сумма взноса автоматически посчиталась в последней строке таблицы.

Окончательный результат расчета

Особенности использования функции ПЛТ в Excel

В общем виде данная формула записывается следующим образом: =ПЛТ(ставка; кпер; пс; ; ). У функции есть следующие особенности:

Когда рассчитываются ежемесячные взносы, в рассмотрение берется исключительно годовая ставка.

Указывая размер процентной ставки, важно сделать перерасчет, опираясь на число взносов за год.

Вместо аргумента «Кпер» в формуле указывается конкретное число. Это период выплат по задолженности.

Результаты.

Ближайший платеж 3 466.5 рублей Суббота дд.мм.уууу

Это будет выходной день, рекомендуем оплатить заранее

Смотреть на графике платежей

Нужно выплатить 124 721.82

Сумма кредита

100 000 руб.

Проценты

24 721.82 руб.

Показать подробно

Переплата по кредиту —

Уже выплатили процентов

—

Осталось

—

Остаток долга ХХХ руб.

Уже выплатили

21 000 руб. (35%)

Осталось

31 000 руб. (65%)

Внесли для досрочного погашения

21 000 руб.

Сэкономлено при досрочках

21 000 руб.

Дата последнего платежа дд.мм.уууу, осталось платить УУ месяцев

-ХХ мес. по сравнению с начальным сроком

Комиссии и страховки

Комиссия

21 000 руб.

Страховка

31 000 руб.

Среднемесячный платеж(для расчета ПДН)

Считать ПДН

Возможный налоговый вычет 16 213.84 руб.

Считать подробно

Прогноз досрочного погашения

Считать прогноз

Расчёт доли тела кредита в аннуитетных платежах

Зная долю процентов в аннуитетном платеже, можно легко посчитать долю тела кредита. Формула расчёта проста и понятна:

S – сумма в аннуитетном платеже, которая идёт на погашение тела кредита; P – ежемесячный аннуитетный платёж; In – сумма в аннуитетном платеже, которая идёт на погашение процентов по кредиту.

Как видите, здесь нет ничего сложного. По сути, аннуитетный платёж содержит в себе две составляющие:

- 1. Долю процентов по кредиту.

- 2. Долю тела кредита.

Если нам известна величина самого аннуитетного платежа и размер процентной доли, то на погашение тела кредита в этом платеже пойдёт то, что останется после вычитания из него суммы процентов.

Расчёт доли тела кредита в нашем первом платеже выглядит так:

Надеемся, теперь всем понятно, откуда в графе «Погашение тела кредита» нашего графика аннуитетных платежей в выплатах за первый месяц взялась сумма 3763 руб. Да-да, это именно то, что осталось после того, как мы из суммы аннуитетного платежа (4680 руб.) вычли сумму процентов по кредиту (917 руб.). Аналогичным образом рассчитаны значения этой графы за последующие месяцы.

Итак, с телом кредита разобрались. Теперь осталось выяснить, как рассчитывается долг на конец месяца (в графике аннуитетных платежей это у нас последняя колонка).

Некоторые термины и определения при использовании ипотечного калькулятора

Сумма кредита — сумма, которую вы хотите взять в кредит, которая указана в вашем кредитном договоре Процентная ставка — ставка, указанная в вашем договоре Срок — целое число месяцев, на который берется ипотечный кредит. Аннуитет — при этом типе платежей вы платите равными долями. Первоначально процентный платеж больше, но со временем он уменьшается Дифференцированные платежи — при данном типе платежей сумма в погашение основного долга всегда постоянна. Проценты начисляются на сумму основного долга. При этом очередной платеж со временем уменьшается. В данном кредитном калькуляторе онлайн реализован расчет для указанных выше типов платежей Досрочное погашение в уменьшение суммы — в данном случае сумма вашего досрочного платежа идет в погашение суммы основного долга. Раз уменьшается сумма основного долга, значит уменьшается сумма ежемесячного платежа. Это происходит благодаря уменьшению процентной части платежа.

Досрочное погашение в уменьшение срока — при данном досрочном погашении очередной платеж остается таким же, однако срок кредита уменьшается. Вы заплатите кредит раньше.

Первый платеж — проценты. Данный флаг нужно установить в случае, если у вас есть первый платеж по кредиту в графике платежей по ипотеке, который не равен остальным. Это плата банку в виде процентов, если у вас дата выдачи и дата первого платежа разные. Не устанавливайте данный флаг без надобности. Более подробно здесь.

Изменение ставки — данный тип досрочного платежа подходит, если у вас например после получения квартиры в собственность произошло изменение процента по ипотечному кредиту. Это прописано в договоре ипотеки. Для изменения ставки вам нужно подать пакет документов в банк.

Комиссии и страховка — данные типы платежей не влияют на расчет графика платежей по кредиту и ипотеке, однако они используются при расчете общей переплаты по кредиту.

Как рассчитать долг на конец месяца в графике аннуитетных платежей

Прежде всего, надо понимать, что именно является вашим долгом по кредиту, и какие выплаты способствуют его уменьшению. В нашем примере вы берёте в кредит 50 000 рублей – это и есть ваш долг. Переплаченные по кредиту проценты (6157 рублей) вашим долгом не являются, это всего лишь вознаграждение банку за предоставленный кредит. Таким образом, можно сделать вывод:

Погашение процентов по кредиту никак не способствует уменьшению вашего долга перед банком.

В кризисные времена банки часто «идут навстречу» своим должникам. Они говорят как-то так: «Мы понимаем, у вас сейчас проблемы! Окей, наш банк готов пойти вам на уступки – можете нам просто погашать проценты, а само тело кредита погашать не надо. Все же люди братья и должны друг другу помогать! Бла-бла-бла…»

На первый взгляд такое предложение может показаться выгодным, а сам банк – «белым и пушистым лапулей». Ага, как бы ни так! Если взять в руки калькулятор и провести простые арифметические расчёты, то сразу становится ясно, что реальное предложение банка выглядит приблизительно так:

«Ребята, вы попали на деньги! Ничего не поделаешь, это жизнь! Предлагаем вам на время (а может и навсегда) стать нашим рабом – будете ежемесячно выплачивать проценты по кредиту, а сам долг погашать не надо (ну, чтобы сумма выплат по процентам не уменьшалась). Ничего личного – это просто бизнес, друзья!»

Теперь запомните главную мысль:

Именно погашение тела кредита вытаскивает вас из долговой ямы. Не процентов, а именно тела кредита.

Наверняка вы уже догадались, как рассчитывается долг на конец месяца в нашем графике платежей. В общем, формула выглядит так:

Sn2 – долг на конец месяца по аннуитетному кредиту; Sn1 – сумма текущей задолженности по кредиту; S – сумма в аннуитетном платеже, которая идёт на погашение тела кредита.

Обратите внимание! При расчёте долга на конец месяца, от общей суммы текущей задолженности отнимается только та часть платежа, которая идёт на погашение тела кредита (уплаченные проценты сюда не входят). Давайте для наглядности посчитаем, каким будет долг на конец месяца по нашему кредиту после внесения первого платежа:

Давайте для наглядности посчитаем, каким будет долг на конец месяца по нашему кредиту после внесения первого платежа:

Итак, при первом платеже текущая задолженность по кредиту у нас равна всей сумме займа (50 000 руб.). Чтобы посчитать долг на конец месяца, мы отнимаем от этой суммы не весь ежемесячный платёж (4680 руб.), а только ту часть, которая ушла на погашение тела кредита (3763 руб.). В результате наш долг на конец месяца составит 46 237 руб., именно на эту сумму будут начисляться проценты в следующем месяце. Естественно, они будут меньше, так как сумма долга уменьшилась

Теперь вы понимаете, почему важно погашать именно тело кредита?

Итак, друзья, мы с вами разобрались с формулами и расчетами аннуитетных платежей. Надеемся, теперь у вас нет вопросов по этой теме, и вы запросто сможете произвести все необходимые расчеты, а также составить график аннуитетных платежей по кредиту. Единственное, что бы вам, наверное, хотелось, это как-то автоматизировать процесс расчетов. Вы не поверите, но это возможно! Хотите узнать как? Тогда переходим к публикации: Расчет аннуитетных платежей по кредиту в Excel.

⇧

Досрочное погашение аннуитетного кредита

Всего есть два вариант досрочных выплат. Аннуитетный калькулятор рассчитан и на такие варианты погашения, поэтому достаточно просто знать, по каким сценариям могут развиваться события при необходимости отдать займ раньше срока. В банковском отделении Вам предложат такие варианты:

- Сократить период выплат в аннуитетной системе. Так, понадобится совершить дополнительный платёж. При этом месячная ставка не возрастёт. Платёж будет представлять собой компенсацию банку в размере процентов, которые он не получит.

- Уменьшение ежемесячных выплат. В этом случае уменьшается аннуитетная ставка, но размер процента не меняется (допустимо только при условии сокращения выплат по основной задолженности).

Такая возможность погашения аннуитета есть не везде. Даже включая, наш кредитный калькулятор. Скоро мы обязательно внесем в него правки и добавим эту возможность. Поэтому, рекомендуем произвести расчёт аннуитетных платежей по кредиту на калькуляторе с каждым досрочным погашением, если Вы всё же решили перейти к ежемесячному уменьшению выплат, а не к сокращению срока кредитования.

Это интересно: Расчет годовых процентов по кредиту — формула

Некоторые термины и определения при использовании ипотечного калькулятора.

Сумма кредита — сумма, которую вы хотите взять в кредит, которая указана в вашем кредитном договореПроцентная ставка — ставка, указанная в вашем договореСрок — целое число месяцев, на который берется ипотечный кредит.Аннуитет — при этом типе платежей вы платите равными долями. Первоначально процентный платеж больше, но со временем он уменьшаетсяДифференцированные платежи — при данном типе платежей сумма в погашение основного долга всегда постоянна. Проценты начисляются на сумму основного долга. При этом очередной платеж со временем уменьшается. В данном кредитном калькуляторе онлайн реализован расчет для указанных выше типов платежейДосрочное погашение в уменьшение суммы — в данном случае сумма вашего досрочного платежа идет в погашение суммы основного долга. Раз уменьшается сумма основного долга, значит уменьшается сумма ежемесячного платежа. Это происходит благодаря уменьшению процентной части платежа.

Досрочное погашение в уменьшение срока — при данном досрочном погашении очередной платеж остается таким же, однако срок кредита уменьшается. Вы заплатите кредит раньше.

Первый платеж — проценты. Данный флаг нужно установить в случае, если у вас есть первый платеж по кредиту в графике платежей по ипотеке, который не равен остальным. Это плата банку в виде процентов, если у вас дата выдачи и дата первого платежа разные. Не устанавливайте данный флаг без надобности. Более подробно здесь.

Изменение ставки — данный тип досрочного платежа подходит, если у вас например после получения квартиры в собственность произошло изменение процента по ипотечному кредиту. Это прописано в договоре ипотеки. Для изменения ставки вам нужно подать пакет документов в банк.

Комиссии и страховка — данные типы платежей не влияют на расчет графика платежей по кредиту и ипотеке, однако они используются при расчете общей переплаты по кредиту.

Дополнительные расчеты

Чтобы более четко представить масштабы затрат по погашению и обслуживанию кредита, калькулятор можно дополнить еще двумя значениями.

- Всего выплат по кредиту (за весь период) – значение выражается формулой, умножьте сумму ежемесячных выплат на количество месяцев. В нашем примере В5*В3.

- Сумма переплаты – сколько денег вы заплатите за пользование кредитными средствами. Для этого нужно сложить сумму всех выплат (эта величина у нас со знаком минус!) и сумму кредита. Формула в нашем случае: В6+В1

- Просчитывать разные варианты и сравнивать предложения по кредитованию с таким калькулятором очень легко.

Иногда банки идут на хитрости для повышения привлекательности своих предложений, и вводят различные комиссии и дополнительные платежи (помимо процентов). Будьте внимательны, учитывайте все дополнительные траты на обслуживание кредита при принятии окончательного решения.

Как самостоятельно рассчитать дифференцированный платеж

Тонкость дифференцированного платежа в том, что он меняется каждый месяц. Он считается по формуле:

Часть основного долга при дифференцированных платежах фиксированная и не меняется, если платить по графику. Чтобы посчитать ее, делим сумму кредита на срок кредита.

Часть основного долга = 300 000 / 18 = 16 666,67 Р

Это часть основного долга, которую нужно платить по кредиту с нашими параметрами при дифференцированном платеже каждый месяц.

Сумма процентов пересчитывается ежемесячно, потому что сумма долга постепенно уменьшается и проценты будут начисляться на все меньшую и меньшую сумму.

Чаще всего банки используют формулу с ежедневным начислением процентов:

Предположим, мы считаем платеж не в високосный год и в нем будет 365 дней. Берем кредит 25 сентября. Следующий платеж — 25 октября, через 30 дней. Посчитаем, сколько процентов начислят за 30 дней пользования кредитом.

Сумма процентов = 300 000 × 15% × 30 / 365 = 3698,63 Р

Итого дифференцированный платеж в первом месяце составит 20 365,30 Р (16 666,67 Р основного долга + 3698,63 Р процентов).

Во втором месяце дифференцированный платеж будет меньше, потому что проценты начислятся уже не на 300 000, а на 283 333,33 Р (300 000 Р долга − 16 666,67 Р основного долга, которые мы вернули в первый месяц). Следующий платеж — 25 ноября, через 31 день.

Сумма процентов за второй месяц: 283 333,33 × 15% × 31 / 365 = 3609,59 Р.

Итого дифференцированный платеж во втором месяце — 20 276,26 Р (16 666,67 Р основного долга + 3609,59 Р процентов).

Сверили собственные подсчеты с кредитным калькулятором — суммы платежей в первом и втором месяце совпали

Сверили собственные подсчеты с кредитным калькулятором — суммы платежей в первом и втором месяце совпали

Остаток задолженности по кредиту

Чтобы рассчитать сумму для досрочного погашения определённого кредитного продукта, необходимо:

- ввести размер фактической задолженности;

- указать срок, который остался до окончания договора;

- отметить, является ли соискатель клиентом Сбербанка.

Сервис покажет актуальную на дату запроса информацию о сумме для полного исполнения обязательств по данному продукту. Плюс – за досрочное погашение Сбербанк не взымает комиссии.

Онлайн-калькулятор Сбербанка позволяет выбрать оптимальную программу кредитования каждому соискателю. При этом сервис освобождает от сложных вычислений, воспоминаний о геометрической прогрессии, поиска калькулятора возведения числа в степень и извлечения корней. Главное достоинство инструмента – в отличие от людей, ему не свойственно ошибаться.

Порядок расчета займа с помощью калькулятора

Существует 2 варианта расчета займа

Первый — предварительный расчет, когда вы хотите взять наличные в кредит. Для данного расчета дата первого платежа не нужна. Ее можно оставить по умолчанию. Она не влияет на размер ежемесячного платежа.

Сумма займа — она прописана в кредитном договоре и берется без учета первоначального взноса на товар или услугу.

Процентная ставка — номинальная ставка по займу без учета комиссий и страховки. Берется из договора займа. Можно ввести 3 знака после запятой.

Выражается без деления на сто.

Срок — целое число месяцев на которе берется займ. Если у вас 2 года к примеру, то нужно ввести 24 месяца

Второй вариант — расчет существующего займа

Далее идет поле — дата первого платежа. Этот параметр уже важен когда вы взяли кредит

Для взятой ссуды важен расчет по дате. Т.е при построении графика указывается дата очередной выплаты — номер дня в месяце.

Расчет с учетом дат важен при досрочных погашениях. От даты досрочного внесения средств зависит то, в каком месяце будет новый уменьшенный платеж.

Как работает кредитный калькулятор?

Для расчета кредита, необходимо ввести сумма займа, указать срок действия договора и размер вашей процентной ставки. Этот калькулятор может рассчитывать и фиксированные аннуитетные, и понижающиеся дифференцированные ежемесячные платежи (откройте пункт «дополнительные параметры»).

Показатель ставки можно выбрать фиксированный или изменяемый. Чтобы выбрать второй вариант, нужно ввести число, с которого будет введен новый процент.

Благодаря нашему калькулятору вам больше не нужно будет ходить в банк, чтобы рассчитать досрочное погашение займа. Причем сделать это можно в течение всего 2 минут! Для этого просто укажите некоторые дополнительные данные в форме программы:

- Какого числа досрочно внесены средства (в случае с одноразовым платежом) или временной промежуток (если планируете делать регулярные платежи несколько раз в месяц);

- Размер досрочного платежа;

- Указать вариант перерасчета займа;

- Можно ввести неограниченное число досрочных платежей.