Аннуитетный платеж

Содержание:

- Аннуитетные платежи – это…

- Что выгоднее: аннуитетный или дифференцированный платеж

- В чем разница между аннуитетными и дифференцированными платежами: конкретные примеры

- Примеры расчетов

- Преимущества и недостатки

- Расчет выплат

- Формула

- Пример расчета аннуитетного платежа

- Преимущества и недостатки аннуитетных платежей

- ДИФФЕРЕНЦИРОВАННЫЕ ПЛАТЕЖИ

- Онлайн калькулятор аннуитетных платежей

- Досрочное погашение кредита: как сделать правильно?

- Что выгоднее

- Формула расчета аннуитета

- Заключение

Аннуитетные платежи – это…

При оформлении долгосрочного кредита, заёмщик берёт на себя обязательство погашать его по утверждённому банком графику, в котором указаны даты и суммы всех платежей.

Алгоритм расчёта графика платежей зависит от типа погашения кредита. Сейчас популярны два варианта: аннуитетный и дифференцированный. Первый вариант и предусматривает погашение кредита аннуитетными платежами. Переходим к определению:

Аннуитетные платежи – это регулярные платежи по кредиту, которые вносятся равными суммами. Часть денег из аннуитетного платежа идёт на погашение тела кредита, а часть – на уплату процентов.

Итак, главная отличительная особенность («фишка») аннуитетного платежа – это его фиксированная сумма. Заёмщик регулярно (чаще всего ежемесячно) вносит по кредиту платежи, размер которых не меняется на протяжении всего срока кредитования. Например, банк вам рассчитал аннуитетный платёж – 2536 руб. в месяц. Вот по 2536 рублей вы и будете платить ежемесячно до конца кредитования. Всё поняли? Отлично! Двигаемся дальше!

На многих финансовых сайтах пишут откровенную чушь о том, что якобы при аннуитетном погашении кредита, заёмщик вначале платит банку проценты, а только в самом конце погашает сумму основного долга. Мол, к середине срока кредитования клиент выплатит все проценты, и досрочное погашение займа потеряет всякий смысл. Не верьте, это ложь!

На самом деле всё не так, и этих проблем не существует. Запомните:

При аннуитетном погашении кредита, проценты авансом никто никому не платит! Проценты начисляются исключительно на остаток суммы основного долга.

Но есть другая проблема. Если сравнить аннуитетный и дифференцированный графики платежей, то выяснится, что переплата по аннуитетному кредиту будет больше. Проще говоря, аннуитетный кредит обходится заёмщику дороже, чем дифференцированный. Но и этому есть логическое объяснение:

Дело в том, что при аннуитетной схеме погашения, тело кредита уменьшается медленнее, что даёт возможность заёмщику дольше пользоваться кредитными деньгами, а банку, соответственно, больше на них заработать.

В первой половине кредитования, заёмщик платит по аннуитетному кредиту гораздо меньшие суммы, чем по дифференцированному. Понятно, что такое возможно не за счёт уменьшения выплат по процентам (так как проценты начисляются исключительно на остаток основного долга), а за счёт уменьшения выплат по телу кредита. В итоге при аннуитетных платежах сумма начисленных процентов будет больше.

Как видите, здесь работают простые математические законы, и нет никакого обмана, друзья! Переходим к достоинствам и недостаткам.

Что выгоднее: аннуитетный или дифференцированный платеж

Какой кредит вы считаете выгодным? По каким показателям будете его оценивать? Скорее всего, по сумме переплаты. Верно? Хорошо, тогда пусть всё за нас скажут реальные цифры.

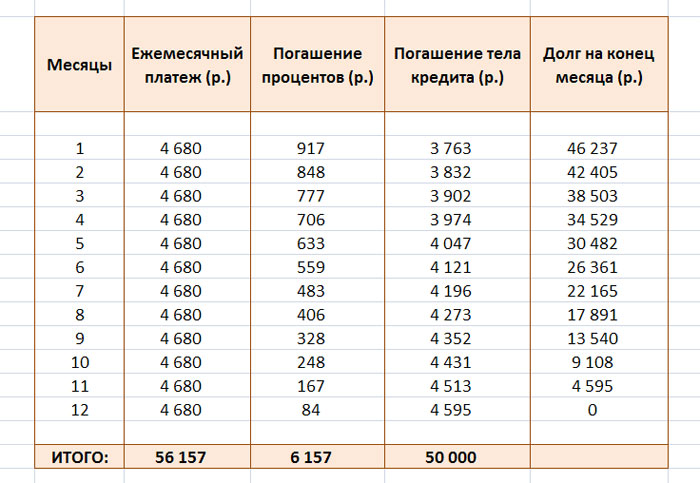

Сейчас мы вам продемонстрируем графики погашения кредита на сумму 50 000 руб., взятого на 12 месяцев под 22% годовых. Один график рассчитан по аннуитетной схеме, а второй – по дифференцированной. Вы их проанализируете и сразу поймёте, что выгоднее.

Итак, вот график погашения кредита аннуитетными платежами (детальнее о формулах и алгоритме его расчёта вы можете узнать из этой публикации):

А это график погашения кредита дифференцированными платежами (подробнее о формулах и алгоритме его расчёта читайте здесь):

Сумма переплаты по кредиту рассчитана в третьей колонке наших таблиц. Она называется «Погашение процентов». Что вы в ней видите, друзья? При погашении кредита аннуитетными платежами, сумма переплаты составила 6157 рублей, а при погашении дифференцированными платежами – 5958 рублей. Отсюда можно сделать вывод:

Дифференцированные платежи выгоднее, чем аннуитетные, так как они дешевле.

Почему так получилось? Почему переплата по аннуитетной схеме больше, чем по дифференцированной? На многих сайтах пишут, что всему виной хитрые банкиры со своими замысловатыми формулами расчётов. Это неправда. Банкиры здесь ни при чём. Всё гораздо проще.

Взгляните ещё раз на графики платежей

Обратите внимание, на суммы, идущие на погашение тела кредита. В первом платеже по дифференцированной схеме на тело кредита уходит 4167 рублей, а по аннуитетной – 3763 рубля

О чём это говорит? Правильно, это говорит о том, что на начало второго месяца получатель дифференцированного кредита будет должен банку 45833 рубля (50 000 – 4167 = 45 833), а получатель аннуитетного кредита – 46 237 рублей (50 000 – 3763 = 46 237). Что это означает? А это означает, что «аннуитетный» должник пользуется большей суммой, а, следовательно, и сумма уплачиваемых процентов у него будет больше, чем у «дифференцированного» должника. Вот так и «набегает» в течение всего срока кредитования по аннуитетным кредитам больше процентов, чем по дифференцированным. Кстати, о процентах. Запомните:

И в аннуитетных, и в дифференцированных схемах кредитования проценты начисляются на остаток долга по одной и той же формуле.

Казалось бы, во всём разобрались, но хочется рвануть на груди тельняшку и истерически закричать: «Так какие же платежи мне лучше выбрать?!» У вас тоже есть такое желание? Окей, тогда продолжим.

В чем разница между аннуитетными и дифференцированными платежами: конкретные примеры

Если опираться на отзывы заемщиков, аннуитетный график погашения кредита предпочтительней, потому что гасить его равными платежами немного проще. Дело в том, при дифференцированном варианте расчета в первые годы на клиента ложится большая финансовая нагрузка, впоследствии она снижается.

Главное различие двух форм погашения ипотечного кредита – суммы переплаты будут существенно отличаться. При дифференцированном варианте проценты будут ниже, чем при аннуитетном.

Поэтому выгоднее взять потребительский или ипотечный кредит с дифференцированными платежами, но заранее подготовиться к серьезной финансовой нагрузке.

Сравнительная таблица

Определить выгоду каждого вида платежей поможет сравнительная таблица:

|

Параметры |

Аннуитетный платеж |

Дифференцированный платеж |

|

Размер ежемесячного платежа |

Сохраняется |

Уменьшается |

|

Начисление процентов |

На всю сумму кредита |

На остаток долга |

|

Первые перечисления |

Меньше |

Больше |

|

С какой скоростью уменьшается основной долг |

Постепенно |

Быстро |

Пример:

Гражданин берет ипотеку в размере 3 млн руб. под 7,9% годовых на 30 лет. Ежемесячный платеж по аннуитетной схеме составит 19 595 руб., по дифференцированной – от 25 833 до 8382 руб. За весь срок общая стоимость кредита составит 7 185 267 руб. и 6 158 750 руб. соответственно. Следовательно, выгода при оформлении ипотеки по второй схеме (дифференцированной) – 1 026 517 руб.

Чем больше срок займа, тем выгоднее оформлять кредит с дифференцированными платежами. Но как показывает практика, аннуитетную схему заемщики выбирают чаще, т. к. она позволяет равномерно распределить финансовую нагрузку на весь период кредитования

Плюсы и минусы двух вариантов расчета

Оформлять кредит и выбирать между аннуитетными или дифференцированным платежами необходимо исходя из собственных финансовых возможностей. Перед подачей заявки нужно взвесить все «за» и «против».

|

Достоинства |

Недостатки |

|

|

Аннуитетные платежи |

|

|

|

Дифференцированные платежи |

|

|

Примеры расчетов

Формула для нахождения периодического платежа R , заданного A :

- рзнак равноА1+(1-(1+jм))-(п-1)jм{\ displaystyle R = {\ frac {A} {1+ \ left (1- \ left (1 + {\ frac {j} {m}} \ right) \ right) ^ {- {\ frac {(n- 1)} {j / m}}}}}}

Примеры:

- Найдите периодическую выплату аннуитета в размере 70 000 долларов США, выплачиваемую ежегодно в течение 3 лет под 15% годовых.

- R = 70,000 / (1 + 〖(1- (1 + ((. 15) / 1))〗 ^ (- (3-1)) / ((. 15) / 1))

- R = 70,000 / 2,625708885

- R = 26659,46724 доллара США

Найдите коэффициент PVOA как. 1) найти r как, (1 ÷ 1,15) = 0,8695652174 2) найти r × ( r n — 1) ÷ ( r — 1) 08695652174 × (−0,3424837676) ÷ (−1304347826) = 2,2832251175 70000 ÷ 2,2832251175 = 30658,3873 долл. США. правильное значение

- Найдите периодическую выплату аннуитета в размере 250 700 долларов США, выплачиваемую ежеквартально в течение 8 лет с 5% -ным усложнением ежеквартально.

- R = 250,700 / (1 + 〖(1- (1 + ((. 05) / 4))〗 ^ (- (32-1)) / ((. 05) / 4))

- R = 250,700 / 26,5692901

- R = 9 435,71 долл. США

Нахождение периодического платежа (R), учитывая S:

R = S \, / ((((1+ (j / m)) ^ (n + 1) -1) / (j / m) -1)

Примеры:

- Найдите периодический платеж в размере 55 000 долларов США с ежемесячной выплатой в течение 3 лет по ставке 15% ежемесячно.

- R = 55000 / ((〖((1 + ((. 15) / 12))〗 ^ (36 + 1) -1) / ((. 15) / 12) -1)

- R = 55 000 / 45,67944932

- R = 1 204,04 долл. США

- Найдите периодический платеж в размере 1 600 000 долларов США, выплачиваемый ежегодно в течение 3 лет под 9% годовых.

- R = 1,600,000 / ((〖((1 + ((. 09) / 1))〗 ^ (3 + 1) -1) / ((. 09) / 1) -1)

- R = 1,600,000 / 3,573129

- R = 447 786,80 долл. США

Преимущества и недостатки

Чтобы лучше понять, что представляет собой этот весьма популярный метод оплаты долга, необходимо узнать его преимущества и недостатки. Так, для заемщика достоинства будут следующими:

- Вы можете планировать ваш бюджет наперед, не боясь неожиданностей, ведь ежемесячно вы будете оплачивать одну и ту же стоимость, заранее вам известную.

- Перед тем как сделать взнос, вам не нужно будет уточнять его размер у специалистов банка каждый раз.

Недостатки выделяются такие:

- Значимая переплата по процентам, так как они начисляются на всю задолженность, а не на ее остаток.

- Основной долг погашается в последнюю очередь.

То есть, даже если вы выплатите серьезную часть долга, это будут проценты, а погашение непосредственного тела кредита останется на самый конец. Все это надо учитывать при оформлении ссуды, так как перед подписанием договора банки должны дать клиенту информацию о способах оплаты.

В некоторых учреждениях клиент получает возможность выбрать между дифференцированным и аннуитетным методом.

Что такое аннуитетный платеж по кредиту и значение этого понятия, более подробно можете узнать в этом видео:

Расчет выплат

Поскольку аннуитетный кредит неизбежно приводит к значительным переплатам, желательно ознакомиться с графиком погашения и суммой ежемесячных платежей еще до его оформления. Сделать это можно несколькими способами.

- Обратиться в кредитное учреждение, в котором вы хотите взять займ. Специалист рассчитает платежи по специальной формуле.

- Воспользоваться онлайн-калькулятором на сайте банка. При просчете программа учитывает все факторы, способные повлиять на итоговую сумму: первоначальный взнос, льготы, дополнительные траты.

- Самостоятельно рассчитать грядущие выплаты. Для этого следует использовать формулу: A = B*S (А – сумма платежа, В – коэффициент, S – размер ссуды). В свою очередь, коэффициент легко вычислить по следующей формуле: b = x * (1 + x) * n / ((1 + x) * n – 1) (х – месячный процент, одна двенадцатая часть от заявленного банком годового процента, n – количество месяцев, необходимых для погашения, b – непосредственно коэффициент).

Рассчитать дифференцированные платежи сложнее, и онлайн-калькуляторы обычно не предоставляют такую услугу. Придется прибегать к помощи специалистов банка.

Формула

Для того, чтобы правильно рассчитать сумму выплаты, нужно применять соответствующую формулу.

Вот как она выглядит. Символ «^» обозначает возведение в степень:

K = i*(1+i)^ n / (((1+i)^ n)-1)

Расскажем о том, как правильно использовать эту формулу. Обозначим всю сумму кредита, как «S».

Тогда сумма регулярного платежа будет вычисляться следующим образом:

П=К*S

«К» называется аннуитетным коэффициентом. При его расчёте используется несколько параметров. Сначала предположим, что речь идёт о ежемесячных (а не ежеквартальных, например) платежах.

Для расчёта нам понадобятся 2 величины:

- годовая ставка кредита;

- количество периодов времени, когда будет выплачиваться этот кредит;

Обозначения:

- i – это величина, которая представляет собой годовую ставку кредита, поделенную на количество периодов (в нашем случае её нужно поделить на 12).

- n – это количество рассматриваемых периодов при выплате кредита;

В качестве рассматриваемых периодов могут рассматриваться не только месяцы, но и, скажем кварталы. В этом случае годовую процентную ставку нужно будет разделить на четыре.

Пример расчета аннуитетного платежа

К сожалению, не каждый человек может выбирать, что ему предпочесть: первый вариант или второй. Иной раз обстоятельства вынуждают отдать предпочтение чему-то строго определенному. Чаще всего в такой роли выступает аннуитет. Как рассчитывается данная схема погашения задолженности, разберем на конкретном примере. Впоследствии вы можете пользоваться им, чтобы понять, сколько переплатите по займу, на каких условиях будет выгоднее его оформить (сроки, сумма и т. д.)

Формула расчета, на первый взгляд, довольно сложна. В ней участвуют такие понятия, как ежемесячная ставка по процентам (МПС), сроки займа (СК), общая сумма денежных средств, которые вы одолжили у банковской организации (СЗ). Месячный платеж по займу можно узнать, умножив СЗ на частное от МПС и 1 — (1 + МПС). Дополнительно надо будет подсчитать степень (- СК) от суммы, указанной в скобках в предыдущем предложении.

Чтобы все это вас не пугало, банки пошли навстречу и встроили практически каждый в свои официальные сайты онлайн-калькулятор, куда необходимо ввести известные данные. Далее нажмите на кнопку «рассчитать» и вычислительная машина за пару секунд выдаст полученный результат. Воспользоваться такой возможностью, кстати, предлагается не только перед оформлением займа, но и если вы решили заранее погасить долг или хотите добиться рефинансирования кредита.

Аннуитетные платежи еще долго будут актуальны для большинства жителей нашей страны, что связано с не самым высоким уровнем зарплат среднего класса (который и является основной целевой аудиторией банковских компаний). Поэтому, если вас конечно не смущает необходимость переплачивать по процентам (а такое произойдет в любом случае при выборе данного метода погашения задолженности), то смело отдавайте предпочтение аннуитету. Средства, заработанные за месяц, останутся и на займ, и на более приятные повседневные расходы.

Преимущества и недостатки аннуитетных платежей

Аннуитетный метод погашения обладает следующими преимуществами для заёмщика:

- Более высокая сумма кредитования. При изучении анкеты клиента банк сравнивает размер платежа с его среднемесячным доходом. Если перед заёмщиком стоит выбор — аннуитетный или дифференцированный платёж, то следует понимать, что в первом случае можно рассчитывать на более высокую сумму. Это связано с тем, что на начальном этапе погашения размер дифференцированного платежа будет гораздо больше аннуитетного.

- Равномерная финансовая нагрузка на бюджет заёмщика. В отличие от классической схемы, при аннуитетном методе заёмщику не придётся сразу вносить большие суммы.

- Возможность планирования семейного бюджета. Так как размер выплат по кредиту остаётся неизменным из месяца в месяц, клиент может легко распланировать свои расходы.

- Комфортное погашение. Чтобы избежать возникновения просроченной задолженности, заёмщику стоит только один раз запомнить размер платежа. Погашение кредита равными суммами практически исключает риск ошибочной недоплаты. Клиенту нет необходимости звонить на горячую линию или всегда иметь при себе график погашения, чтобы узнать сумму обязательного платежа.

Несмотря на перечисленные плюсы, аннуитетная схема погашения имеет и обратную сторону. К недостаткам данного метода следует отнести:

- Более высокий размер переплаты в сравнении с дифференцированным расчётом. По классической схеме тело кредита уменьшается быстрее, поэтому в итоге клиент выплачивает меньше процентов. Разница особенно видна при погашении долгосрочных кредитов на большие суммы (в частности, ипотеки).

- Сложный расчёт графика. Понять алгоритм вычисления дифференцированного платежа достаточно просто, так как сумма основного долга ежемесячно погашается равными суммами. При аннуитетном способе самостоятельно рассчитать величину основного долга будет сложно.

Избежать высокой переплаты по аннуитетному кредиту можно при помощи частичного досрочного погашения. Если в дату платежа вносить дополнительную сумму, то она в полном объёме будет идти на погашение тела кредита. Таким образом заёмщик сможет увеличить долю основного долга, выплаченного в текущем месяце.

После обработки досрочного погашения банк произведёт перерасчёт ежемесячного платежа по аннуитетному методу. Если срок останется прежним, сумма обязательного взноса станет меньше. Некоторые банки предлагают клиентам сохранить исходный размер ежемесячного платежа при условии сокращения срока кредитования.

Кредитные карты с высокой вероятностью одобрения

100 дней без %

Альфа-Банк

Кредитная карта

- 100 дней без процентов

- до 500 000 рублей

- 0₽ за снятие наличных

Подробнее

Tinkoff Platinum

Тинькофф Банк

Кредитная карта

- 55 дней без процентов

- до 700 000 рублей

- до 30% кэшбэка

Подробнее

MTS CASHBACK

МТС Банк

Кредитная карта

- 111 дней без процентов

- до 1 000 000 рублей

- до 25% кэшбэка

Подробнее

Следите за новостями на нашем телеграм-каналеПерейти

Автор статьи: Редакция Mnogo-Kreditov.ru

ДИФФЕРЕНЦИРОВАННЫЕ ПЛАТЕЖИ

Дифференцированный способ подразумевает оплату кредита разными суммами: самые большие будут в начале срока кредитования, самые маленькие – в конце. Уменьшение будет происходить постепенно. При таком способе на равные части делится не весь долг по кредиту, а только тело кредита (та сумма, которую брал заемщик в кредит), а проценты начисляются каждый месяц на остаток основного долга.

Преимущества такого способа оплаты были перечислены выше. Это меньшая сумма переплат за пользование кредитом и выгодность досрочного погашения. Однако у дифференцированного способа есть и минусы. Главным минусом является то, что суммы платежей в первые месяцы станут для заемщика серьезной долговой нагрузкой. Кроме того, максимальная сумма кредита, выдаваемая заемщику, при дифференцированном способе погашения будет меньше, чем при аннуитетном, так как она напрямую зависит от суммы ежемесячных платежей.

Какой способ погашения кредита выбрать – аннуитетный или дифференцированный зависит от конкретных условий и Ваших пожеланий. Специалисты «МБК-Кредит» помогут Вам получить выгодный кредит с предпочтительным способом оплаты.

Онлайн калькулятор аннуитетных платежей

Для того чтобы воспользоваться услугой по расчёту выплат при аннуитетном способе, предоставляемым онлайн, необходимо найти сайты, оказывающие данную услугу. Калькулятор обычно включает в себя следующие части:

- Указание того, какой именно способ расчёта используется.

- Далее необходимо указать размер средств, которые предоставляются в кредит.

- Необходимо вписать в соответствующую графу годовую ставку займа.

- В большинстве случаев требуют указать первый месяц выплаты регулярных платежей по займу.

После этого требуется кликнуть мышкой на кнопку «Рассчитать». После проведения необходимых вычислений на странице будет подробно показан полученный результат.

Пример аннуитетного графика платежей

Между различными версиями таких калькуляторов могут иметься отличия:

Иногда предоставляется возможность сохранить полученные результаты в памяти, чтобы было удобно сравнивать их между собой.

Не стоит забывать, что возвращение кредита включает в себя не только возврат основной суммы, но и уплату комиссионных, которые могут быть разовыми или регулярными. Эта особенность может учитываться в некоторых калькуляторах.

Иногда у заёмщика может возникнуть возможность досрочного возвращения одолженной суммы. Это происходит, например, если его доходы увеличились по какой-либо причине

В этом случае важно узнать сумму кредита с учётом произведения досрочного погашения. Оно может быть полным или частичным

В некоторых онлайн калькуляторах может быть предоставлена возможность учесть рассматриваемую ситуацию.

Есть кредиты, в которых нужно дополнительно учесть стоимость страховки. Для оценки полной суммы кредита необходимо включить также её цену, поскольку иногда такое требование носит обязательный характер. Такая ситуация возникает при получении ипотечного кредита. В этом случае требуется застраховать купленную квартиру. Страховые платежи можно рассчитать с помощью соответствующего онлайн калькулятора и прибавить к стоимости кредита.

Досрочное погашение кредита: как сделать правильно?

Отдельного разговора заслуживает процедура досрочного возврата долга. Как правило, вы встанете перед выбором, что выгоднее, изменение суммы взноса или срока договора. Сделайте его с точки зрения вашего способа погашения займа: аннуитетный или дифференцированный.

Обращаю ваше внимание, что сейчас речь идет именно о частичном досрочном погашении. При дифференцированных взносах может оказаться выгоднее уменьшить ежемесячный взнос, особенно в первую половину кредитного срока

Это приветствует и банк по нескольким причинам:

- он продолжает получать прибыль в виде начисленных процентов до конца срока кредитования;

- снижается риск вашей неплатежеспособности, а значит, и риск получения убытков банком;

- всегда есть возможность навязать вам дополнительные услуги, связанные с обслуживанием кредита, например, кредитные карты.

Сокращение срока кредитования выгодно при обоих способах. Ведь уменьшается время долгового бремени на заемщика и его семью. Но особенно очевидны преимущества уменьшения срока при следующем раскладе:

- аннуитетные платежи,

- нет никаких дополнительных требований банка в случае сокращения срока возврата долга,

- впереди еще более половины срока погашения займа.

Что выгоднее

Наличие возможности получить в банке кредит трудно переоценить. Например, если речь идёт об ипотеке, он даёт возможность поселиться в новой квартире, только начав выплачивать кредит. Однако взятые в долг деньги необходимо отдавать вовремя и в полном размере.

Дифференцированный и аннуитетный платеж имеют свои особенности. При дифференциальных платежах сумма первых регулярных платежей зашкаливает. Впоследствии они постепенно уменьшаются. В первое время такой график платежей может стать тяжёлым грузом для тех, кто живёт от зарплаты до зарплаты.

Иногда плательщик имеет достаточный доход для того, чтобы погасить заём досрочно. В этом случае он сможет сэкономить на процентах. Если возникает такая необходимость, плательщик обращается в банк и просит посчитать, сколько осталось погасить основной суммы и сколько процентов.

Если применяются аннуитетные платежи по кредиту, в описанной ситуации окажется, что погашена лишь незначительная часть тела кредита. Это связано с тем, что проценты на первых порах составляли существенно большую часть платежей. При другом варианте расчёта основная сумма погашается быстрей.

При выборе нужно учитывать, готов ли банк предоставить кредит в дифференцированных платежах. Дело в том, что одной из важных характеристик заёмщика является соотношение дохода и величины регулярных платежей. Что это значит при дифференциальном способе: такое соотношение вычисляется исходя из первого платежа, который является наибольшим. Это создаёт определённые трудности для получения одобрения кредитного учреждения по сравнению с аннуитетной системой.

Зависимость размера выплаты от срока кредита

Считается, что относительно краткосрочных кредитов, выдаваемых на сроки, не превышающие пять лет, использование аннуитетной системы выгоднее. При этом для более длительных сроков возвращения займа ситуация не является столь однозначной. В этих случаях необходимо провести собственные расчёты для конкретного вида кредита.

Формула расчета аннуитета

Если речь идет о погашении кредита, то аннуитетные платежи можно рассчитать по следующим формулам:

- A = ежемесячный платеж по аннуитету

- K = коэффициент аннуитета

- i = месячная ставка по кредиту в %

- n = продолжительность выплаты кредита в месяцах

- S = общая сумма долга

Предположим, мы взяли ипотечный кредит размером 2 млн. рублей под ставку 15% годовых на пять лет (60 месяцев). В этом случае ежемесячный платеж будет рассчитываться следующим образом:

i = 15 / 12 = 1.25% или 0.0125

A = 0.0238 × 2 000 000 р. ≈ 47 580 р.

Умножив это число на 60 месяцев получаем 2 854 800 р. Следовательно, переплата составит 854 800 р. или примерно 43% от суммы выданного кредита.

Заключение

Тип платежа — немаловажный фактор, на который необходимо обращать внимание наравне с процентной ставкой и сроком кредитования. Аннуитетные оплаты — это возможность не беспокоиться о соблюдении договорных обязательств, не отслеживать размер суммы

Достаточно обеспечить наличие на счету строго определенной суммы. Ни количество дней в месяце, ни остаток долга по кредиту значения не имеют

Аннуитетные оплаты — это возможность не беспокоиться о соблюдении договорных обязательств, не отслеживать размер суммы. Достаточно обеспечить наличие на счету строго определенной суммы. Ни количество дней в месяце, ни остаток долга по кредиту значения не имеют.

Дифференцированные платежи — это уменьшение общей переплаты по кредиту, но большие размеры первоначальных взносов. Если заработная плата позволяет вносить на первых этапах большие суммы, стоит предпочитать этот тип платежей.