Как отказаться от страховки по кредиту?

Содержание:

- Как отказаться от навязанной страховки?

- Чем может помочь юрист

- Как правильно аргументировать отказ при взятии ссуды?

- Возврат страховки после погашения кредита

- Судебная практика

- Можно ли отказаться от страхования жизни при автокредите

- Процедура возврата страховки

- Страхование ипотеки — где дешевле?

- Последствия

- Как правильно вернуть страховку по автокредиту

- Как можно отказаться от страховки по кредиту

- Попытка 3. Смена сотрудника, поход на почту и извинения от банка

- Можно ли отказаться от страховки по кредиту?

- Что такое коллективная страховка

- Как оформить отказ от страховки

- Всегда ли выгоден отказ от страховки по кредиту?

- Отказ от страховки по кредиту сразу после оформления

- Оформлять или не оформлять страховку?

Как отказаться от навязанной страховки?

Кредиты, взятые в банке, отличаются величиной своего масштаба. Кто-то берет не особо большую сумму, а кто-то рискует взять немалую. Случаи, когда в займе находится большая сумма, подлежат обязательному страхованию. К таким случаям можно отнести:

- Ипотека. В этом случае страхованию подлежит недвижимость, на которую брался кредит, либо другое имущество;

- Кредит, при оформлении которого залогом служит имущество. Страхованию здесь подлежит сам залог, то есть имущество;

- Автокредит. Страховка автотранспорта обязательна в данном случае.

Случаи, предполагающие страхование для заемщика на добровольной основе:

- ухудшение состояния здоровья;

- связанные с риском для жизни;

- лишение права собственности;

- стихийные природные явления и бедствия, способные повредить взявшему кредит, либо тому, что является залогом;

- лишение заемщика рабочего места.

Здесь нужно отметить, что банки на отказ от страховки по кредиту идут неохотно, создавая ситуации и подталкивая заемщика на ее оформление. При отказа клиента от страхования, банк рискует остаться без прибыли. Как показывает практика, берущему займ все-таки приходится ее оформлять.

Чем может помочь юрист

Суммы по искам об отказе от страхования жизни и здоровья, как правило, невелики. Рассмотронеие дел не вызывает сложностей и судьи проводят заседания без особых формальностей. Поэтому к юристу целесообразно обращаться только для консультации и составления иска в суд. Участие его в судебном заседании достаточно дорого обходится и будет нецелесообразным.

В заключение можно сказать, что перед подписанием любого договора его нужно внимательно изучить. Страхование жизни и здоровья не является обязательным с точки зрения закона. Но кредитный договор со страховкой иногда обходится дешевле чем без неё. А отказаться от полиса страхования лучше всего еще до подписания кредитного договора. В других случаях придётся потратить время, нервы, деньги и приложить усилия для возврата собственных средств.

Как правильно аргументировать отказ при взятии ссуды?

Если типовой кредитный договор, который подписал заемщик, включает в себя пункт про страхование — это может свидетельствовать о том, что банк заставил взять страховку при оформлении кредита.

Если заемщику придется доказывать в суде, что страховку навязали, важно обратить внимание на страховую компанию, которая зачастую бывает вписана сразу же в кредитный договор. Таким образом, клиент не может выбрать сам из нескольких страховых компаний, и это противоречит антимонопольному праву РФ

В кредитный договор в большинстве случаев включены какие-то конкретные виды страхования (например, страхование жизни). Это может также стать хорошим аргументом для доказательства навязанной банком услуги при получении кредита, ведь тип страховки был выбран изначально и внесен в кредитный договор банком.

В суде представитель банка должен рассказать о возможном варианте кредитования, если заемщик оформляет кредит без страховки. Если условия разнятся, это может указывать на то, что услуга навязывается кредитной организацией.

Доказать в суде, что банк навязал страховку стало практически нереальной задачей в настоящее время. Если клиент добровольно подписал все бумаги, значит сам виноват.

А незнание закона, как известно, не избавляет от ответственности. Надеяться на то, что сотрудники банка самостоятельно укажут на подводные камни в договоре, не приходится.

В качестве главного материала для доказательства сможет выступить типовой договор на кредит. Если детально прочитать его пункты, то можно найти сразу несколько аспектов, на основании которых возможно отказаться от страховки в суде.

Далее можно вооружиться таким материалом, как договор страхования. В нем должно быть написано про привязку стоимости страховки к остатку задолженности по кредиту. Если сам кредит будет погашен досрочно, то эти деньги (оставшуюся страховую премию) можно будет попробовать взыскать в судебном порядке.

Возврат страховки после погашения кредита

Полис страховки обычно выписывается на всю продолжительность действия договора по кредиту. В том случае, если клиент осуществил досрочное погашение кредита, то он может рассчитывать на возврат той части средств, которые были потрачены на приобретение страховки. Эта величина определяется по простой формуле:

С = К / Ср * М,

Где С – сумма денежных средств к возврату;

К – сумма страховой премии;

Ср – срок кредита в месяцах;

М – количество месяцев, на которые ранее был закрыт кредит.

Чтобы осуществить возврат страховки по кредиту после погашения, необходимо выполнить ряд действий:

- Погасить полностью основную часть долга и проценты.

- Получить письмо банка о погашении займа, и заверение, что можно рассчитывать на возвращение средств за страховку.

- С пакетом документов, указанных при процедуре досрочного расторжения кредитного договора, отправиться в компанию, где была приобретена страховка, либо направить все документы почтой заказным письмом.

Некоторые банки предусматривают «мирный» путь урегулирования проблемы. Они прописывают срок, в течение которого клиенту следует надлежащим образом без возникновения просрочек и переплат погашать кредит. Тогда должник имеет право обратиться с заявлением на отказ от страховки в кредитную организацию. В этом случае, часть средств должна быть возвращена клиенту и, в основном, автоматически идет на погашение кредита. Обычно такой срок начинается от полугода пользования кредитным продуктом. Наличие хоть одной просрочки нивелирует эту опцию.

Судебная практика

Что касается судебной практики и вынесения решений, то здесь случаи бывают разные, и многое зависит от судьи и адвоката. К тому же, в разных регионах по схожим делам могут выноситься противоположные решения.

В одних судах и регионах соглашаются с позицией, приведенной выше, где описывались варианты с высокими и низкими процентами по кредиту со страховкой и без нее. Другие считают включение обязательства по приобретению страховки при оформлении кредита нарушением закона.

Страхование также может быть для заемщика вариантом обеспечения исполнения обязательств по кредитованию. Добровольное оформление соглашения подтверждается тем, что заемщик принимает условия кредитования и заключает сделку или подписывает отдельное соглашение по страхованию.

Однако если банк включает в обязательные условия страхование жизни и здоровья, это рассматривается как злоупотребление свободы договора и навязывание невыгодных условий.

В целом вопрос о том, можно ли отказаться от страховки по кредиту после заключения договора, по сути, остается открытым, и решить его достаточно трудно, но возможно. Банки и страховые учреждения находят новые лазейки, чтобы клиенты соглашались на их условия и страховались.

Можно ли отказаться от страхования жизни при автокредите

Многих, кто берет машину в кредит и уже оказался в ситуации принуждения к покупке страховки, интересует возможность отказа от неё. Для заемщика прямой выгоды в оформлении страховки нет. Это действие на руку только банку и страховой компании. Так что кредитные организации могут даже идти на уловки, чтобы гарантировать выплату кредита.

Стоит учитывать, что по статье 935 ГК РФ страхование жизни и здоровья оформляют только добровольно. Но невозможно доказать, что договор был заключен по принуждению и добровольности принятия решения не было. Суд в подобных спорах руководствуется правилом: подпись клиента на документах означает его полное добровольное согласие со всеми условиями. Так что расторгнуть договор по суду и получить вознаграждение назад не получится.

На то, чтобы вернуть сумму вознаграждения согласно указу ЦБ, у клиента раньше было всего 5 дней с момента подписания договора. А с первого января 2018 года этот срок продлен до 14 дней. Такие изменения внесены в систему указанием ЦБ РФ № 4500-У от 21.08.2017. Как отказаться от страхования жизни при автокредите расскажем далее.

Что же предпринять, если вас уже уговорили оформить кредит на авто со страхованием? Как после заключения договора отказаться от услуги?

Представляем вам простую схему, действуя в рамках который, вы сможет получить свою страховку назад.

Сначала нужно написать в страховую компанию соответствующее заявление. В нем будет содержаться требование о возврате денежных средств по договору. Бланки и примеры заполнения этого документа может предоставить страховщик

Этот пункт важно сделать в обозначенный в Указе срок. К заявлению нужно приложить документы по страховке, сделать копию всего пакета документов и вместе с описью отправить заказным письмом с уведомлением о вручении в страховую компанию (по местонахождению или на абонентский ящик)

Не пренебрегайте копированием документов и оформлением описи. Если страховая компания вдруг «потеряет» ваше письмо, то доказать что-либо без копий и описи будет невозможно. После получения вашего заявления у страховой компании есть 10 дней, чтобы вернуть вам средства по договору. При этом важно, чтобы клиентом был соблюден срок обращения – 14 дней. Если же заявитель опоздал с подачей заявления, страховая выплатит только часть суммы по договору, так как часть денег будет удержана. Как показывает практика, с момента отправки документов и до получения денег проходит не меньше 4 недель.

ВАЖНО! Держите руку на пульсе. После отправки письма позвоните в страховую компанию, узнайте, дошло ли заявление

Уточняйте, как продвигается решение вопроса о выплате. Звонить можно как в ближайший офис страховщика, так и в центральное отделение.

Обозначим промежуточный итог: отказ от страхования жизни при оформлении автокредита возможен, но необходимо соблюсти срок подачи заявления об этом в страховую компанию (14 дней). Но это требование Указа кредитные учреждения все же могут обойти.

Возврат суммы страховки не выгоден банку, поэтому кредитные организации оформляют договора на коллективное страхование. Это означает, что соглашение не заключается с каждым отдельным клиентом. Заемщик просто присоединяется к программе страхования банка. Указ Центрального банка не затрагивает такие виды договоров.

Подобная ситуация может случиться с заемщиками крупных банков. Например, ВТБ 24, Альфа-банк и некоторые другие применяют подобную схему. Так что клиенты, которые хотели бы отказаться от страхования жизни при автокредите, не могут этого сделать.

Если вовремя обнаружить в тексте документов об автокредите упоминание о присоединении к коллективному договору страхования, то можно сразу оформить заявление об отказе в него вступать. При таком варианте, заемщик не теряет право на возврат уплаченной суммы страховки.

«Если клиент отказывается от страховки, может ли в этом случае банк расторгнуть и кредитное соглашение?» — этот вопрос задают многие потенциальные заемщики. Риск для банка в этом случае, конечно же, повышается, но кредитный договор уже заключен. А отказ клиента от страховки по законной процедуре не является причиной для расторжения договора о банковском займе.

Процедура возврата страховки

При желании вернуть страховку по кредиту можно обратиться напрямую в страховую организацию или действовать через банк (если полис входит в банковские услуги). Сама процедура зависит от того, кем был оформлен актуальный договор страхования и каковы причины его приостановления.

Возврат страховки по кредиту при досрочном погашении

Если страховка потребительского кредита была внесена одним платежом и сразу после оформления, при выполнении досрочного погашения вы имеете шанс вернуть оставшуюся сумму. Это право распространяется на все виды полисов, касающиеся кредита. Основанием для возврата является факт, что услуги страховки были оплачены, но не будут предоставляться.

После погашения кредита вы должны взять в банке соответствующий документ об уплате долга. Он прикрепляется к заявлению. Также прилагается копия договора страхования и копия паспорта.

Сам договор с СК не стоит расторгать до получения денег, поскольку в этом случае она может полностью отказать на законных основаниях. Исключением будут ситуации, когда в действующем соглашении прописано обязательство возврата части денег по страховке при осуществлении досрочного расторжения договора с банком по причине полной выплаты долга.

Рассмотрение заявления страховой компанией проводится в течение 10 дней, после чего вам должны вернуть деньги или предоставить весомые основания для отказа.

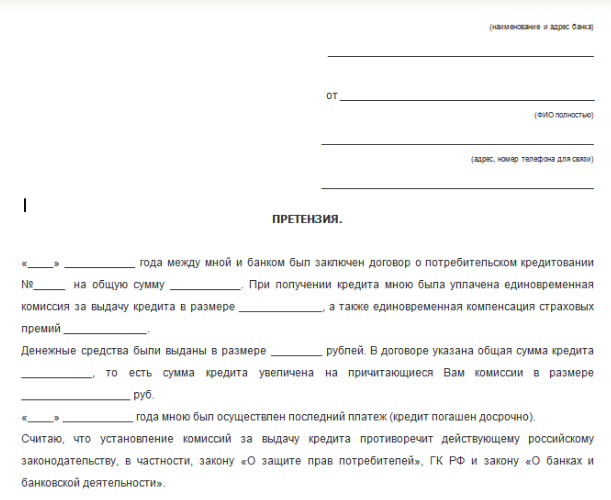

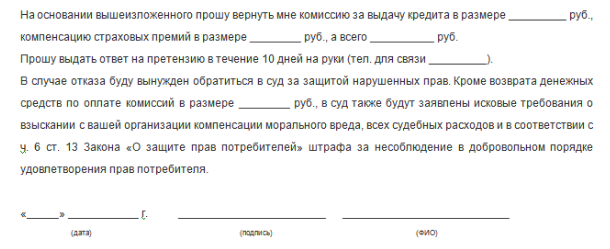

Как можно отказаться от навязанной страховки

Для соблюдения порядка процедуры в банк и страховую компанию направляются претензии о возврате страховки по кредиту. Это необходимо для предоставления возможности досудебного решения вопроса. Делать это необходимо в установленный законом период охлаждения.

Расторгнуть договор страхования по общему потребительскому кредиту допускается в течение 5 дней с момента его вступления в силу. Для автокредита этот срок законодательно расширен до 30 дней, что относится к полисам ОСАГО.

В некоторых случаях период охлаждения может устанавливаться конкретным банком. Например, при рассмотрении вопроса «можно ли вернуть страховку за кредит в Сбербанке», стоит учитывать индивидуальные условия кредитных программ, которые позволяют полностью вернуть страховую премию в течение 30 дней с даты заключения договора или в размере 50%, если срок превышает 30 дней. Вам необходимо вместе с заявлением об отказе подать в банк копии договоров кредитования и страхования, а также паспорта.

Если страховой договор был подписан отдельно от кредитного (условие страхования не прописано в договоре выдачи займа), вам необходимо сразу обращаться в вашу страховую компанию. В этом случае, помимо названных выше документов, предоставляются банковские реквизиты для возврата средств. Если договор уже вступил в силу, вам обязаны вернуть сумму за вычетом платежей по прошедшему периоду, если нет — полную.

Образец заявления на возврат страховки по кредиту

Заявление на оформление возврата страховки может быть стандартной формы, предоставляемой в банке или написанным самим заемщиком. Примерный образец выглядит следующим образом:

- Кому: Руководителю страховой компании или банка Ф.И.О.

- Адрес организации.

- От кого Ф.И.О.

- Адрес регистрации (проживания) и телефон.

Заявление

(Дата подписания договора) между мной и (наименование банка) был заключен договор на получение кредита (номер документа), а также одновременно с компанией (наименование страховой компании) заключен договор страхования (номер документа). Сумма кредита по договору составила (общая сумма в рублях цифрами и прописью) рублей, тогда как фактически мне было предоставлено (сумма по телу кредита цифрами и прописью) рублей, а (сумма страховки цифрами и прописью) рублей была передана компании (наименование СК) как страховой взнос. Срок кредитования и страхования согласно пунктам (номера пунктов договора, где указаны сроки кредита) договора составил (срок кредита в месяцах).

(Дата досрочного погашения кредита) я полностью выполнил обязательства по кредиту перед банком (наименование банка), вернув сумму долга (общая сумма кредита со страховкой цифрами и прописью) рублей и соответствующие проценты. В связи с досрочным закрытием кредита, прошу вернуть мне уплаченные сверх требуемого страховые взносы в размере (50% от суммы страховой премии) рублей.

Решение по моему заявлению прошу рассмотреть в период 10 дней с даты его получения. При отсутствии ответа с вашей стороны или неудовлетворения указанных выше требований, по данному вопросу мною будет подано соответствующее исковое заявление в суд с требованием выплатить заявленную сумму и процентные отчисления за использование средств в соответствии со статьей 395 Гражданского Кодекса РФ.

Страхование ипотеки — где дешевле?

Часто при получении ипотеки банки предлагают заемщику застраховаться в определенной компании, однако клиент имеет право выбрать страховую компанию из числа аккредитованных в банке. Перечень рекомендованных страховщиков должен быть размещен на сайте кредитной организации.

«Во многих случаях банк выступает агентом страховой компании, заключая от ее имени договор с заемщиком. В этом случае клиент подписывает все бумаги в офисе банка, к страховщику идти уже не нужно. Следует учитывать, что при такой схеме банки берут комиссию и страховка обходится чуть дороже, чем клиент заплатил бы страховой компании напрямую, — комментирует управляющий отделением Красноярск Банка России Сергей Журавлев. — Отмечу, что банк не может настаивать на выборе конкретного страховщика, но нередки случаи, когда он рекомендует это сделать. Это может быть интересно банку, когда и кредитная, и страховая организации входят в одну финансовую группу. Но еще раз подчеркну, заемщик не обязан на это соглашаться. Полис можно приобрести у любого страховщика из списка страховых компаний, аккредитованных банком. Обычно такой список можно найти на сайте банка или выяснить у специалиста.

Часто банки предлагают присоединиться к коллективному договору страхования, который кредитор заранее заключает со страховой компанией, а затем просто вписывает в него своих клиентов как застрахованных. В таком договоре условия страхования для всех заемщиков одинаковы. В этом случае выбрать страховую программу у клиента не получится, так же как выбрать более дешевый полис или заплатить больше, но расширить набор рисков. Но право отказаться от коллективного договора у заемщика также есть».

Последствия

Если гражданин еще до получения одобрения по кредитной заявке оформляет отказ от приобретения страхового продукта, то кредитное учреждение, скорее всего, откажет в выдаче ему обязательств.

Специалисты банка часто объявляют такой продукт обязательным для оформления. После устного отказа лучше сразу оформить письменный. Это позволит минимизировать шанс включения финансового расхода в пункт кредитного договора.

Если кредитное учреждение отказывает в выдаче кредита по этой причине, как считает потенциальный заемщик, то стоит попросить дать письменный отказ. И уже на основании данного документа посетить Роспотребнадзор и прокуратуру. Если и это не помогает, то можно привлечь судебную инстанцию для решения конфликта. Но как показывает практика, это не позволяет получить обязательства на выгодных условиях.

Но стоит понимать, что финансовая организация вправе выдвинуть свою позицию, более аргументированную высококвалифицированными специалистами. Банк всегда найдет себе оправдания, оговорив другую причину отказа. Даже если у потенциального заемщика есть приобретенный страховой полис, финансовая организация также вправе отказать в выдаче обязательств. Поэтому нужно доказать, что именно страховой продукт стал причиной отказа в выдаче кредита.

Если приобретение страхового продукта произошло под давлением сотрудников кредитного учреждения или по невнимательности самого заемщика, то стоит написать жалобу руководству финансовой организации. Второе заявление должно быть на возврат уплаченной суммы. Его нужно как можно скорее оформить в корректном виде.

Читайте далее:

Альфастрахование: отказ от страховки

Cтраховка кредита в Cбербанке

Можно ли погасить ипотечный кредит досрочно

Кредит на развитие бизнеса для ИП

Досрочное погашение кредита

Потребительский кредит для ИП

Как правильно вернуть страховку по автокредиту

Если обращение за возвратом связано с

досрочным погашением автокредита, нужно предварительно получить справку из

банка или выписку с кредитного счета. Основанием для возврата будет являться

заявление в страховую компанию, которое можно подать лично или через

представителя. В тексте заявления нужно указать следующие пункты:

- наименование

страховой компании; - сведения

о страхователе, а также о выгодоприобретателе; - основания

для расторжения договора страхования – личное желание страхователя, полное

погашение кредита, утрата или продажа автомашины; - требование

о возврате остатка страховой премии (эту сумму должна рассчитать страховая

компания, а при несогласии с расчетом можно оспорить его через суд); - личная

дата и подпись.

При подаче заявления нужно обязательно обеспечить

доказательства его получения страховщиком. В случае возникновения спора,

доказывать этот факт предстоит в судебном процессе. Поэтому нужно сохранить

почтовую квитанцию об отправке или экземпляр с отметкой о получении.

Процедура возврата страховки по

автокредиту происходит следующим образом:

- страховая

компания имеет право отказать в выплате только в следующих случаях: подача

заявления в последний месяц действия полиса, полная выплата страхового

возмещения до момента обращения, неполный комплект документов; - при

незаконном отказе гражданин должен подать письменную претензию – только в этом

случае можно будет обратиться в суд; - если

претензия не рассмотрена, либо вынесен немотивированный отказ, документы нужно

подавать в суд.

Одновременно с подачей письменной претензии нужно обратиться с жалобой в Роспотребнадзор. Это ведомство может проводить проверки страховых компаний по каждому факту нарушения прав потребителей. Если проверкой Роспотребнадзора или судом будет установлен факт навязывания услуг, страховая компания будет привлечена к ответственности. О том, как отказаться от страховки по кредиту, также можно прочитать в предыдущем материале.

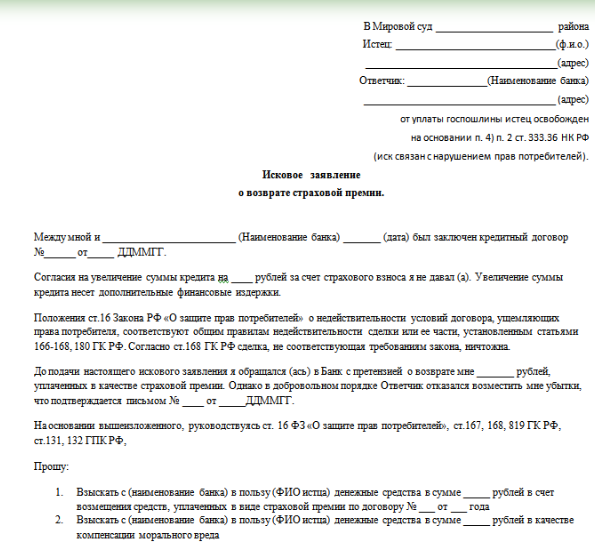

Если дело доходит до суда, можно не только вернуть остаток страховой премии. По судебному акту при нарушении прав потребителя взыскивается неустойка, штраф и компенсация морального вреда. В судебном процессе участие банка не обязательно, поскольку рассматривается спор только между гражданином и страховой компанией. Уведомлять банк о досрочном отказе от страховки не нужно, за исключением случаев, когда такой пункт был согласован сторонами при подписании кредитного договора.

Как можно отказаться от страховки по кредиту

В системе потребительского кредитования предусмотрено право на отказ заемщиком от страхового продукта. Это регламентируется действующим законодательством, но в косвенном виде. Воспользоваться данным правом можно в течение 14 дней после получения нецелевого кредитования и в течение месяца при целевом использовании.

Но в этот период необходимо полностью погасить кредитные обязательства. Тем не менее, сумма, уплаченная за страховой продукт, будет перерасчитана в соответствии с использованным периодом. Фактически прекращение действия документа происходит не по желанию клиента, а по прекращению кредитных обязательств.

В этом случае предоставляется соответствующее заявление и справка о погашении полной задолженности перед кредитным учреждением. Возвратить страховую сумму при отсутствии досрочного погашения достаточно проблематично. Да, отказаться от продукта можно, но в последнее время потребительское кредитование сопровождается страховкой с единовременным внесением платежа.

А вернуть через страховую компанию данную сумму не получается. Часто в страховой договор такой пункт вносится для минимизации процента возврата. В этом случае нужно получить письменный отказ на удовлетворение требований и обращаться в суд.

Попытка 3. Смена сотрудника, поход на почту и извинения от банка

Выйдя из офиса,я еще раз перечитала договор и позвонила знакомому юристу. Он предложил помочь: сходить со мной в банк и проконтролировать процесс подписания документов.

В третий раз я попала к другому специалисту. Сразу заявила ему,что не намерена сотрудничать с девушкой,которая подписывала со мной кредитный договор. Сотрудник банка проконсультировался с менеджером и все-таки принял у меня отказ от страховки и от услуги «Личный адвокат».

Кредит.

Михаил Хаустов

Я также уточнила у специалиста,действительно ли мне нужно заплатить 40 тысяч рублей досрочно. Он сказал,что впервые слышит о таком условии.

Деньги за страховку мне вернули через 3 дня. А еще через несколько дней перезвонили из банка и сказали,что заявление об отказе от услуги «Личный адвокат» нужно направить почтой,так как это продукт сторонней организации,с которой они просто сотрудничают.

Мне пришлось самостоятельно составить новое заявление и отправить его по почте письмом с объявленной ценностью и описью вложений. Это обошлось примерно в 150 рублей. Как мне объяснил юрист,лучше подстраховаться и сделать именно так. Заказное письмо не дает гарантии,что получателю отдадут именно то,что лежит внутри конверта.

Деньги за услугу «Личный кабинет» вернули через 2,5 недели после отправления письма.

Получив деньги,я отправила в банк жалобу и попросила провести ликбез по общению с клиентами. Через два дня мне перезвонили,извинились и пригласили в тот же офис — побеседовать с его руководителем.

Передо мной еще раз извинились,в том числе специалист,с которой возникли проблемы. Руководитель офиса рассказал,какие меры принял для того,чтобы подобного больше не случалось.

Кредит. Кошелек.

СС0

Можно ли отказаться от страховки по кредиту?

Согласно российскому законодательству любой заемщик имеет право на отказ от страховки по кредиту, но только в том случае если условиями кредитного договора предусмотрено добровольное страхование. От обязательного страхования отказаться нельзя и это касается всех тех заемщиков, которые оформляют автокредит или ипотеку. В случае с потребительским кредитом у вас есть полное право на отказ от страховки.

Если заемщиком подается заявка на кредит онлайн, то ему необходимо внимательно изучить анкету, которую он заполняет, соглашение, которое он подписывает (ставя галочку в соответствующем месте) и условия кредитования, размещенные на сайте банка. В ином случае он может согласиться на страховку, сам того не зная.

Что такое коллективная страховка

Сейчас в сети одним из часто обсуждаемых вопросов является так называемая коллективная страховка. Что это такое и чем отличается от индивидуальной?

Индивидуальная – это договор между заемщиком и страховой компанией. Никакой третьей стороны там нет. Поэтому все вопросы по выплате страховой премии, досрочном расторжении вам придется решать лично со страховой компанией. Период охлаждения в ней действует в законном порядке, остальные нюансы прописаны в договоре.

Коллективная страховка сегодня воспринимается как лазейка в законодательстве, как вариант ухода кредитных организаций и страховщиков от массовых отказов заемщиков от страховки.

Дело в том, что договор заключается между банком и страховой компанией. Заемщик только пишет заявление на подключение к их программе страхования вместе с остальными заемщиками. Отсюда и название – коллективная. При выходе из нее вернуть уплаченные деньги практически невозможно, потому что вы не подписывали документы со страховой компанией. Суды встают на сторону банков и страховщиков. Добровольно подключились, добровольно вышли.

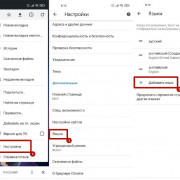

Как оформить отказ от страховки

Прежде всего, ознакомьтесь с имеющимися на руках документами – в соглашении по страхованию прописаны условия расторжения, если это предусмотрено. Согласно новому законодательству, вы имеете право отказаться от договора в течение 14 дней. Для этого вам нужно подать письменное заявление по образцу или в произвольной форме в банк или страховую компанию.

В заявлении обязательно должны быть указаны следующие сведения:

- Ф.И.О., контактные телефоны;

- паспортные данные;

- причина расторжения договора;

- дата и подпись.

Форма заявления может быть такой.

В любом случае вам нужно обратиться в кредитную организацию – в каждом банке есть свои бланки для заявления, а также образцы правильного заполнения. Но вы имеете право написать претензию и в свободной форме. Главное, не забудьте указать информацию, необходимую для ее рассмотрения.

Если вам не возвращают деньги, и вы считаете, что это незаконно – вы можете обратиться в судебные органы. Ниже вы видите образец заявления при обращении в суд.

Всегда ли выгоден отказ от страховки по кредиту?

Клиенты банков в большинстве своем считают, что отказ от страховки финансово выгоден – ведь в таком случае вам не придется выплачивать стразовые взносы, а только платить по кредиту. Однако практика показывает, что дело не всегда обстоит именно так:

- Во-первых, наступление страхового случая приведет к тому, что вы окажетесь один на один со своими финансовыми проблемами. Например, несчастный случай приведет к потере трудоспособности, но банк все так же будет требовать выплат по кредиту, начисляя штрафы и пени за вынужденные просрочки.

- Во-вторых, банк действительно может отказать в кредите, при этом не объясняя причин, так что заемщик не узнает, насколько на это решение повлиял отказ от страховки. Не стоит отказываться от страхового полиса, если шансы на получение ссуды и так невелики (например, при испорченной кредитной истории, больших задолженностях, нестабильном или неофициальном доходе, отсутствии семьи при ипотечном кредитовании т.д.).

- В-третьих, если кредит оформляется без страховки, банк вправе повысить процентную ставку по ссуде, чтобы компенсировать возросший риск невыплаты. Такая возможность может быть указана в тарифах по кредитной программе либо закладываться в автоматизированную программу (например, при экспресс-кредитовании).

Если на риск наступления несчастного случая заемщики, отказывающиеся от страховки, идут добровольно, то во второй ситуации расчетами реальной выгоды от отказа редко кто занимается. Вместе с тем, за счет повышения процентной ставки отказ от страховки может принести как финансовую выгоду, так и оказаться равноценным или даже более затратным.

Пример. Пусть клиент оформляет в банке «Уралсиб» нецелевой потребительский кредит без обеспечения в сумме 100 тысяч рублей сроком на 3 года (36 месяцев). Страховой взнос составляет 2,53% от суммы кредита в год и включается в сумму ссуды (на него также начисляются проценты). При этих условиях процентная ставка составляет 19%. Если клиент отказывается от страховки, то процентная ставка возрастает на 3% и составит 22%.

Рассчитав с помощью кредитного калькулятора выплаты по кредиту со страховкой, получим, что ежемесячный платеж составит 3670 рублей. По кредиту без страховки платеж составит 3820 рублей, то есть будет выше за счет разницы в процентных ставках. В результате, отказавшись от страховки, клиент за срок действия кредита заплатит на 5400 руб. больше, и при этом не будет застрахован от риска утраты дееспособности.

Как мы видим, не в каждом банке отказ от страховки принесет желаемую выгоду – напротив, часто он приводит к увеличению ежемесячного взноса. Поэтому прежде чем оформлять кредит без страховки, следует получить график платежей для обоих случаев и сравнить, какой из вариантов для вас более выгоден.

Отказ от страховки по кредиту сразу после оформления

Именно так пытаются поступить многие заемщики. Именно это вызывает сопротивление банков.

В интернете легко найти образцы заявлений на отказ от страхования жизни, например, в связи с досрочным погашением кредита.

Другие основания для возврата потребуют иного текста, но общую суть можно изложить всего в одном предложении: «Прошу расторгнуть договор страхования и вернуть уплаченную сумму страховых взносов».

Список оснований для расторжения договора точно не определен.

Но в 2016 году навстречу рядовым заемщикам, пошло действующее российское законодательство, а точнее – Банк России. Теперь страховой полис может быть возвращен страховой организации в течение 5 дней с даты покупки, а страховая организация в течение 10 дней возвращает уплаченные деньги. Этот пятидневный срок стали тактично называть «периодом охлаждения».

Оформлять или не оформлять страховку?

Если речь не идет об обязательном страховании, предписываемом законодательством или условиями конкретной программы, то заемщик вправе отказаться от оформления страховки. Однако не стоит забывать о возможных последствиях, которые может повлечь такое решение:

- Непривлекательные условия кредитования (как правило, повышение процентной ставки);

- Возможность отказа в кредите. Как бы не доказывали финансисты обратное, многие банки закладывают в качестве одного из параметров скоринговой программы готовность заемщика застраховаться. В случае отказа от страховки скоринговая оценка снижается, уменьшая шансы на положительное решение. Если для клиентов с хорошей репутацией, устойчивым финансовым положением и положительной кредитной историей такое изменение оценки не критично, то для более проблемных клиентов оно может оказаться решающим.

- Собственно риск утраты дееспособности, имущества и невозможность получить страховую выплату.

Оформлять или не оформлять страховку, решать только самому заемщику. Не стоит поддаваться на уговоры сотрудников банка, лучше самостоятельно взвесить все плюсы и минусы и принять обдуманное решение.

- В случае оформления кредита в большой сумме на долгий срок лучше не скупиться и все же оформить страховку, так как вероятность наступления страхового случая за 10 или 20 лет довольно велика;

- При желании отказаться от страховки узнайте условия банка для обеих ситуаций и сравните между собой, чтобы выбрать более выгодное предложение;

- Если речь идет о кредитной карте, товарном кредите или маленькой сумме нецелевой ссуды, страховка, как правило, не приносит пользы, а только увеличивает затраты. В особенности это касается программ с четко фиксированной ставкой по кредиту и небольшим сроком.