Какая карта лучше visa или mastercard сбербанк: чем отличается

Содержание:

Советы экспертов

Специалисты советуют открывать не менее двух банковских карт разных платежных систем – одну MasterCard, другую Visa. Чтобы сэкономить на плате за выпуск и обслуживание, вторую карточку можно заказать как дополнительную – она обойдется дешевле основной либо вовсе бесплатно.

Наличие пластика обеих МПС страхует держателя от неприятностей, связанных с неожиданным сбоем в работе одной из них. Выход из строя Виза и Мастеркард одновременно крайне маловероятен.

Если пластик, привязанный к рублевому картсчету, будет часто использоваться для платежей в инвалюте (как при загранпоездках, так и при покупках услуг и товаров в интернет), следует поискать эмитента с минимальным Enter Bank Fee.

Заказывая банковскую карту, привязанную к счету в инвалюте, рекомендуется к картсчету в долларах выбирать пластик Visa, к евро – MasterCard.

Пластиком Мастеркард выгоднее пользоваться в загранпоездках в страны Европы и Африки, Виза – на Американский континент, включая Карибский бассейн, в Австралию и страны Юго-Западной Азии.

Премиальную карту MasterCard нужно заказывать, только удостоверившись, что банк-эмитент действительно предоставляет держателю особый уровень сервиса и что все привилегии указаны в соответствующей документации.

Собираясь на морской курорт в зарубежную страну, надо обязательно брать с собой некоторую сумму наличных американских долларов. Как ни странно или дико, даже в городах и странах, живущих в основном за счет зажиточных интуристов, в самый сезон отдыхающих поджидают проблемы и со снятием средств в банкоматах, и с безналичными расчетами.

Кратко о платежных системах

Банковские карты начали развиваться с проекта универсальной кредитной картой Diners Club в 1950 году. Сначала это был просто кусок картона с информацией, затем на картах начали выдавливать реквизиты (эмбоссирование), потом появилась магнитная полоса, чип и бесконтактный модуль.

Но началось все с идеи того, как упростить работу с чековыми книжками, заменив их на более удобный инструмент – защищенный ключ к банковскому счету. Первым банковскую карту выпустил небольшой Long Island Bank из Нью-Йорка, первая платежная система появляется в Японии в 1964-м – она выпускала карты JCB. В Европе первые карты от EuroCard появляются в 1966 году, примерно тогда же формируется ассоциация Master Charge, которая впоследствии (в 1979 году) станет MasterCard. А Visa, точнее, ее прообраз, появляется лишь в 1970-м в США как National BankAmericard Inc.

То есть, платежные системы, которые сейчас обслуживают подавляющее большинство банковских карт в мире, не были первым – но все же смогли завоевать популярность.

Так, примерно половина всех эмитированных в мире банковских платежных карт – около 3,4 миллиардов – относятся к системе Visa. Началось все в 1958-м, когда Bank of America выпускает карту в сине-бело-золотых цветах – BankAmericard. Со временем проект выходит за пределы только лишь одного банка – к системе начали подключать и другие банки (что считается началом работы как платежной системы). С 1976 года BankAmericard переименовали в Visa. Что интересно, именно карты Visa первыми появились в СССР – с ними работал «Интурист», который не просто принимал к оплате карты, но и с сентября 1988 года выпускал свои карты.

К настоящему моменту в арсенале Visa присутствуют карты разных уровней – от самой простой Visa Electron (базовый уровень) до Visa Infinite (дает право бесплатно посещать бизнес-залы всех аэропортов мира) и Visa Black Card (которую даже в США может себе позволить лишь 1% населения).

Платежная система MasterCard ведет свою историю с 1966 года – когда несколько американских банков вдруг поняли, что Bank of America неплохо зарабатывает на своем «карточном» проекте и объединились в ассоциацию Interbank Card Association, которая спустя 3 года запускает бренд Master Charge: The Interbank Card. Главное событие – в 1968 году к систем присоединяется европейская система Eurocard – это дало компании выход на рынок Европы. С 1979 года система называется MasterCard, вскоре на ней появляется узнаваемая голограмма, защищающая карты от подделок. В 1991 году MasterCard запускает параллельный проект – глобальную дебетовую программу Maestro. До сих пор эти карты считаются разными, хотя по факту Maestro – это и есть MasterCard.

Сейчас, в отличие от системы Visa, позиции MasterCard на рынке не такие уж серьезные – на нее приходится примерно 20% от всех выпущенных в мире карт (хотя и это все равно очень много).

Что касается России, то именно Visa и MasterCard долгое время оставались безальтернативным вариантом для клиентов российских банков, хотя попытки создать свой собственный проект были. Такими попытками считают, например, проект УЭК (универсальная электронная карта, которая должна была заменить все документы) или система платежных карт ПРО100.

Что-то начало получаться только с конца 2015 года, когда Банк России и Национальная система платежных карт (НСПК) объявили о выпуске платежных карт «Мир» (кстати, название и логотип ее выбирали на творческом конкурсе по всей России). Вскоре появилась карта «Мир»-Maestro, которой можно было рассчитываться и в России, и за границей, но впоследствии проект не стал успешным.

Тогда как сами карты «Мир» развиваются достаточно быстро – их выпускают уже почти все российские банки (некоторые выпускают только их), а через НСПК теперь проходят все операции по вообще всем банковским картам в стране (в том числе по картам Visa и MasterCard). Правда, значительная часть успеха связана с административным ресурсом – на карты «Мир» в обязательном порядке зачисляются все выплаты от государства – пенсии, зарплаты бюджетников, государственные пособия, и т.д.

Отличия

Разница Visa и Mastercard может наблюдаться в обменном курсе валют, особенностях конвертации, доступных точках приема карт и дополнительных преимуществах для держателей премиальных продуктов. Расчет в других странах происходит через корреспондентские счета банков-эмитентов.

Конвертация валюты

Для расчета за границей банк, выпускающий карту (эмитент), заводит счет в банке-корреспонденте. Корреспондентский счет финансовой организации дает клиенту возможность свободно расплачиваться в торговых точках и снимать деньги в банкоматах. За операции в других странах банки-эмитенты нередко назначают комиссию в размере 0-5% платежа. Эта комиссия называется Enter Bank Fee (EBF).

Открытие нескольких корреспондентских счетов является нецелесообразным, поэтому чаще всего банки-эмитенты работают с Mastercard в евро. Если же клиенту необходимы расчеты в долларах, сотрудники финансового учреждения предложат ему инструменты с логотипом Виза.

Наличие одной главной валюты не означает, что клиент не сможет расплатиться данной картой вне США и Еврозоны. Ориентация на доллар или евро определяет только схему конвертации:

- Если валюта выбранной ПС и страны совпадает, то происходит прямая конвертация. Отечественная валюта (например, рубль) меняется на деньги Еврозоны и США по наиболее выгодному курсу. Если валюта карточного счета совпадает с нужной для платежа (например, счет в евро, а клиент расплачивается в ЕС), то конвертации не происходит.

- Если денежная единица системы и страны различается, то происходит двойная конвертация. При оплате товаров в Еврозоне инструментами Виза обмен средств идет по схеме рубль-доллар-евро (для США и евро-счета МастерКард – рубль-евро-доллар). Даже если на счете клиента лежат доллары и платежная операция происходит в США, оплата через карту в евро произойдет по схеме двойного обмена (доллар-евро-доллар). За каждый этап операции банк-эмитент снимет дополнительную комиссию.

- Если платеж нужно совершить в стране, валюта которой отличается от доллара и евро, то операция пройдет с двойной или тройной конвертацией. Возможные схемы платежей: рубль-евро-нацвалюта и рубль-доллар-нацвалюта. Если на счету лежат евро или доллары, и вид валюты соответствует типу ПС, то схемы конвертации упрощаются до евро-нацвалюта и доллар-нацвалюта.

- Тройная конвертация распространена в странах, которые работают преимущественно с США или Евросоюзом. В них рубль меняется сначала на валюту платежной системы, затем – евро или доллар, близкий экономике страны (если денежная единица отличается от предыдущей), а потом – национальную валюту.

Преимуществом Виза при конвертации является то, что клиент может ознакомиться с курсами обмена заранее.

В некоторых эмитентах комиссия за конвертацию через Visa и Mastercard различается. Если клиент планирует зарубежные поездки, то ему стоит уточнить выбранную банком валюту МастерКарда и размер комиссий (EBF) для каждой ПС.

Точки приема карт

Несмотря на лидерство в количестве карт, в т.ч. и на российском рынке, Visa уступает Mastercard в количестве торговых точек, где карта будет принята к оплате. Разница составляет несколько миллионов магазинов, поэтому клиенты имеют немалый шанс увидеть терминал или точку продажи, которая работает только с одной из ПС.

Наименьшую распространенность Visa имеет в африканских и азиатских странах.

Дополнительные возможности

Владельцам инструментов выше уровня Classic финансовые системы предоставляют дополнительные сервисы:

- службу поддержки и персональных менеджеров;

- туристические страховки, страховки отмены поездок;

- скидки у фирм-партнеров;

- страховка товаров, расширенные гарантии и др.

Виза имеет больший набор дополнительных возможностей для клиентов категории Gold, Platinum и др. МастерКард не предлагает дополнительных страховок, но эта услуга может включаться в стоимость обслуживания карты и предоставляться банком-эмитентом.

Некоторая часть различий касается и наиболее простых карт ПС. Например, Maestro не предназначена для онлайн-платежей, а ее аналог – Visa Electron – допускает такую возможность, если банк-эмитент не отключил эту функцию.

Получатель карты может выбрать платежную систему самостоятельно, исходя из своих потребностей и удобства. Исключением являются только зарплатные и социальные карты (пенсионные, стипендиальные и др.).

Mastercard: в чем плюсы и минусы использования?

MasterCard считается главным конкурентом системы Visa. Эта платежная система появилась в Америке еще в 1966 году и сейчас уверенно держит свои позиции в числе лидеров среди пользователей – она охватывает 25% от всемирного рынка, а основная ее валюта – евро.

| Преимуществами Mastercard являются: |

| производить оплаты возможно практически в любой стране мира – Мастеркард принимают более 30 миллионов торговых точек; |

| банковские карты платежной системы оснащаются бесконтактной технологией MasterCard Contactless – оплата осуществляется мгновенно с помощью карты или мобильного телефона, который необходимо приложить к считывающему устройству. При этом не нужно тратить время на ввод пароля или отдавать карту кассиру; |

| оплаты в сети защищены с помощью технологии SecureCode – для подтверждения оплаты на телефон владельца карты отправляется специальный код, без которого дальнейшие действия невозможны. Эту технологию поддерживают 350 тыс. онлайн-магазинов во всем мире; |

| бонусная программа Mastercard Rewards. Совершая покупки с помощью Мастеркард, будут накапливаться баллы, которые позже возможно обменять на один из 200 подарков из каталога. |

| Конечно, есть и недостатки: |

| нельзя привязать несколько карт одновременно; |

| при конвертации денег из одной валюты в другую снимаются проценты. |

Какие существуют виды платежных систем

Если внимательно рассмотреть любую пластиковую карту, то можно заметить, что на каждой из них обязательно указывается название платежной системы, к которой эта карта относится.

Наверняка, найдутся такие экземпляры, на которых указана надпись «ПРО100». Стоит отметить, что создание такой платежной системы принадлежит Сбербанку. В 2012 году банк создал данную систему на базе уже существующей технологии MasterCard. Она призвана была объединить платежный инструмент, с паспортом, либо другим документом, удостоверяющим личность. Однако, несмотря на затраченные усилия, попытка не оказалось успешной, и работы по разработке «ПРО100» пришлось свернуть. Ей на смену к 2017 году пришла новая платежная система под названием «МИР».

Самыми известными и распространенными платежными системами в нашей стране является Visa и MasterCard. Такие карточки выпускаются практически все банковские учреждения. Однако наряду с ними существуют и другие разновидности систем. Например, American Express, UnionPay, JCB и другие.

В таблице подробно описаны некоторые виды платежных систем:

| Вид платежной системы | Краткая история создания | Описание | Пример карт |

| Visa | Создана в 1958 году крупным американским банком Bank of America. В ССР появилась в конце 80-х годов. | Самая крупная международная система, действующая более чем в 200 странах мира. Система представляет все основные виды карт. Основная валюта в системе – доллар США. Карты оснащены чипами и магнитными полосами. Для них доступна технология PayWave — бесконтактная оплата. Безопасность поддерживают код CVV2, PIN-код, а так же SMS-пароль для 3D Secure. |

Visa Electron – Электронная, Visa Classic – Классическая, Visa Gold – Золотая, Visa Platinum – Платиновая, Visa Infinite — Премиальная, Visa Signature — Премиальная, элитная |

| MasterCard | Появилась в 1966 году. В нашей стране распространение получила в 2000-х. | Вторая по популярности в мире платежная система. Однако именно эта система впервые выпустила карты с возможностью бесконтактной оплаты. В целом система схожа с VISA, однако основной валютой считается не только Доллар США, но и Евро. |

MasterCard Maestro – Электронная, MasterCard Standard – Классическая, MasterCard Gold – Золотая, MasterCard Platinum – Платиновая, MasterCard World — Премиальная, MasterCard World Black Edition — Премиальная, элитная |

| МИР | Система была создана в 2015 году. Поводом для разработок стали международные санкции, введенные европейскими странами. В 2017 году почти все банки России выпускают карты данной системы. Поэтому на нее стали массово переводить пенсионеров, бюджетников и госслужащих. Система заключила договоры с MasterCard, UnionPay и JCB для выпуска карт, обсуживающихся за границей. |

Российская национальная платежная система. Основная валюта в системе – рубли. Выпущенные карты имеют чип либо магнитные полосы, у некоторых доступна бесконтактная оплата. Безопасность картам обеспечивает технология MirAccept. Данная система выпускает дебетовые карты разных статусных категорий. |

МИР – Электронная карта, МИР Классическая – Классическая, МИР Премиальная – Премиальная, МИР-Maestro — Классическая кобейджинговая, МИР-UnionPay — Классическая кобейджинговая, МИР-JCB — Классическая кобейджинговая |

| American Express | Основана в 1850 году. В 1887 году о системе узнали в нашей стране. |

Одна из старейших платежных систем в мире, широко применяется в основном в США. Несмотря на зрелый возраст, картами такой платежной системы пользуется ограниченный круг лиц, в основном – путешественники и состоятельные люди. Для держателей действуют различные привилегии, например программа страхования в поездках, скидки и прочее. Основные карты – кредитные. Основная валюта в системе – доллар США. |

American Express – Классическая, American Express Gold – Золотая, American Express Platinum — платиновая |

| UnionPay | Платежная система создана в 2002 году Народным Банком Китая. На российском рынке карты появились в 2007г. | Китайская система действует в 157 странах. Использует те же технологии, что и международные платежные системы. Выпускаются как дебетовые, так и кредитные карты. Основные валюты – юань, если картой обслуживаются на территории Китая, и доллар США в других странах. Бесконтактной оплаты у этих карт нет. |

UnionPay Classic – Классическая, UnionPay Gold – Золотая, UnionPay Platinum — Платиновая |

Представленный список не является исчерпывающим, однако изучив его можно понять, в чем разница и преимущества той или иной платежной системы.

Стоит помнить, что от правильного выбора будет зависеть то, где и как карту можно использовать.

Какую карту выбрать для поездки за границу

Если предстоит путешествие в другую страну, важно понять алгоритм конвертации во время покупок за рубежом, чтобы решить, какую систему из двух. Продукцию обеих МПС принимают к оплате по всему миру

Если невозможно определить, что выбрать Visa или MasterCard, доступно оформление двух видов пластика, привязанные к одному номеру счета. В результате получится кобейджинговый продукт: чипированный, либо оснащенный магнитной полосой

Продукцию обеих МПС принимают к оплате по всему миру. Если невозможно определить, что выбрать Visa или MasterCard, доступно оформление двух видов пластика, привязанные к одному номеру счета. В результате получится кобейджинговый продукт: чипированный, либо оснащенный магнитной полосой.

Механизм конвертации действует следующим образом:

- При оплате в иностранном магазине в валюте государства обслуживающий торговое предприятие банк отправляет в МПС информацию о необходимости списания определенной суммы с владельца пластика.

- МПС конвертирует местную расчетную единицу в ту валюту, которая используется при расчете между системой и банком, выдавшим карту, а затем выставляет счет.

- Дальше конвертер действует на основании условий банка. Может использоваться собственный курс или ЦБ.

Для конвертации дополнительные комиссии внутри сервисов не предусмотрены, платежные системы Visa и MasterCard прибыли от этого не получают.

Отличия у МПС незначительные. До того, как оформить пластик, нужно просто уточнить курс конвертации в конкретной банковской компании, а также выбрать продукт:

- с выгодным кешбэком;

- демократичной стоимостью обслуживания;

- небольшой комиссией за выдачу денег в иностранных государствах.

Решать какая карта лучше Visa или MasterCard нужно самостоятельно, учитывая собственные предпочтения.

В Европу

Главное отличие наглядно прослеживается при эксплуатации за рубежом. Разница заключается в использовании валюты доллар в случае Визы и евро, если применяется Мастеркард. За пределами РФ валюта конвертируется от основной расчетной единицы карты. Любая из них может использоваться как основная при открытии счета. Это значительно сэкономит средства держателя.

Рассмотрим ситуацию. Владелец Мастеркард с рублевым счетом собирается оплатить номер гостиницы в Вене. Расчет в евро. В этом случае конверсия проходит по правилу рубли – евро. Если у пользователя Виза, то модель будет иной: рубли – доллары – евро. В результате заплатить комиссию приходится дважды. Поэтому, планируя путешествие в Европу, стоит выбрать Мастеркард.

Внимание! Если карта серии Голд или Платинум вдруг потеряется, перевыпуск произведут в минимально короткий срок. Будет обеспечена выдача наличных

И также владельцам продуктов премиального уровня доступна помощь юристов и медиков на бесплатной основе.

Достаточно просто обратиться по номеру, который предоставят по просьбе потребителя в банке при получении пластика. Для сравнения у Мастеркард нет такого обширного спектра услуг по оказанию поддержки клиентам за границей.

В США

Заблаговременный выбор платежного сервиса поможет значительно сэкономить. У большинства банков срок выпуска и доставки не превышает 10 дней. Принципиальное отличие выражается, когда карты Visa и MasterCard используются в зарубежной стране.

Опрос: довольны ли Вы качеством услуг предоставляемых Сбербанком в целом?

ДаНет

Как пример рассмотрим необходимость оплатить футболку в долларах. Конверсия в МПС Виза идет по правилу: рубли – доллары. В случае с Мастеркард иначе: рубли – евро – доллары. Иными словами, собираясь в США, стоит выбрать Visa, чтобы не платить каждый раз двойную комиссию за конвертацию.

Конвертация валют

Почему сотрудник банка при ответе на мой вопрос, какая система лучше, сказал, что в Европе – Виза, а в Америке – Мастеркард? Дело в валюте, к которой привязана конкретная платежная система.

При использовании карты в России этот момент вас не должен волновать. Вы покупаете за рубли и расплачиваетесь своей рублевой карточкой. Никаких проблем и никакого пересчета. Также не возникает конвертации при наличии у вас счета в долларах при оплате в США или в евро при оплате в Еврозоне.

В странах с другими национальными валютами пересчета не избежать. Рассмотрим, как работает этот механизм:

- Вы имеете карту с рублевым счетом. Поехали за границу и оплатили там счет за номер в отеле.

- В банк поступает сигнал об операции. Он запрашивает в платежной системе, в которой у вас выпущена карточка, разрешение на списание денег.

- Платежная система пересчитывает ваш счет в валюту, в которой осуществляются платежи между нею и банком.

- Банк списывает деньги с учетом этой конвертации и своей комиссии, если она есть.

Узнать, какую же сумму в конечном итоге спишут с вашего счета, можно на сайте Visa. Там есть конвертер валют. Правда, расположен он на американской версии сайта, т. е. с российского после нажатия кнопки “Конвертер валют” вас перебрасывает на англоязычный сайт.

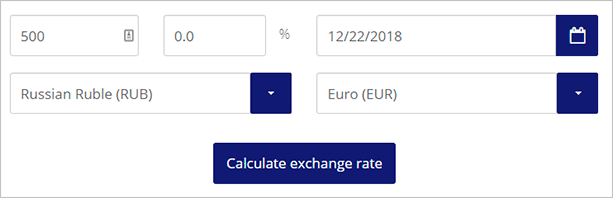

Разберем на конкретном примере, как работает такой калькулятор. Я задала первоначальные значения:

- сумма – 500 евро,

- комиссия банка – 0 %,

- карта открыта в рублях.

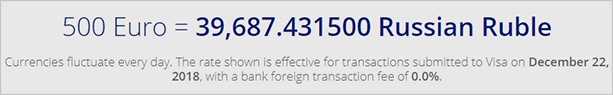

Получила такие результаты.

Курс ЦБ на 22.12.2018 года был 77,97 руб. за 1 евро. Курс Визы составил 79,37 руб.

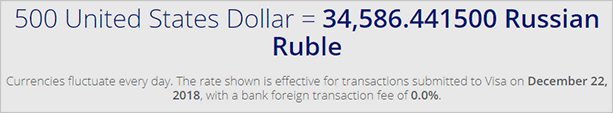

Теперь то же самое проделаем с долларами. 500 долларов США меняем на рубли.

Курс ЦБ на 22.12.2018 года был 68,01 руб. за 1 доллар. Курс Визы составил 69,17 руб.

На сайте Мастеркард я конвертера валют не нашла.

Размер конвертации зависит от валюты, по которой рассчитываются между собой платежная система и банк. Виза привязана к доллару США, у Мастеркард валюта меняется (доллары или евро) в зависимости от того, где вы расплачиваетесь. Поэтому Визой не выгодно пользоваться в странах Европы. Там возникает двойная конвертация.

Разберем примеры:

- У вас на руках рублевая карточка Visa. Вы поехали в Европу, где валютой расчета будет евро. Пересчет в рубли пойдет следующим образом: евро – доллары – рубли.

- У вас на руках карточка Mastercard в рублях. Поехали в Европу. Конвертация только одна: евро – рубли.

Понятно, что никакой конвертации не возникнет, если в Европу вы едете с картой в евро, а в Америку – в долларах. Но в странах с другими национальными валютами пересчет будет в любом случае.

Например, у вас рублевая Visa или Mastercard. Во Вьетнаме пересчет будет: донги – доллары – рубли.

Сходства и отличия Виза и Мастеркард

Эти два крупнейших сервиса занимают лидирующие позиции среди аналогов, поскольку их надежность не подвергается сомнению. Показатель Визы по обхвату сферы безналичных операций выше, но она и появилась на рынке раньше. Клиенты платежных систем хотели бы знать, в чем разница между Visa и MasterCard.

Терминалов, поддерживающих Виза больше, но они обслуживают и пластик MasterCard. По потребительским качествам сервисы практически идентичны. По уровням карты Visa и MasterCard подразделяются на обычный, повышенный и премиальный. Это дебетовые инструменты и кредитки.

У систем выпускаются серии.

| Уровни | Mastercard | Виза |

| Начальный | Маэстро, Unembossed, Electronic | Электрон |

| Средний | Standart | Классик |

| Премиум | Gold, Platinum | Голд, Платинум |

В РФ и зарубежных государствах большинство потребителей пользуется продукцией этих МПС, но чаще неизвестно, какая карта лучше – Visa или MasterCard. Однозначный выбор сделать невозможно. Функциональность сервисов схожа, в большинстве учреждений платеж проводится через них.

Оформлять долларовый или рублевый счет принято на базе Visa, а евро и национальную валюту – на Мастеркард. Прикрепление счета к американской, либо европейской расчетной единице условно, привязка доступна к любой из них.

Процесс конвертации различается, но это связано не с глобальными сервисами, а со спецификой сферы эмиссии карточек. Некоторые потребители предпочитают использовать Визу, считая ее надежнее, но это не так.

Сходства МПС:

- уровень защиты;

- трехлетний срок активности;

- мгновенные платежные операции;

- высокая доступность использования;

- счет поддерживает 3 валюты;

- полноценная эксплуатация за пределами РФ;

- одинаковый комиссионный сбор за ежегодное обслуживание.

Значительных отличий между системами нет. В техническом плане они ничем не различаются, что подтверждают отзывы владельцев. Только в конкретных ситуациях выявляются различия.

Это случаи:

- применения пластика разных уровней;

- бонусные условия партнеров (банковских организаций), которые связаны с платежными системами Visa и MasterCard;

- в процессе конвертации;

- при оплате онлайн или с помощью терминала.

Сравнительный анализ.

| Параметр | Мастеркард | Виза |

| Распространение | 210 государств | 200 стран |

| Обхват рынка | 25% | 28,5% |

| Код безопасности | CVC2 | CVV2 |

| Доп. услуги |

|

|

| Торговые точки | 30 млн | 20 млн |

| Бонусы |

|

|