Облигация

Содержание:

Как можно контролировать уровень риска?

Для этой цели существуют рейтинговые агентства, определяющий уровень риска вложений в те или иные облигации.

Следует помнить, что рейтинг всегда тесно коррелирует с доходностью. Чем рейтинг облигации ниже, тем выше доходность и уровень риска.

Иногда облигации разделяют еще на два вида: инвестиционные и спекулятивные. Как правило, инвестиционные облигации имеют четыре высших разряда, а спекулятивные облигации имеют нижние разряды. Иногда облигации с очень низким рейтингом называют «мусорными бумагами». Аббревиатура рейтингов у различных рейтинговых агентств различаются.

Виды облигаций

По эмитенту:

| Эмитент | Определение |

|---|---|

| Государственные | Эмитируются правительством страны для восполнения бюджета. Финансовое обязательство по выплатам несет Государственное казначейство. |

| Муниципальные | Эмитируются органами местного управления. Выпуск такого рода бондов обусловлен целью привлечения денежных средств на развитие города или области (республики). |

| Корпоративные | Выпуск исходит от коммерческих компаний (Сбербанк, ГМК Норникель, Роснефть и т.д.). За счет выпущенных бондов организация способна получить денежные средства, которые стоят «дешевле», нежели привлекать их через банковские займы. |

По валюте:

| Валюта | Определение |

|---|---|

| Национальная | Для эмитентов РФ в этом случае облигации выпускаются в рублях. |

| Иностранная (еврооблигации). | Эмитент может выпустить облигации в $ или €. Применяется инвесторами как альтернатива валютным вкладам в банковских структурах. Для эмитента это способ привлечь валюту, например, когда Газпром покупает иностранное оборудование он может выпустить для оплаты такого оборудования еврооблигации. |

По сроку существования:

| Срок | Определение |

|---|---|

| Срочные | Когда облигация выпущена на определенный срок. |

| Бессрочные (еще их называют «вечные») | Не имеют даты погашения, при этом по ним постоянно выплачиваются купоны. Купон рассчитывается от номинала облигации и может быть фиксированным или плавающим, привязанным к некой процентной ставке, такие облигации есть у РЖД, ВТБ, Россельхозбанка. |

| Однодневные | Ценные бумаги, которые выпускает эмитент, со сроком погашения 1 день. На финансовом рынке их называют «overnight», что с английского переводится как «спустя ночь». Однодневные облигации имеют свою номинальную стоимость, доходность и рыночную цену. При этом у них нет купона. |

Привлечение инвесторов

Для выполнения этой задачи и привлечения инвесторов на рынок разнообразных корпоративных ценных бумаг, сами акционерные общества устанавливали достаточно высокие процентные ставки по своим определенным долговым обязательствам, а акционерам в свою очередь, обещали довольно солидные дивиденды. Созданная во времена правления Александра II мощная система защиты иностранных инвестиций посодействовала значительному притоку иностранного капитала в наиболее быстрое развитие экономики России. После же отмены крепостного права появились на свет множества акционерных обществ, которые в свою очередь, начали выпускать акции, а также и облигации. Основной популярностью среди всех иностранных инвесторов пользовались именно российские железнодорожные ценные бумаги, как и банковские акции. Начиная с 1864 года, государством был выпущен известный тогда выигрышный заем на 100 млн. рублей под 5 процентов годовых сроком своего обращения в 60 лет.

К 1883 году Министерство финансов пустило в ход новинку на рынке гос. заимствований. В России в то время, была впервые выпущена гос. ценная бумага, не имеющая под собой срока обращения. Государство могло погасить любые рентные ценные бумаги например, путем их покупки на бирже. Такой новый финансовый инструмент позволил в первую очередь сбалансировать гос. бюджет. Полностью устранилась надобность в выпуске новых заимствований для погашения старых. В последующие годы, “рентные” займы стали главной формой внутреннего государственного долга. В 1883 году Министерство финансов впервые за все время существования выпустило бессрочные ценные бумаги К началу XX в. весь российский рынок ценных бумаг полностью и окончательно сформировался – и как структурно, так и функционально, достигнув своего пика становления в 1914 г. Однако по уровню развития в целом он значительно отставал от Германии, Франции, Англии и США. А уже к концу 1917 г. он практически полностью прекратил своё существование. В начале XX века весь российский рынок ценных бумаг достиг абсолютного пика своего развития. Облигации в СССР, после смены политической власти в стране, в январе 1918 г. были полностью аннулированы, как и все внутренние и внешние долги, равно как и гарантийные обязательства царского , а также временного правительств. Полная ликвидация российского рынка облигаций, как и акций была полностью и окончательно завершена в сентябре 20 – ого года, декретом СНК. Однако до наступления сентября 1922 г., все ценные бумаги аннулированных гос. займов выступали в свою очередь, в качестве общегосударственных денежных знаков РСФСР.

Часть же своих долгов перед держателями облигаций и ценных бумаг, государство списало уже тогда, ведь учитывало огосударствления экономики, правительство также опубликовало решение о ликвидации и резервных капиталов, трестов и даже запреты гос. учреждениям, равно как и акционерным обществам и кооперативным предприятиям. Они не могли иметь облигации займов. Чтобы хотя бы частично списать долг перед своими гражданами, в 30 – 41 годах была проведена унификация исключительно всех облигаций.

Если сопоставить текущую доходность облигаций и ссудного процента, это послужит основой для формирования определенных цен облигаций на вторичном рынке всех ценных бумаг.

Какие бывают типы облигаций?

Существует почти бесконечное множество типов облигаций. Облигации инвестиционного уровня можно в целом разделить на четыре типа – корпоративные, государственные, агентские и субфедеральные и муниципальные – в зависимости от организации, которая их выпускает. Эти четыре типа облигаций также имеют разные налоговые режимы, что является ключевым фактором для инвесторов в облигации.

Государственные облигации

Самыми распространенными ценными бумагами этой категории являются облигации федерального займа (ОФЗ). Они обладают хорошей ликвидностью, большим количеством вариантов сроков инвестирования и низкой вероятностью дефолта эмитента.

Преимуществом является то, что купонный доход по ним освобожден от уплаты НДФЛ и они имеют низкий кредитный риск, а недостатком – низкая доходность.

Агентские облигации

Предприятия, спонсируемые государством, выпускают агентские облигации для финансирования федеральных программ ипотеки, образования и сельскохозяйственного кредитования. Эти облигации облагаются федеральным налогом, но некоторые из них освобождены от налогов штата и местных налогов.

Корпоративные облигации

Корпоративные облигации являются долговыми бумагами некоторых компаний. Они отличаются большей чем ОФЗ эффективностью. Нередко купон по ним является переменным. Доход, как купонный, так и с прироста рыночной цены облагается подоходным налогом, но есть исключения в виде корпоративных бумаг, выпущенных после 2017 года включительно, по которым купонный доход освобожден от налога на доходы физлиц.

Вам следует знать также о субординированных облигациях корпоративных эмитентов. Субординированная облигация – это ссуда компании, которая располагается рангом ниже остальных ссуд и займов в случае банкротства компании.

Иными словами, держатели субординированных облигаций в последнюю очередь, кроме владельцев акций, получат свою долю в активах компании при банкротстве. Эти ценные бумаги являются достаточно рискованным вложением, но имеют большую доходность.

Субфедеральные и муниципальные облигации

Этот тип облигаций могут выпускать субъекты Российской Федерации (субфедеральные) и муниципальные образования (муниципальные). Эти облигации менее распространены, что в свою очередь сказывается на их ликвидности. За счет более низкой надежности доходность этих ценных бумаг является более высокой, а купоны по ним не облагаются НДФЛ. Достаточно часто по таким облигациям предусмотрена амортизация долга.

Виды

Существуют классификации по разным признакам:

1. По виду эмитента:

- гособлигации, суверенные или ОФЗ – в России их выпускает Министерство финансов;

- муниципальные выпускают органы власти регионов;

- корпоративные – эмитентом выступает предприятие.

2. По форме выплаты дохода:

3. По виду дохода:

с постоянным доходом – покупатель заранее знает сколько и когда он получит от владения своей долговой бумагой;

Например, по корпоративной облигации Россельхозбанка график выплат выглядит следующим образом:

с фиксированным доходом – купон может меняться в день оферты или день выплаты купонного дохода;

Посмотрите в таблицу. Это график выплаты купонного дохода по одной из ОФЗ. Ставка меняется.

- с плавающим доходом – доход меняется под воздействием разных факторов, например, инфляции, ключевой ставки Центробанка и др.;

- с амортизационным доходом – постепенно погашается номинал, а купонный доход рассчитывается от остатка невыплаченного номинала.

На графике ниже видно, что с 2020 года начинается постепенное погашение номинала. Размер выплаты снижается, потому что процент купона берется от номинальной стоимости.

4.

- обеспеченные каким-либо имуществом (недвижимостью, оборудованием, другими ценными бумагами);

- необеспеченные (беззалоговые или классические).

5. По валюте номинала:

- в рублях,

- в валюте (еврооблигации).

Когда лучше покупать облигации: до или после выплаты купона?

Из-за НКД кажется, что разницы нет: когда бы вы ни купили бумагу, вам придется заплатить продавцу причитающуюся ему часть купона — тот самый НКД. А эмитент облигации возместит вам этот платеж, когда выплатит сам купон.

Но нюансы возникают, когда дело доходит до налогообложения.

С налогами на купоны все понятно — они облагаются НДФЛ в 13%. А вот что происходит с НКД?

НКД становится частью дохода инвестора, который продал облигацию до погашения купона.

При этом НКД, который покупатель выплачивает продавцу, у первого будет записан в расходы, а у второго — в доходы. Это налоговый агент учтет при удержании выплаты в пользу государства.

Получается, если облигацию купили за день до выплаты купона, то для нового держателя эта сделка будет убыточной: он выплатит НКД и НДФЛ. Но в конце расчетного периода эти издержки будут учтены, налог будет меньше. Его размер можно снизить за счет полученного убытка. Эта опция доступна в течение десяти лет с момента финансовой потери до тех пор, пока весь убыток не будет исчерпан. Она оформляется в налоговой. Главное, предоставить документы с подтверждением убытков за прошлые периоды.

В цифрах. Возьмем акцию номиналом 1 000 рублей с годовой доходностью 7%. Купон выплачивается один раз в год. Допустим, инвестор А покупал облигацию по номиналу в момент размещения. Допустим также, что в момент покупки облигации инвестором Б ее цена составляет те же 1 000 рублей. Инвестор Б покупает бумагу накануне выплаты купона и выплачивает инвестору А НКД 69 рублей. Инвестор А получает 1 069 рублей. С разницы (1 069 рублей минус 1 000 рублей) он уплатит 13% НДФЛ, или 8,97 рубля. Инвестор Б получает купон в 70 рублей, с которого он также уплатит 13%, или 9,1 рубля.

Получается, что инвестор Б заплатил 1 069 рублей за свою облигацию, а получил по ней с выплатой купона 70 рублей, плюс при погашении бумаги эмитент выплатил ему размер номинала — 1 000 рублей. Доналоговая прибыль инвестора составила всего 1 рубль. А с купона он уплатил налог — 9,1 рубля. Получился фактический убыток в 8,1 рубля. Но налоговые затраты никто не вернет, деньги заплачены с купона.

С точки зрения налоговой, инвестор Б получил убыток с номинала, купив облигацию: он заплатил 1 069 рублей, а при ее погашении вернул только 1 000 рублей. Получилась отрицательная налоговая база: минус 69 рублей. В дальнейшем на эту сумму он сможет уменьшить свой доход от следующей сделки с ценными бумагами.

Например, в следующий раз Б купит такую же облигацию при размещении, а продаст за день до ее погашения за 1 069 рублей. Он получит доход 69 рублей и не уплатит с него НДФЛ, поскольку из полученной суммы вычтет предыдущий убыток. Это он сможет сделать, написав заявление о переносе старого убытка на образовавшуюся прибыль от новой сделки.

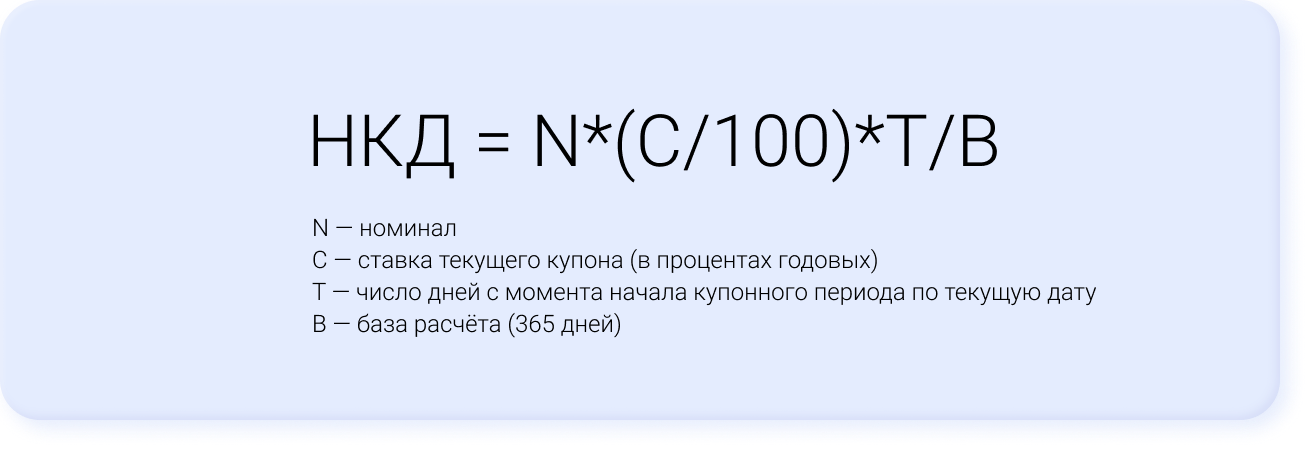

Рассчитать размер НКД можно по формуле:

Если с теми же условиями купить облигацию спустя 35 дней после выплаты купона, то НКД, который необходимо компенсировать продавцу, составит 6,7 рубля.

Смотреть доход облигаций и брать вводные данные для анализа можно на нашем сервисе по подбору облигаций.

Кредитный рейтинг

Кредитный рейтинг присваивается эмитентам и отдельным выпускам ценных бумаг рейтинговыми агентствами и помогают инвесторам принять верные решения об инвестировании, позволяя лучше оценить доходность облигации с точки зрения возможных рисков, а также способность компании рассчитаться по своим обязательствам. То есть, кредитный рейтинг — это оценка рейтингового агентства, сформированная по определённой методике, о возможности компании-эмитента выполнить свои финансовые обязательства по облигациям.

Рейтинг облигации прямо пропорционален ее рискам, то есть чем выше оценка рейтингового агентства, тем меньше для инвестора вероятность потерять вложенные средства. Но при этом риск напрямую связан с доходностью, соответственно доходность облигации с высоким рейтингом, как правило, ниже.

Стоит заметить, что рейтинг эмитента или выпуска облигаций — это не страховка, аналогичная страхованию вкладов и это не гарантии выплаты в случае дефолта эмитента.

Рейтинг категории А могут получить самые надежные эмитенты — например, государство или крупные государственные компании.

Рейтинг категории В присваивается чуть менее надежным организациям, у которых есть небольшой риск не расплатиться с инвесторами. В данную категорию обычно попадают крупные корпоративные эмитенты, показавшие себя ранее платежеспособными и имеющие позитивную историю ведения бизнеса.

Рейтинг категории С получают компании, занимающиеся рискованным бизнесом, и очень вероятно, что эмитент не выплатит в срок или вообще не сможет расплатиться по своим обязательствам.

У некоторых компаний и выпусков облигаций отсутствует рейтинг — это означает, что ни одно рейтинговое агентство не оценило кредитные риски эмитента. В данном случае нельзя сказать, что отсутствие рейтинга напрямую указывает на то, что эмитент ненадежен или же, что по такому выпуску доходность по умолчанию выше, чем по другим облигациям — по таким облигациям риск вложения в такие бумаги инвестор оценивает самостоятельно.

Когда брать бонды

В конце августа аналитики «Тинькофф Инвестиции Премиум» выпустили обзор, в котором утверждали, что покупка облигаций в конце августа будет удачной по двум причинам:

- Доходность рублевых облигаций не растет и, скорее всего, будет снижаться (а значит, будет расти их цена). Не исключено повышение ключевой ставки до 7% до конца 2021 года, и «эти ожидания уже нашли отражение в уровне доходности облигаций, а уже в следующем году регулятор может перейти к смягчению политики по мере замедления инфляции».

- Рынок облигаций уже в тот момент позволял зафиксировать высокие доходности на несколько лет вперед.

По оценке Евгения Шиленкова, заместителя генерального директора по активным операциям ИК «Велес Капитал», к самой дате заседания это решение было отыграно в котировках примерно на 90%.

Он напоминает, что перед заседанием обычно есть неделя тишины, участники рынка в этот период могут быть чуть менее активны, но все равно люди торгуют с учетом консенсус-мнения, которое сформировалось на этот счет.

«Покупка облигаций до или после заседания могла произойти на равных условиях, — считает Александр Ермак, главный аналитик по долговым рынкам БК «Регион». — Однако сохранение жесткой риторики в заявлении регулятора и возможность дальнейшего повышения ключевой ставки могут негативно отразиться на ценах кратко- и среднесрочных бумаг в ближайшем будущем». По его наблюдениям, обычно ажиотаж на рынке облигаций перед заседаниями Центробанка наблюдается, только когда уже понятно, что ставку будут снижать, и инвесторы пытаются купить наиболее длинные бумаги до того момента, когда они могут вырасти в цене после решения регулятора.

Привязывать решение о покупке облигаций ко дню объявления решения регулятора по ключевой ставке, по мнению заместителя председателя правления и финансового директора Экспобанка Андрея Шалимова, может быть оправданно в двух случаях:

- Покупать после объявления и комментариев по изменению ставки от ЦБ в случае неадекватно сильной реакции рынка. Крайне редкая ситуация для рынка облигаций.

- Покупать прямо перед объявлением ставки, если инвестор считает, что решение регулятора не совпадет с ожиданиями рынка. Например, покупка перед последним повышением помогла бы спекулятивно сработать, если бы ЦБ не повысил ставку: повышение на 0,25 процентного пункта было уже заложено в ценах, и при таком несовпадении ожиданий и факта цены неизбежно выросли бы.

Виды облигаций

Группировку ценных бумаг можно сделать по следующим критериям:

Доходность

- дисконтные – их цена при размещении ниже номинальной стоимости, а при погашении – равна номиналу;

- купонные (процентные) – кредитор получает процент (купон) от номинала.

Дисконтные ценные бумаги еще называют нулевыми.

Конвертируемость (характер обращения)

- конвертируемые – кредитору разрешено обменять облигации на заранее оговоренное число других ценных бумаг компании-эмитента в строго указанные этого сроки;

- обычные (неконвертируемые) – не обмениваются на другие ценные бумаги.

Если инвестор не воспользовался правом конверсии в указанные сроки, он его теряет.

Вид эмитента

- корпоративные – выпускаются частными предприятиями и корпорациями для привлечения оборотных средств на развитие и работу бизнеса;

- муниципальные – финансовые обязательства местных, городских органов государственной власти, позволяющие привлечь финансовые средства на развитие различных проектов;

- суверенные (государственные) – финансовые обязательства государственных субъектов Российской Федерации и федерального правительства;

- иностранные – выпускаются эмитентами зарубежных государств в валюте их страны.

Видео про дату погашения и прочие параметры облигации

Государственная облигация – это ценная бумага, которая на фоне других вариантов является наиболее надежным направлением вложения денежных средств.

Период погашения

- краткосрочные – с обращением до года;

- долгосрочные – с обращением до тридцати лет;

- среднесрочные – с обращением до пяти лет;

- бессрочные – кредитор получает доход от процентов неограниченное по срокам время;

- отсроченные – эмитент может отложить погашение своих обязательств;

- продлеваемые – предусматривают продление кредитором срока погашения долга;

- с правом погашения – ценные бумаги этого вида можно вернуть эмитенту ранее установленной даты погашения;

- отзывные – дают эмитенту право отозвать обязательства ранее установленной даты погашения.

Краткосрочная, долгосрочная, среднесрочная – это виды облигаций, у которых оговорен срок погашения.

Отзывная, с правом погашения, продлеваемая, бессрочная, отсроченная – это виды облигаций, у которых отсутствует фиксированный срок погашения.

Форма владения

- именные – выдаются держателю в виде сертификата, на лицевой стороне которого указывают все данные владельца;

- на предъявителя (анонимные) – можно приобрести без предоставления личных данных.

Право владения облигациями на предъявителя в случае их утери устанавливается исключительно в судебном порядке, именные ценные бумаги восстанавливаются тем, кто их выпустил.

Выплачиваемый процент (купон)

Облигация с купоном

- твердопроцентные – процентная ставка неизменна;

- с плавающей процентной ставкой – доход кредитора зависит от размера ставок на биржевом рынке;

- индексируемые – на уровень инфляции индексируется как сам номинал облигации, так и ставка по процентам;

- смешанные – в одном периоде действия облигации процентная ставка неизменна, в другом – плавающая;

- с оплатой по выбору – кредитор может получать доход от процентов, а может его заменить на получение облигаций нового выпуска.

Инвестируя в облигации, нужно тщательно продумать вариант получаемого дохода, который может быть неизменным либо изменяться с учетом условий рынка.

Надежность

- достойные – эмитентами выступают субъекты хозяйственной деятельности с твердой и проверенной репутацией;

- макулатурные – эмитент облигаций предлагает высокую процентную ставку, его надежность не подтверждена, в сделке просматривается спекулятивный характер.

Приобретение макулатурных облигаций у эмитента с неподтвержденной репутацией из-за высокой процентной ставки – высокий риск, а такая сделка не может быть надежной ни при каких условиях.

Способ обеспечения

- закладные (обеспеченные) – гарантия всех выплат обеспечивается активами эмитента;

- гарантированные – помимо самого эмитента гарантию выполнения долговых обязательств предоставляют и третьи лица;

- без обеспечения – гарантия выплат ничем не обеспечена.

Самыми надежными являются закладные облигации.

По форме выпуска

- документарные – выпускаются на бумажном носителе как любой финансовый документ;

- электронные (бездокументарные) – не имеют материальной формы, представляют собой записи в базе данных эмитента о праве владения ценной бумагой.

Облигация – это выгодное вложение свободных денежных средств. Однако лишь в том случае, если они выпущены надежными субъектами хозяйствования.

Поэтому, выбирая организацию-эмитента, нужно тщательно ознакомиться с ее репутацией и теми видами облигаций, которые она выпускает.

Основные термины и определения

В этом смысле она очень похожа на акции, но:

- не дает право голоса в управлении предприятием;

- не дает права на долю в его имуществе;

- не приносит дивидендов, но гарантирует получение дохода несколько раз в год и выкуп в конце срока по номинальной стоимости;

- менее рискованная, потому что отказ от выплат и погашения означает дефолт.

Механизм можно объяснить так: вы даете в долг деньги на определенный срок и на условиях компенсации своего риска. Поэтому часто облигацию называют долговой бумагой. Ваш должник выплачивает вам доход с заявленной периодичностью (обычно 2 раза в год), а в конце срока обязан вернуть номинальную стоимость облигации. При этом вы можете не держать ценные бумаги до погашения, а в любой момент продать их на бирже.

Полная информация об актуальных стратегиях, которые уже принесли миллионы пассивного дохода инвесторам

Скачать книгу

Термины, которые необходимо знать и понимать, если используете долговые бумаги для формирования своего инвестиционного портфеля:

- Эмитент – организация или предприятие, которое выпустило облигации. Например, Министерство финансов, какой-то регион РФ, конкретное предприятие.

- Номинальная стоимость – стоимость, по которой ценная бумага выпущена в обращение. На Московской бирже все имеют номинал в 1 000 руб.

- Рыночная стоимость. В процессе обращения под воздействием спроса и предложения, внешних и внутренних факторов стоимость меняется в большую или меньшую стоимость. Показывается в процентах. Например, стоимость 98,8 % означает, что облигацию можно купить за 988 руб. вместо 1 000 руб., и наоборот, 102,4 % – это 1 024 руб.

- Купон – это плата эмитента за то, что он пользуется вашими деньгами. Выражается в процентах или денежных единицах. Например, фиксированный купон 8 % с выплатой 2 раза в год означает, что вы будете получать по 40 руб. дважды в год.

- Оферта. По некоторым бумагам эмитент устанавливает оферту, т. е. конкретную дату, когда он досрочно выкупает свои бумаги. Ваше право продать или нет. Как правило, оферту устанавливают на долгосрочные облигации.

- Срок погашения – конкретная дата, в которую бумага погашается эмитентом по номиналу с выплатой последнего купонного дохода.

- Дюрация – количество дней, за которое вы вернете вложенные средства. Используют для сравнения нескольких облигаций и выбора наиболее эффективной. Чем меньше дюрация, тем лучше.

Итог

Надеюсь, мне удалось объяснить вам простыми словами, что такое облигации и как они работают. И позже я расскажу, как их приобретать и как с ними работать. Но если вы хотите подробно изучить этот и другие инструменты правильного инвестирования, то я все же рекомендую вам посетить бесплатный и мощный мастер-класс по инвестированию в ценные бумаги от профессионального инвестора со стажем. Мастер-класс — просто огонь! И именно благодаря ему я и решил заняться инвестированием, о чем ничуть не жалею. И вам настоятельно рекомендую посетить данный вебинар. Вы ничего не потеряете, зато наполните свою голову ценными знаниями.

Ну и конечно, обязательно подписывайтесь на мой паблик в ВК, чтобы не пропустить выхода новых статей и узнать много нового про инвестирование. Жду вас снова на своем блоге. Удачи вам. Пока-пока!