Что такое stop loss и take profit? как их использовать при торговле на криптобирже?

Содержание:

- Понятие и назначение стоп-лосса

- Используют ли профессиональные трейдеры стоп-лоссы?

- Что такое стоп-лосс ордер?

- Типы замков на форекс

- Как выставить Stop Loss и Take Profit на платформе Binance?

- Как выставлять stop loss и take profit

- Частичный стоп-лосс

- Как установить стоп-заявку?

- Куда ставить Стоп Лосс и Тейк Профит?

- Самый простой вариант выхода из замка

- Распространенные ошибки при выставлении sl и tp

- Почему нужно устанавливать Stop Loss

- Как выставить Stop Loss и Take Profit на платформе Binance?

- Советы и рекомендации

- Психология трейлинга

Понятие и назначение стоп-лосса

Полная информация об актуальных стратегиях, которые уже принесли миллионы пассивного дохода инвесторам

Скачать книгу

Приказ может быть подан как на покупку, так и на продажу. Примеры на оба случая:

- Вы купили акции компании за 100 ₽ в надежде, что котировка вырастет, и вы получите прибыль после продажи. Но что-то пошло не так, и цена снизилась, а потом еще и еще. Без стоп-лосса можно потерять весь капитал. Но если вы выставили приказ “продать по 95 ₽”, то потеряете только 5 ₽ (5 %).

- Вы открыли короткую сделку (шорт) и продали акции, которые взяли у брокера в долг, по 100 ₽. Рассчитывали на то, что акции упадут в цене, вы их снова купите и заработаете на разнице. Но котировка пошла не вниз, а вверх. Если ничего не предпринимать, то можно дойти до маржин-колла (предупреждения брокера) и стоп-аута (принудительного закрытия сделки). Если вы выставили приказ “купить по 105 ₽”, то ограничите свои потери.

Маржинальная торговля, как во втором примере, часто осуществляется с кредитным плечом, которое способно многократно увеличить убытки. Например, плечо 1:5 означает, что вы можете использовать в торговле в 5 раз больше денег, чем есть на счете. А это позволяет в разы увеличить не только прибыль от удачной сделки, но и убыток в случае неудачи. Использование стоп-лосса позволяет если не избежать потерь совсем, то хотя бы оставить их в приемлемых для инвестора размерах.

В российском трейдерском сленге можно услышать такие выражения, как “поймал лося”, “закрыл по стопам” и другие вариации. Все они обозначают, что сделка закрылась по стоп-лоссу, т. е. прогноз трейдера не сработал, он получил убыток.

Стоп-лосс является одним из видов стоп-приказов. Его часто рассматривают еще с одним – тейк-профитом, который ограничивает не убыток, а прибыль. Это тоже бывает необходимо, особенно при сильной волатильности рынка и нежелании трейдера постоянно сидеть в торговом терминале.

Выделяют два основных вида стоп-лосса:

Фиксированный. Представляет собой приказ, который выставляет трейдер один раз и не меняет его. Он сохраняется либо до момента исполнения (цена достигла установленного уровня), либо до отмены. Опытные трейдеры рекомендуют новичкам начинать именно с фиксированного приказа. Работает и при выключенном компьютере.

Плавающий (трейлинг-стоп, скользящий). Ордер автоматически следует за котировкой и находится на некотором от нее расстоянии. Это расстояние устанавливает трейдер. Движение возможно только в сторону увеличения прибыли. В случае снижения прибыли ордер остается на месте. Когда цена достигает заданного ограничения, приказ срабатывает, и сделка закрывается. Работает только при включенном компьютере.

Используют ли профессиональные трейдеры стоп-лоссы?

По мере того как трейдеры приобретают все больше опыта, их способности прогрессируют. Многие профессиональные трейдеры становятся все менее зависимыми от индикаторов, поскольку они начинают понимать и анализировать рынки на инстинктивном уровне. Возьмем, к примеру, трейдеров, торгующих по методу “Price Action” – они хорошо известны тем, что торгуют на Форекс без индикаторов.

Профессиональные трейдеры, скорее всего, пользуются стоп-лоссами в своих стратегиях, но иначе, чем обычный трейдер. Они признают, что просадка – это естественная составляющая торговли на рынке Форекс. Она не бросает их в дрожь и не вызывает у них чувство, что нет смысла и дальше держать сделку открытой. Профессиональные трейдеры выражают мнение, что их тактика установки стоп-лоссов дает цене достаточно свободного пространства для движения без выбивания стоп-лоссов.

Во многих отношениях стоп-лосс лишает вас контроля над торговлей. Истинная цель профессионального трейдера состоит не в том, чтобы позволить цене активировать его стоп-лоссы, а в том, чтобы самостоятельно решить, нужно ли и дальше держать сделку открытой, и, если нет, закрыть ее вручную. Это позволяет ограничить потери.

Профессионалы действительно торгуют на рынке Форекс прибыльно и без стоп-лосс ордеров. Однако это возможно, если только они будут постоянно следить за балансом своего счета или иметь значительный объем доступной маржи, чтобы финансово поддерживать свою стратегию.

Что такое стоп-лосс ордер?

Стоп-лосс — это универсальный метод управления рисками, применимый в торговле акциями и даже крипто торговле для эффективного ограничения потенциальных потерь. Он дает трейдерам гибкость, позволяющую уверенно торговать. В большинстве случаев трейдеры используют этот тип ордера, чтобы установить определенный уровень цены, при котором существующий ордер автоматически закроется, если цена коснется его.

Но это еще не все. Он автоматизирован.

Технически стоп-лосс – это условная инструкция, которую трейдер дает криптовалютной бирже. Когда цена криптовалюты касается заданного уровня, ордер автоматически преобразуется в рыночный ордер, который исполняется по следующей доступной цене. Стоп-лосс может быть установлен на любом уровне цены и может дать указание криптобирже купить или продать криптовалюту, в зависимости от характера существующей позиции.

Для лучшего понимания, посмотрите на пример ниже:

Как вы можете видеть, у нас есть свечной паттерн под названием «Падающая звезда», который обычно появляется в верхней части восходящего тренда и предвещает медвежий разворот.

Допустим, вы решили открыть шорт позицию и хотите разместить ордер на продажу биткоина. Однако вы не уверены, будет ли цена двигаться в соответствии с вашими ожиданиями – ни один торговый паттерн не может гарантировать нам, что цена будет двигаться в том или ином направлении. Поэтому мы устанавливаем стоп-лосс прямо над свечой «Падающей звезды», если цена продолжает бычье движение.

Предположительно, что это происходит, срабатывает стоп-ордер, и мы заканчиваем с убытком. Однако, по крайней мере, потери ограничены, что помогает нам контролировать ситуацию. К счастью, цена, показанная в приведенном выше примере, продолжала снижаться, как и планировалось, и стоп-лосс вообще не сработал.

В конечном счете, стоп-лосс ордера предназначены для того, чтобы помочь вам сэкономить время, наряду с ордером тейк-профит. Последний запускается при выходе из прибыльной позиции.

Допустим, вы используете эти ордера. Вы можете отказаться от изнурительной практики регулярного наблюдения за своими позициями. Стоп-ордера идеально подходят для краткосрочных трейдеров, которым необходимо автоматизировать большую часть своего торгового процесса. Если вы свинг-трейдер, который держит несколько открытых позиций в течение нескольких недель, вам может даже не понадобиться стоп-лосс до тех пор, пока вы ежедневно проверяете цены. Тем не менее, использовать стоп-лосс очень просто, при этом вы ничего не теряете, установив их.

Стоп-ордер на продажу

Итак, вы в замешательстве?

Обоснование этого подхода довольно простое. Вы должны знать, что стоп-ордер на продажу используется для защиты лонг позиций на бычьих рынках в случае неожиданного медвежьего разворота. Это означает, что автоматически сработает ордер на продажу, если цена упадет ниже определенного уровня, определенного трейдером.

Таким образом, если цена снизится до такого уровня, она может продолжать падать и дальше. Следовательно, трейдер предпочел бы ограничить потери, и стоп-ордер на продажу использовался бы в таком случае для автоматизации процесса управления рисками.

Например, предположим, что трейдер обнаружил бычий тренд, который может продолжить свой путь. Как вы можете видеть на примере выше, он вошел в лонг позицию, когда бычья свеча пробилась выше локального сопротивления. Затем он решает установить стоп-лосс на продажу прямо под предыдущим локальным уровнем поддержки, чтобы защитить свою позицию. Таким образом, даже если цена внезапно упадет и коснется уровня стоп-лосса, он в конечном итоге получит ограниченный убыток.

Стоп-ордер на покупку

Стоп-ордер на покупку прямо противоположен стоп-ордеру на продажу. Мы используем его для защиты наших шорт позиций. На самом деле стоп-ордер из нашего первого примера – это не что иное, как стоп-ордер на покупку. Он автоматически запускает выход из позиции, закрывая шорт, когда цена поднимается.

Типы замков на форекс

Замки на форекс бывают двух типов:

• симметричный – когда локирующий ордер равен по объему убыточной сделке (сделкам);

• асимметричный – в этом случае объем локирующего ордера может быть как больше, так и меньше, тут уже все зависит от ситуации. Если думаете, что цена вскоре пойдет в обратном направлении, то объем локирующего ордера можно увеличить (это немного напоминает мартингейл, только сетка ордеров не строится).

Замок не обязательно должен состоять только лишь из 2 ордеров, их вполне может быть 3, 4 и больше. Главное, чтобы локирующий ордер уравнял по объему все ордера, открытые в противоположном направлении (речь идет о симметричном замке). Также может открываться несколько локирующих ордеров на разных уровнях.

Так что вариантов масса, главное, чтобы вы поняли сам принцип, а остальное в работе с локами интуитивно понятно. Тут уже в дело вступает логика и элементарный расчет.

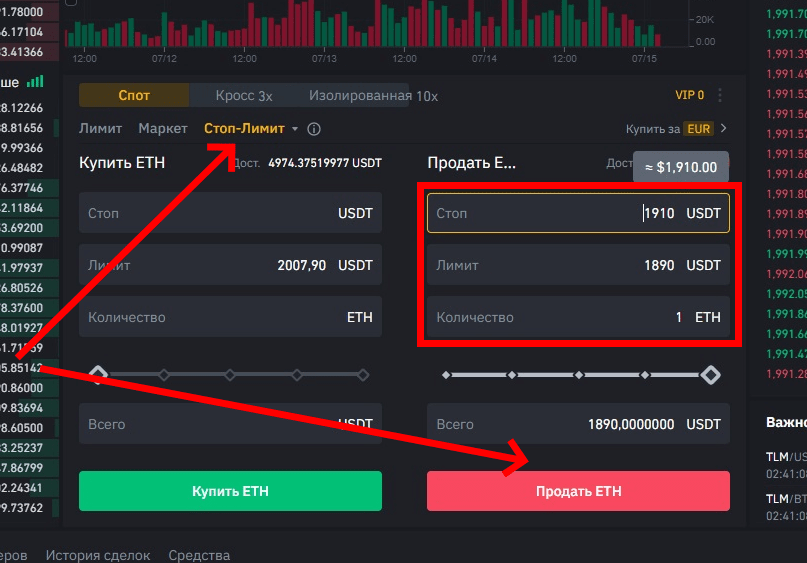

Как выставить Stop Loss и Take Profit на платформе Binance?

Учитывая, что Stop Loss и Take Profit устанавливаются для фиксации прибыли и убытка, предварительно необходимо открыть базовую сделку, в отношении которой будут выставляться отложенные ордера.

В качестве примера можно рассмотреть такую последовательность действий:

При этом вы можете выбрать один из трех вариантов установки отложенных ордеров:

- только Take Profit;

- только Stop Loss;

- Take Profit и Stop Loss.

Как установить Take Profit?

При выставлении Take Profit необходимо использовать стоп-лимит ордер. Для этого на странице торгового терминала нужно выбрать тип ордера «Лимит» на продажу. В нем надо заполнить всего две строки:

- «Цена» – по указанному примеру она равняется 2300 USDT;

- «Количество» – 1 ETH.

Далее нужно нажать кнопку «Продать ETH». Таким образом выставляется Take Profit, и когда цена дойдет до уровня 2300 USDT, ваш 1 ETH будет продан по этому курсу.

Как установить Stop Loss?

Чтобы выставить стоп-лосс, нужно выбрать тип ордера «Стоп-Лимит» на продажу. В нем необходимо заполнить три строки:

- «Стоп» – это цена, при достижении которой будет выставлен ордер на продажу (в указанном примере она равняется 1900 USDT);

- «Лимит» – это цена, по которой непосредственно будет совершена продажа (в указанном примере она тоже равняется 1900 USDT);

- Количество – 1 ETH.

Здесь стоит обратить внимание на то, что если значения «Стоп» и «Лимит» одинаковые, то возникает риск проскальзывания. То есть при резком движении цена может пройти уровень 1900 USDT и пойти ниже

А ваш стоп-лосс при этом откроется по этой же цене – 1900 USDT и останется нереализованным.

Чтобы избежать такого риска, можно выставить эти уровни на небольшом расстоянии друг от друга. Например, «Стоп» установить на уровне 1910 USDT, а «Лимит» – на 1890 USDT.

Далее нужно нажать кнопку «Продать ETH». Таким образом выставляется отложенный ордер Stop Loss, и, если цена дойдет до уровня 1910 USDT, ваш 1 ETH будет автоматически выставлен на продажу по курсу 1890 USDT.

Одновременная установка Take Profit и Stop Loss

Чтобы выставить Take Profit и Stop Loss одновременно, нужно выбрать тип ордера «ОСО».

Здесь уже нужно заполнять 4 строки, и по указанному выше примеру они будут иметь следующие значения:

- «Цена» – 2300 USDT;

- «Стоп» – 1900 USDT (или 1910 USDT);

- «Лимит» – 1900 USDT (или 1890 USDT);

- Количество – 1 ETH.

После ввода всех настроек нужно нажать кнопку «Продать ETH», в результате чего будет выставлено два ордера:

Нужно учитывать, что как только один из этих ордеров сработает, второй будет отменен автоматически. И если вы вручную отмените один из ордеров, второй тоже будет отменен автоматически.

Передвижение Stop Loss

В некоторых стратегиях применяется такая опция, как передвижение стоп-лосса.

Для примера опять-таки можно взять описанную выше сделку:

- покупка 1 ETH по 2000 USDT;

- Take Profit – 2300 USDT;

- Stop Loss – 1900 USDT.

После открытия позиции цена может пойти в выгодную для вас сторону и достигнуть отметки, например, в 2200 USDT. Тогда вы можете передвинуть стоп-лосс в безубыток, например, до уровня 2100 USDT. Таким образом вы ликвидируете риск убытка от этой сделки, но при этом оставляете возможность достижения запланированного Take Profit.

Также при определенных стратегиях вы можете передвинуть и сам тейк-профит. Например, до уровня 2500 USDT. То есть вы уже не только ликвидируете риск убытка, но и повышаете потенциальную прибыль. А если цена поднялась до 2300 USDT, вы можете передвинуть стоп-лосс до 2200 USDT. Далее можно продолжать передвигать свои ордера сколько угодно.

При желании данный процесс можно автоматизировать. Для этого нужно выставить трейлинг-стоп со стоп-лоссом. Такой ордер автоматически передвигается вслед за ценой, если она идет в выгодном для вас направлении.

Например:

- когда цена ETH поднялась до 2200 USDT, трейлинг-стоп автоматически перенесется на 2100 USDT;

- если курс поднимется до 2500 USDT, трейлинг-стоп установится на 2400.

Таким образом ордер будет перемещаться постоянно, пока цена идет вверх. При этом он не будет передвигаться в обратную сторону. То есть когда цена начнет идти вниз, 1 ETH будет продан по рыночному курсу.

Как выставлять stop loss и take profit

Для покупки и продажи используются противоположные стратегии.

При покупке

При покупке актива все просто: тейк профит должен быть больше, чем стоп лосс, и располагаться выше покупной цены. Стоп лосс – ниже покупной цены.

Покупая валюту или акции, мы рассчитываем на их рост. Как правило, такие сделки совершаются в момент, когда актив стоит недорого и намечается уверенная тенденция к росту тренда. Поэтому здесь вопросов возникать не должно.

При продаже

При продаже – обратная ситуация. Казалось бы, странно, почему так: я открываю сделку по 7 500 руб. (100 $ или 2 900 грн.) и должна выставить тейк профит на уровне 6 750 руб. (90 $ или 2 610 грн.), а стоп лосс – 8 250 руб. (110 $ или 3 190 грн.)? Разве не в одну сторону это работает? Ведь выгоднее продать актив подороже.

Дело в том, что при продаже трейдер или инвестор предполагает, что актив будет дешеветь. Просто так мало кто избавляется от прибыльных позиций. Поэтому, если я продам за 6 750 руб. (90 $ или 2 610 грн.) акцию, которую когда-то купила за 6 000 руб. (80 $ или 2 320 грн.), я тем самым зафиксирую небольшую прибыль. А если цена развернется и будет расти, то мне грозит убыток от того, что я избавляюсь от потенциально доходной позиции. Если, конечно, я не собираюсь уйти с рынка совсем. Поэтому в случае роста котировок следует закрыть сделку, чтобы избежать снижения стоимости портфеля или суммы депозита.

Частичный стоп-лосс

Как же Коле поступить в этой ситуации? К сожалению, идеального решения не существует, но есть компромисс — частичный стоп-лосс. То есть, когда цена упадет ниже $9000, будет продано 50% колиного актива.

Если после падения цена поднимется, к примеру, до $10 000, то у Коли по-прежнему будет половина его биткоина, и некоторая гибкость в дальнейших действиях. Например, он может сразу купить проданное обратно, и ущерб будет меньше, чем при полном стоп-лоссе.

Если же Коля считает, что дальше цена будет падать, он может продать оставшуюся половину биткоина, а потом снова купить — но уже по более низкой цене. В любом случае, при использовании частичного стоп-лосса, если цена двинется обратно, он окажется в лучшей ситуации по сравнению с полным стоп-лоссом.

Проблема в том, что, если биткоин упадет ниже $9000 и останется там, то получится, что Коля избавился только от половины своего актива, и теперь ему придется терпеть дополнительные убытки, продавая остатки по снизившейся цене.

Как установить стоп-заявку?

Теперь, когда вы, я надеюсь, убедились в важности установки инструмента, самое время выяснить, как правильно рассчитать стоп лосс, как его установить, внести коррективы или полностью удалить, если в этом появляется необходимость. В принципе, алгоритм действий здесь довольно прост и не должен вызвать трудностей даже у тех, кто только начинает работать с рынком и торговым терминалом

Описать каждый из этапов я решил на примере такой программы как MetaTrader5. Терминал довольно популярный, постепенно вытесняет МТ4. Стоп можно выставлять и сразу при входе в рынок и позже. Его всегда можно откорректировать.

При выставлении стопа в момент заключения сделки:

- В поле «Стоп Лосс» указывается не размер защитного ордера, а ценовой уровень, на котором он должен располагаться. В нашем примере SL вынесен за ближайший локальный экстремум.

- «Заполнение». Тут нужно выбрать или варианты Все/Ничего или Все/Частично. Они важны только для больших объемов сделки в условиях малой ликвидности. Если будет выбран первый вариант, а на уровне стопа не будет встречных заявок достаточного объема, то позиция закрыта не будет. При втором типе заполнения стоп будет исполнен частично, остаток позиции будет в рынке. При работе на мажорах (основные валютные пары Форекс) выбранный метод не имеет значения, ликвидность всегда высока.

Положение стопа можно откорректировать после заключения сделки:

- На графике отображаются линии тейка и SL.

- Для корректировки любого из ордеров просто перетащите линию на нужное место с зажатой левой кнопкой мыши. Происходит автоматический пересчет нового стопа или тейка в валюте депозита.

Еще один вариант изменения стопа – через соответствующее меню. Оно открывается двойным щелчком по стопу или тейку. В этом меню размер ордеров можно корректировать, указывая их размер в пунктах или задавая нужную котировку.

Если до сих пор не определились с брокером, рекомендую попробовать торговать у Just2Trade или UnitedTraders. У обеих компаний невысокие требования к стартовому депозиту, а UT в дополнение к неплохим условиям дает еще и выход на IPO.

|

Компания |

||

|

Минимальный депозит |

От $100 |

$300 |

|

Комиссия за цикл (сделка на покупку + на продажу) |

0.006 USD за акцию (мин. 1.5 USD), 0.25 USD за каждую заявку. то есть за круг – $3,50 |

Тариф «Начинающий» – $0,02 за акциюСредняя 4$ за круг |

|

Дополнительные сборы |

Платформа ROX обойдется минимум в $39/мес. (для американского рынка), за дополнительные $34,50 подключают Канаду/TSE, Level IIНа внебиржевом рынке дополнительный сбор составляет 0,75% от объема сделки (минимум $30), в случае с дивидендами – 3% с эмитента (минимум $3) |

На тарифе «Дейтрейдер» за платформу Aurora берут $60/мес.,на других тарифах бесплатно |

|

Стоимость обслуживания счёта |

$5/€5/350 руб. снижается на величину уплаченной комиссии |

— |

|

Кредитное плечо |

для ФорексаДо 1 к 500для акцийдо 1 к 20 (дневное)до 1 к 5 (ночное) |

1 к 20 на тарифе «Дейтрейдер», это максимальное плечо (дневное) |

|

Маржин колл |

-90% |

Стандартно -30% от депозита, в тех. поддержке можно установить -80% |

|

Торговые терминалы |

MetaTrader5, ROX |

Аврора, Sterling Trader, Fusion, Laser Trader, Volfix.Net, Pair Trader |

|

Доступные рынки для торговли |

Форекс, американский, европейский и прочие фондовые рынки, криптовалюта |

Американский и прочие фондовые рынки, всего более 10000 активов, криптовалюта |

|

Лицензия |

CySEC |

Облегченная лицензия ЦБ РФ |

Куда ставить Стоп Лосс и Тейк Профит?

Ответа нет. Просто нет. Правила установки Стоп Лосса и Тейк Профита зависят от вашей торговой системы. Давайте для примера рассмотрим несколько вариантов.

Если я торгую по тренду, то, скорее всего, выставлю Стоп за предыдущую ценовую впадину. Потому что, если цена пробьёт уровень впадины, тренд сломается, нужно будет остановить торги. Исходя из стремления рынка продолжать ранее начатую тенденцию, а не отказываться от неё, я буду оставаться в плюсе.

Рассмотрим в качестве примера график курса доллара против швейцарского франка. Налицо явный нисходящий или медвежий тренд.

Допустим, что торговля велась бы в начале формирования тенденции. Черчу ценовой канал по телам свечей (о других вариантах поговорим впоследствии). Открываю сделку, когда цена, бросив тень, начинает движение вниз.

Провожу перпендикуляр по свече, от которой открывался, на его пересечении с нижней границей канала устанавливаю Тейк Профит.

Стоп Лосс ставлю за вершину, то есть за тень, брошенную свечой.

Наблюдаю за результатом. Цена движется в нужном направлении, но до Тейк Профита не доходит и откатывает назад. Затем снова пытается опуститься и совсем чуть-чуть не дотягивает. Очередной откат сменяется резким движением вниз, в результате которого пробивается уровень ТР, сделка закрывается с плюсом.

Несмотря на то, что цена, не достигнув линии профита, шла несколько раз в обратном направлении, до уровня Стоп Лосса она не дошла – не нарушила правила формирования тренда и не вынесла меня с убытком.

Теперь, когда цена вновь откатывает к верхней границе канала, я могу открыть новую сделку. Открываюсь, определяю уровень Тейк Профита.

Нарисовав сетку Фибоначчи, я отмечаю отскок рынка от сильного уровня в 50,0, поэтому Стоп Лосс сделаю небольшим – на следующий уровень в 61,8.

Формализованный на графике торговый план выглядит теперь так.

Он успешно отрабатывается, правда, без консолидации не обошлось.

Что я хотел показать на примере двух указанных сделок? Абсолютных критериев выставления Стоп Лосса нет, всё зависит от вашего торгового плана. Если открывать сделки исключительно от трендовых уровней (две наклонные линии красного цвета) – один уровень для Стопа, если пользоваться линиями Фибоначчи – другой уровень, если подключить трендовые индикаторы, горизонтальные уровни, волновой принцип Эллиотта и другие инструменты – появится масса новых критериев (чаще всего на рынок надо смотреть именно через “разные призмы”, делать проверку одного сигнала другими, перерассчитывать риски).

Впоследствии, когда мы детально разберём технический анализ во всех его проявлениях, проблема перестанет казаться сложной, вы со всем освоитесь.

Когда я учился трейдингу, мой первый преподаватель говорил: «Размер прибыли должен минимум в два раза превышать потенциальный убыток, тогда мы будем торговать либо в плюс, либо в ноль». Другой трейдер позднее убедил в обратном: «Есть сделки с потенциальной доходностью в 2, 3, 10 раз больше риска, но это в идеале, столь выгодных сделок не так уж и много. Если Тейк Профит превышает Стоп Лосс на 20 % — уже хорошо, можно открывать торговую позицию».

Завершая разговор о выставлении SL и TP, коснусь скальпинга – стратегий краткосрочной торговли, при которых трейдер ловит малейшие движения цены

Скальпинг привлекает внимание огромного количества людей, его всюду нахваливают, но так ли всё обстоит на самом деле?. Действительно, самые состоятельные трейдеры – именно скальперы

Однако для достижения высокого профессионализма нужно торговать не один год, понимать принципы движения рынка. В каждой сделке скальпер получает очень маленький профит по отношению к возможному убытку. Так что основной недостаток стратегий указанного типа – риск потери всей прибыли, наторгованной в течение дня (десятки сделок!) в одной неудачной позиции. Подумайте не только о деньгах, но и о нервах

Действительно, самые состоятельные трейдеры – именно скальперы. Однако для достижения высокого профессионализма нужно торговать не один год, понимать принципы движения рынка. В каждой сделке скальпер получает очень маленький профит по отношению к возможному убытку. Так что основной недостаток стратегий указанного типа – риск потери всей прибыли, наторгованной в течение дня (десятки сделок!) в одной неудачной позиции. Подумайте не только о деньгах, но и о нервах.

Мне довелось как-то ознакомиться со стратегиями скальпинга от Марата Газизова (трейдер-преподаватель в компании Альпари) – обязательно разберём их, ибо вещь очень стоящая, там Стопы значительно более демократичные, чем обычно.

Самый простой вариант выхода из замка

Предположим, что имеется классический замок, то есть 2 сделки с одинаковым объемом – покупка и продажа. Выйти из это ситуации можно действуя по следующему алгоритму:

• сперва нужно дождаться, пока цена выйдет из границ замка, образованных ордерами Buy, Sell;

• после этого у нас одна сделка будет в плюсе, а по второй будет постоянно нарастать убыток. Наша задача просто ждать до тех пор, пока наша не покажет, что есть вероятность разворота движения;

• после этого фиксируем прибыль по одной сделке, а под потенциальной разворотной точкой размещаем отложенный ордер из расчета, что ТС дала ложный сигнал, и цена не развернется, а продолжит движение в том же направлении.

Вариантов дальнейшего развития событий несколько:

• цена топчется на одном месте – просто ждем;

• цена действительно развернулась – просто ждем пока убыток по оставшейся сделке не достигнет приемлемой величины;

• точка разворота определена неверно, в таком случае после активации отложенного ордера получим все тот же замок. Нужно просто повторить действия, описанные выше.

Такой вариант работы считаю оптимальным для новичков. Даже если пару раз выйдет осечка с определением разворотной точки, то вероятность достойного выхода из замка все равно высока.

Распространенные ошибки при выставлении sl и tp

На мой взгляд, самые непростительные ошибки — это:

- Не определяться заранее с уровнями размещения. Трейдер должен четко знать, где будет находиться стоп и профит еще до открытия сделки.

- Размещать ордера на основе произвольных чисел. Есть популярные схемы типа 20% профит на 2% риска или выставлять уровень SL и TP ½/3/etc % от цены входа. Одна из грубейших ошибок, которую можно совершить, — попытаться натянуть рынок на свои представления о нем, а не наоборот, самому адаптироваться под его структуру.

- Никогда не двигать стоп и профит. Конечно, убеленные сединами гуру любят критиковать влезание в ордера с уже выставленными уровнями SL и TP. Но правда в том, что никаких догм здесь быть по определению не может. Никаких противоречий нет. Если тренд надежный и все говорит о его стабильности, вполне допускается ручная коррекция SL и TP, чтобы не терять потенциальную выгоду.

Почему нужно устанавливать Stop Loss

Вот вопросик. А действительно, почему нужно устанавливать Stop Loss заранее, ведь я целый день возле компьютера и сам могу контролировать позиции?

Перед написанием этого раздела, я долго думал как бы построить речь и в итоге пришел к решению, что самым идеальным доказательством того, что ограничивать свои убытки нужно заранее и не доверять молниеносности своей реакции, будет ряд ярких примеров.

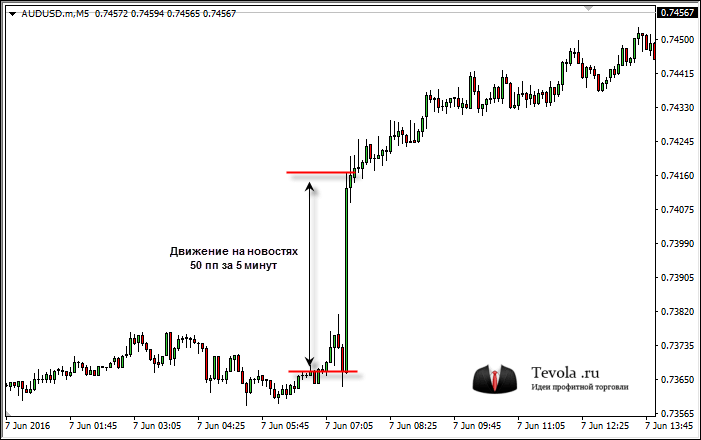

Пример №1. AUDUSD. 50 пп за 5 минут на новостях.

Не самый яркий пример, но все же

Обратите внимание, как во время выхода новостей, цена улетела вверх на целых 50 пп

К примеру трейдер до выхода новостей был в продаже, у меня вопрос, успеет ли он закрыть свою убыточную сделку, по приемлемой цене? Мне кажется что руками этого сделать не получится.

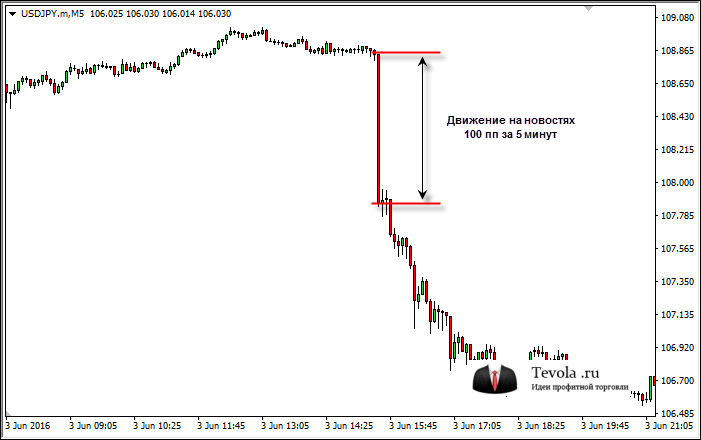

Пример №2. USDJPY. 100 пп за 5 минут на новостях.

Пример по японской йене более внушительный. В этот раз на новостях пара пролетела 100 пп. И снова вопрос, будучи в покупках, трейдер успеет закрыть руками свой убыточный ордера?

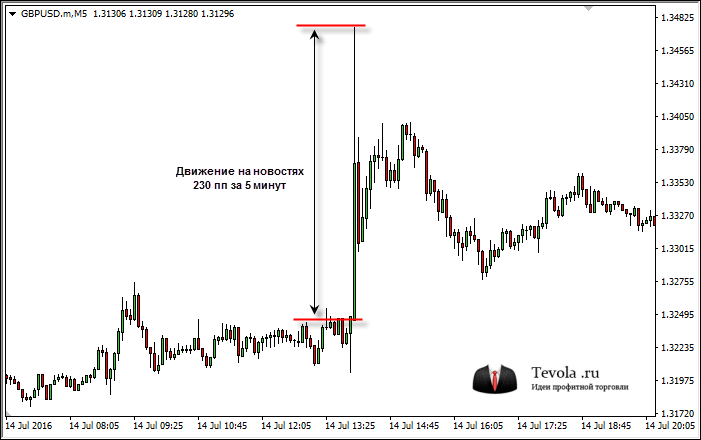

Пример №3. GBPUSD. 230 пп за 5 минут на новостях.

Предыдущие пары не отличаются сильной волатильностью, но и они дали не плохие пункты во время новостей. А вот что произошло с GBPUSD во время объявления процентной ставке. 5 минут и пара улетела на 230 пп.

Очень здорово если трейдер сидит в покупке, не фиговый такой плюс получается, а если в продаже? Учитывая брокерскую задержку и повышенную волатильность, где цена окажется пока трейдеру дадут закрыть убыток?

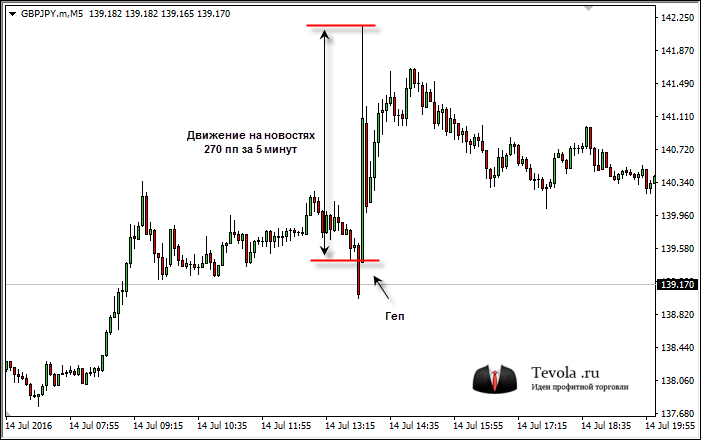

Пример №4. GBPJPY. 270 пп за 5 минут на новостях.

Пара GBPJPY на новостях об оглашении процентной ставке, сделала 270 пп. Успел бы трейдер закрыть свою убыточную сделку?

Пример №5. AUDCHF. 6396 пп за 15 минут на новостях.

Скажите что в предыдущих примерах можно было выйти из сделки с небольшим минусом? А что скажите на этот скрин?

Январь 2015 года, фантастический скачек после новостей, который затронул и валютные пары на рынке Форекс, и фьючерсы на CME. Швейцарский банк отменяет потолок обменного курса. Все пары в которых присутствует CHF, показали завидное движение и очень хорошо если в нашу сторону, а если против? В этот раз 100% не получилось бы выйти с приемлемым убытком. В то время на форумах, через одного писали о слитом депозите.

Подытожив все выше сказанное, лично у меня не остается ни малейшего сомнения, что Stop Loss ставить нужно обязательно и не рассчитывать на скорость своих рук и ответственную работу дилингового центра. Конечно я пытался напугать вас подобными скринами, все же на новостях торговать не стоит и без них полно мест где можно заработать, но факт остается фактом. Будет сильное движение и сделку закрыть не успеете.

Как выставить Stop Loss и Take Profit на платформе Binance?

Учитывая, что Stop Loss и Take Profit устанавливаются для фиксации прибыли и убытка, предварительно необходимо открыть базовую сделку, в отношении которой будут выставляться отложенные ордера.

В качестве примера можно рассмотреть такую последовательность действий:

При этом вы можете выбрать один из трех вариантов установки отложенных ордеров:

- только Take Profit;

- только Stop Loss;

- Take Profit и Stop Loss.

Как установить Take Profit?

При выставлении Take Profit необходимо использовать стоп-лимит ордер. Для этого на странице торгового терминала нужно выбрать тип ордера «Лимит» на продажу. В нем надо заполнить всего две строки:

- «Цена» – по указанному примеру она равняется 2300 USDT;

- «Количество» – 1 ETH.

Далее нужно нажать кнопку «Продать ETH». Таким образом выставляется Take Profit, и когда цена дойдет до уровня 2300 USDT, ваш 1 ETH будет продан по этому курсу.

Как установить Stop Loss?

Чтобы выставить стоп-лосс, нужно выбрать тип ордера «Стоп-Лимит» на продажу. В нем необходимо заполнить три строки:

- «Стоп» – это цена, при достижении которой будет выставлен ордер на продажу (в указанном примере она равняется 1900 USDT);

- «Лимит» – это цена, по которой непосредственно будет совершена продажа (в указанном примере она тоже равняется 1900 USDT);

- Количество – 1 ETH.

Здесь стоит обратить внимание на то, что если значения «Стоп» и «Лимит» одинаковые, то возникает риск проскальзывания. То есть при резком движении цена может пройти уровень 1900 USDT и пойти ниже

А ваш стоп-лосс при этом откроется по этой же цене – 1900 USDT и останется нереализованным.

Чтобы избежать такого риска, можно выставить эти уровни на небольшом расстоянии друг от друга. Например, «Стоп» установить на уровне 1910 USDT, а «Лимит» – на 1890 USDT.

Далее нужно нажать кнопку «Продать ETH». Таким образом выставляется отложенный ордер Stop Loss, и, если цена дойдет до уровня 1910 USDT, ваш 1 ETH будет автоматически выставлен на продажу по курсу 1890 USDT.

Одновременная установка Take Profit и Stop Loss

Чтобы выставить Take Profit и Stop Loss одновременно, нужно выбрать тип ордера «ОСО».

Здесь уже нужно заполнять 4 строки, и по указанному выше примеру они будут иметь следующие значения:

- «Цена» – 2300 USDT;

- «Стоп» – 1900 USDT (или 1910 USDT);

- «Лимит» – 1900 USDT (или 1890 USDT);

- Количество – 1 ETH.

После ввода всех настроек нужно нажать кнопку «Продать ETH», в результате чего будет выставлено два ордера:

Нужно учитывать, что как только один из этих ордеров сработает, второй будет отменен автоматически. И если вы вручную отмените один из ордеров, второй тоже будет отменен автоматически.

Передвижение Stop Loss

В некоторых стратегиях применяется такая опция, как передвижение стоп-лосса.

Для примера опять-таки можно взять описанную выше сделку:

- покупка 1 ETH по 2000 USDT;

- Take Profit – 2300 USDT;

- Stop Loss – 1900 USDT.

После открытия позиции цена может пойти в выгодную для вас сторону и достигнуть отметки, например, в 2200 USDT. Тогда вы можете передвинуть стоп-лосс в безубыток, например, до уровня 2100 USDT. Таким образом вы ликвидируете риск убытка от этой сделки, но при этом оставляете возможность достижения запланированного Take Profit.

Также при определенных стратегиях вы можете передвинуть и сам тейк-профит. Например, до уровня 2500 USDT. То есть вы уже не только ликвидируете риск убытка, но и повышаете потенциальную прибыль. А если цена поднялась до 2300 USDT, вы можете передвинуть стоп-лосс до 2200 USDT. Далее можно продолжать передвигать свои ордера сколько угодно.

При желании данный процесс можно автоматизировать. Для этого нужно выставить трейлинг-стоп со стоп-лоссом. Такой ордер автоматически передвигается вслед за ценой, если она идет в выгодном для вас направлении.

Например:

- когда цена ETH поднялась до 2200 USDT, трейлинг-стоп автоматически перенесется на 2100 USDT;

- если курс поднимется до 2500 USDT, трейлинг-стоп установится на 2400.

Таким образом ордер будет перемещаться постоянно, пока цена идет вверх. При этом он не будет передвигаться в обратную сторону. То есть когда цена начнет идти вниз, 1 ETH будет продан по рыночному курсу.

Stop Loss и Take Profit – это важные инструменты для работы на криптовалютном рынке, которые позволяют снижать убытки и фиксировать прибыль. Кроме того, благодаря отложенным ордерам опытные трейдеры могут более точно следовать своей стратегии и уменьшать психологическую нагрузку при торговле. Поэтому каждый участник рынка должен изучить возможности таких сделок и применять их в своей деятельности.

Советы и рекомендации

Перед тем как оформить ордер, скрупулезно проанализируйте ситуацию, изучите графики на разных тайфреймах и попытайтесь спрогнозировать развитие событий.

Обращайте при этом внимание не только на выбранную вами пару, но и на общее состояние рынка, особенно на изменения курса первой криптовалюты Bitcoin. Но учтите, рынок иногда бывает непредсказуем и ваши расчеты могут быть ошибочными

Поэтому новичку нужно вкладывать в криптотрейдинг сумму, потеря которой не будет для него слишком болезненной и, лишь набравшись опыта, можно увеличить оборотный капитал. Спасибо, что дочитали обзор до конца. Профитной торговли!

Психология трейлинга

Важные моменты:

- Трейлинг-стоп — инструмент, ограждающий трейдера от убытков. Это снимает ощущение неопределенности и волнения, поэтому трейлинг пользуется таким спросом.

- Новички полагают, что их потери невосполнимы, и не все готовы самостоятельно фиксировать минус. Чем сделка убыточнее, тем ее сложнее закрыть из-за желания трейдера «отыграться». В этом случае на помощь также приходит трейлинг.

- Если же неудачных сделок избежать не удалось, то небольшой совет: на каждую операцию выделяйте лишь несколько процентов из своего депозита, чтобы легче было «прощаться» с минусами.

- Возможность положиться на систему и прекратить постоянный мониторинг рынка — не просто приятный бонус к трейлингу. Это также помогает обезопасить трейдера от ненужных решений, которые он может принять на эмоциях, постоянно наблюдая за рынком и желая как можно скорее снять прибыль.

- А чтобы чувствовать себя еще увереннее, лучше сначала разобраться, какое расстояние на трейлинге для вас комфортнее, учитывая свой темперамент и склонность к риску (или отсутствие таких наклонностей).