What’s a reit (real estate investment trust)?

Содержание:

- Список REIT фондов недвижимости

- Welltower (WELL)

- Резюмируя

- Как и где купить Reit в России

- Дивидендная доходность и прочие коэффициенты

- Акции REIT — сколько можно заработать

- Какие REITы можно купить на Санкт-Петербургской бирже: полный список

- What Qualifies as a REIT?

- Crown Castle International (CCI)

- REIT фонды — что это такое

- REIT Fraud

- ICO

- How REITs Work

- Преимущества и недостатки классических инвестиционных трастов

- Доходность, выгода и прочие плюсы

- REIT в России как ваш путь к финансовой свободе

Список REIT фондов недвижимости

В стереотипах людей есть мнение, что инвестиции в коммерческую недвижимость начинаются с миллионов рублей. На самом деле любой частный трейдер на бирже может вложиться в эту нишу имея 1000 рублей. Как устроены фонды коммерческой недвижимости, какая особенность по налогообложению?! Ниже я расскажу Вам по специфики инвестированию в список акций REIT.

Что же такое акции из списка REIT (Real Estate Investment Trusts)? Инвестиционный фонд покупает помещения или строит самостоятельно под отели, рестораны, ритейл. После этого сдают арендаторам и получает стабильный прогнозируемый доход в валюте. Для того, чтобы получать новый поток денежных средств такой фонд делает эмиссию акций и на полученные деньги строит нове объекты А держатели акций получают часть дохода от арендаторов в виде дивидендов. Поэтому войти в рынок коммерческой недвижимости может практически любой частный инвестор с $10 в кармане.

Особенность налогообложения акций из списка REITs

Даже если форма W-8Ben у Вас подписана, то всё равно эмитент удержит налог 30%. Эта особенность определена законодательством США. Поэтому у начинающих инвесторов из России частно возникает вопрос при поступлении дивидендов на банковский счет или брокерский. Так как при наличии подписанной формы W8 клиенты сразу брокеру задают вопросы, почему налоговой льготы нет. Но брокерская компания здесь не виновата, эмитент сам удерживает налог и присылает в депозитарий брокера уже очищенный дивиденд.

Список фондов REIT

Для получения статуса РЕИТ организация должна соответствовать ряду условий. Одним из ключевых — не менее 75% выручки должна приносить недвижимость. Это могут быть сделки купли продажи или сдача в аренду. Также есть условия по минимальному количеству акционеров и размеру установчого капитала, но это уже лирика. И кстати не менее 90% всего дохода должно выплачиваться акционерам в виде дивидендов. Зачастую годовая доходность в валюте превышает 5%, поэтому эти фонды и акции так популярны. Именно за сверхдоходность и приходится жертвовать 30% удержания налога.

В настоящее время в 38 странах на законодательном уровне утверждена форма собственности REIT. Поэтому, правила и требования к компаниям одинаковы Просто большинство из них добавлены именно на американские биржи NYSE и и NASDAQ. В России неквалифицированные инвесторы могут купить акции таки компаний на Санкт-Петербургской бирже. Поэтому так многих желающих привлекают такие активы.

Да и наглядное сравнение предоставляет Bloomberg, где видно преимущество REIT по доходности. Правый бирюзовый столик выше всех других активов по совокупному размеру дивидендов из наиболее ликвидных бумаг.

График дивидендной доходности фондов РЕИТс

Купить ETF на фонд недвижимости

Помимо покупки ценных бумаг на бирже можно купить ETF фонд от провайдера. Выглядит это как покупка целой корзины данного сектора. Одной из наиболее интересных бумаг является ETF с тикером VNQ от Vanguard. Этот актив доступен только квалифицированным инвесторам на данный момент. В состав данного фонда входят инвестиции Vanguard в апартаменты, гостиницы, рестораны, офисную недвижимость. То есть довольно сильная диверсификация внутри сектора. Но это все же остается внутри недвижимости. Поэтому для тех, кто не хочет самостоятельно подбирать активы — можно использовать готовый портфель.

Для любопытных инвесторов, кому важен состав и наполнение инвестиционного портфеля показываю активы. Здесь широка диверсификация между разными типами строений и арендаторами. В целом данный класс финансовых инструментов давно популярен на Западе, но в СНГ пока нет. Санкт-Петербургская биржа периодически добавляет новые ETF фонды и акции из списка REIT. По статистике почти половина американцев инвестируют в фонды недвижимости. Это отличный способ получения пассивного дохода в долларах.

Хочу добавить, что РЕИТ акции отличный актив для наполнения инвестиционного портфеля, даже если у вас нет опыта инвестирования. Помимо Вангард еще крупнейший частный финансовый холдинг Blackrock предлагает свои ETF. Они тоже интересны и пользуются большим спросом у управляющих компаний. Конечно прямыми конкурентами остаются БПИФы и Finex ЕТФ для российского частного инвестора. Но большое разнообразие на фондовом рынке является позитивным фактором. Каждый для себя уже самостоятельно сможет выбирать наполнение своего портфеля, отталкиваясь от собственных потребностей.

Welltower (WELL)

WELL известна своими инвестициями в недвижимость, которая предоставляет услуги, позволяющие пациентам не посещать больницы и сокращают расходы на здравоохранение, например, жилье для престарелых, амбулаторные медицинские учреждения и реабилитационные центры. Welltower имеет стратегические партнерские отношения с отраслевыми экспертами, включая Sunrise Senior Living, Cogir Real Estate и Brandywine Living, и это лишь некоторые из них. Поскольку ожидается, что расходы на медицинское обслуживание пожилых людей будут расти, вы можете быть заинтересованы в покупке WELL, поскольку расходы среди стареющего населения будут расти. Фактически, отрасль здравоохранения считается устойчивой к рецессии, поскольку здравоохранение обычно является приоритетом в хороших или плохих экономических условиях.

Средняя годовая доходность: 77,7%.

Дивидендная доходность: 3,22%

Резюмируя

Что касается самого ETF FXRE, то к нему претензий нет. Провайдер Finex все сделал красиво.

Плюсы ETF FXRE:

- широкая диверсификация;

- правильное налогообложение;

- низкие комиссии (0,6%);

- налоговые льготы (ИИС, ЛДВ).

Если вы хотели иметь в портфеле REIT, то фонд от Finex хороший кандидат на включение.

Другие дело, что возможно сейчас (по моему субъективному мнению) не слишком удачное время для покупки. Для меня слишком дорого. Цены на активы за последний год взлетели на 50%, уронив доходность от арендных платежей в пол (див. доходность после вычета налогов, чуть больше 2% в год). Но скорее всего я конечно же заблуждаюсь и рынок оценивает текущую стоимость недвижимости справедливо.

По поводу целесообразности включения или невключения REIT в долгосрочный портфель. Приведу пару идей для размышления.

- На вопрос «Куда выгодно вложить деньги?» Марк Твен ответил: «Покупайте землю, ее больше не производят.»

- Норвежский пенсионный фонд (писал про него здесь). Владеет (и самостоятельно управляет) активами на сумму 1,2 триллиона долларов. Инвестирует в 72 страны мира. В основном это акции и облигации, но есть и недвижимость. Ее доля из года в год плавает в диапазоне 2,5 — 3% от всего капитала фонда. В деньгах это более $30 млрд.

Удачных вложений в недвижимость!

Как и где купить Reit в России

Через американского или другого иностранного брокера

Так как большинство фондов недвижимости обращаются на фондовых мировых площадках, достаточно заиметь счет у иностранного брокера. И покупай все что душе угодно. Более 1 000 фондов недвижимости по всему миру.

Но здесь нужно помнить о торговых издержках. Капиталисты не любят давать услуги практически даром (в этом плане наши брокеры с их расценками просто красавцы). И за каждый чих хотят денег.

В России на бирже Санкт-Петербурга (СПБ).

Нам потребуется российский брокер с адекватными тарифами, предоставляющий доступ на СПБ.

Естественно, список доступных бумаг будет урезан, по сравнению с тем, что дают покупать буржуйские брокеры. Но того что есть (3 десятка фондов), хватит за глаза.

Для выхода из такой ситуации есть простое решение — покупка REITs в составе ETF или ПИФ.

По определенным критериям собирается пул из нескольких фондов, заворачивается в единый пакет ETF и продается инвесторам.

За адекватные деньги мы получаем в одном флаконе десятки Reits. Можно сказать фонд фондов.

В итоге, мы будем иметь некую среднерыночную доходность фондов недвижимости.

С одной стороны это хорошо. Это сразу избавляет инвестора от мук выбора. И вероятности ошибки при выборе (поставить на дохлую лошадь на скачках).

С другой стороны — отдельная покупка, позволяет точечно выбрать наиболее перспективные и прибыльные акции компаний. Но тоже не факт, что удачно.

Покупать ETF можно напрямую снова у иностранного брокера.

Ценник на акции ETF вполне сопоставимы с котировками на отдельные Reit. От нескольких десятков, до сотен долларов.

Дивиденды платят ежеквартально.

По поводу дополнительных комиссий.

У западных провайдеров плата за управление фондами недвижимости в среднем колеблется в пределах 0,1-0,2% в год от стоимости пая.

Думаю, это небольшая плата за возможность широкой диверсификации и спокойного сна с будущем.

Кстати о диверсификации. Знаете сколько reits входит в каждый ETF?

От нескольких десятков до несколько сотен. Например, в VNQ от Вангуард (инвестирующего в недвижимость на территории США) в составе 184 различных фонда. А ETF тоже провайдера, но с прицелом на другие страны, содержит 433 компании.

Если покупать отдельно даже по одной акции каждого фонда — пришлось бы выложить несколько десятков (а то и сотен) тысяч долларов.

Покупка REITs в составе ПИФ на российском рынке.

Плюсы данного вида инвестирования:

- цена входа в пределах 3-5 тысяч рублей за пай;

- не нужен брокерский счет;

- возможность покупки онлайн;

- управление фондом профессионалами;

- льготное налогообложение в рамках российского законодательства (освобождение от налогов при обмене паев или продажи после 3-х лет владения).

А теперь минусы (куда же без них, особенно в России).

Для примера, ПИФ Открытие — Зарубежная собственность.

УК хочет в виде платы за управление 3,4% в год от стоимости ваших паев.

Плюс возможны расходы в виде скидок и надбавок.

От 1,3 до 1,5% вы заплатите за право вложиться в фонд.

И 2% с вас попросят при продаже. Если срок владения менее 1 года.

За хорошо сделанную работу в принципе можно и заплатить. Ребята стараются. Анализируют и выбирают фонды в портфель.

Так? Нет не так.

Смотрим, куда направляются деньги пайщиков. В какие финансовые инструменты?

И что вы видим? Основа нашего ПИФ — обычный иностранный ETF на фонды недвижимости. В приведенном примере это — SPDR Dow Jones Global Real Estate. С годовыми издержками для инвесторов в 0,25%.

Почти в 15 раз дешевле!!!

Хороший бизнес у ПИФ. Собрал деньги. Купил иностранный ETF. И получай ежегодную плату с пайщиков, за так называемое «управление портфелем».

Ну и последний минус.

В России ПИФ не выплачивают дивиденды пайщикам. Вся прибыль «типа» реинвестируется в стоимость паев.

И вся прелесть Reit в виде постоянного дохода в виде дивидендов испаряется.

Печально.

Кто-то скажет, ну и пусть. Не такие это великие деньги за комиссии. Какие-то пара процентов.

Сравним главное — финансовый результат за несколько лет.

За период с 2013 года по 2019:

- Среднегодовая доходность: ETF +6,9%. ПИФ показал +4,9%.

- Общий рост котировок: +45% у ETF против 30% у ПИФ.

Разница в доходность в 1,5 раза!!! Всего за 6 лет!

И забьем последний гвоздь в ПИФ. Дивиденды. Иностранный ETF выплачивает их на руки акционерам. А ПИФ должен реинвестировать. За 6 лет примерно выходит еще 20% прибыли в виде дивов. И где все эти деньги? Это был риторический вопрос.

Дивидендная доходность и прочие коэффициенты

А какова дивидендная доходность ETF FXRE?

В презентации Finex вскользь упомянул, что дивидендная доходность FXRE в момент запуска — 2,5%.

А как и где смотреть текущую дивидендную доходность фонда (через месяц, год) я так и не нашел. Что делать? Я пошел к конкурентам, американским фондам с максимальным уровнем диверсификации. Не совсем корректно их сравнивать, состав немного отличается. Но сам Finex в презентации говорит, что его ETF FXRE на 99% коррелирует с широким рынков американских REIT.

Для примера я взял самый популярный ETF VNQ с капитализацией десятки млрд. и включающий в себя 170 компаний тоже из разных секторов.

Текущая дивидендная доходность VNQ — 2,4% (ссылка), что сопоставимо с ETF FXRE.

Дивидендная доходность ETF VNQ

Также полезно глянуть другие характеристики фонда-конкурента (ссылка). Finex тактично заменил значение p/e (цена/прибыль) другим показателем p/ffo (отношение цены акции REIT к реальному доходу).

Меня например очень сильно напрягло значение P/E=40. Для сравнения фонды на индекс S&P500 на текущий момент имеют P/E = 30 и этот показатель в два разы выше исторического среднего.

Коэффициент P/E показывает во сколько годовых прибылей оценивается актив. Получается в 40. Есть подозрение, что и по FXRE будет плюс-минус что-то подобное.

Коэффициенты фонда недвижимости

Кстати, средняя дивидендная доходность REIT находилась в диапазоне 4-5%. Еще в 2018 году я покупал трасты с дивидендной доходностью в 4,6%. А сейчас чуть ли не в два раза ниже (2,5%). Учитывая, что фонды REIT по законы должны направлять 90% дохода на дивиденды, какая-то не совсем радужная картинка получается. Сколько они зарабатывают на одну акцию? 3% в год?

Акции REIT — сколько можно заработать

Условно можно разделить процесс инвестиций в акции REIT на два этапа.

Во время первого “накопительного” этапа инвестор регулярно покупает REIT. Ему начисляют дивиденды (многие фонды выплачивают их раз в месяц), которые он также вкладывает в покупку REIT. Даже если сумма ежемесячных “взносов” составляет всего 5-10 000 рублей, за несколько десятилетий можно накопить значительный капитал.

Инвестор с крупными суммами (50-60 тысяч ежемесячно) может рассчитывать получать до 1000 долларов только за счет дивидендов. Это примерный расчет, исходя из средней исторической доходности. Точную сумму вам не скажет никто — она зависит от выбора конкретного фонда/фондов, срока инвестирования и текущей рыночной ситуации.

Увеличение суммы накопления происходит в геометрической прогрессии: спустя двадцать лет капитал увеличивается в четыре раза, спустя тридцать лет — в четырнадцать раз

Поэтому важно начать как можно раньше и заложить максимальный горизонт инвестирования.

Второй этап — когда вы можете жить за счет дивидендов с REIT.

Какие REITы можно купить на Санкт-Петербургской бирже: полный список

Некоторые REITы можно приобрести на СПбирже. Для этого нужно открыть счет у любого российского брокера (список брокеров с самыми выгодными тарифами здесь)

Важно: некоторые брокеры могут не предоставлять доступ к отдельным REIT из-за их низкой ликвидности. Но большинство фондов купить всё же можно без особых проблем

Представляю вам полный список доступных для покупки REIT на Санкт-Петебургской бирже (данные актуальны на ноябрь 2020 года). Вы можете нажать на тикер и перейти на страницу REITа на СПбирже.

| Тикер | Название фонда | Тип фонда | Цена |

| AIV | Apartment Investment & Management Company | Инвестиционные фонды недвижимости в области жилого строительства | 32,39 |

| AMT | American Tower Corporation | Специализированные инвестиционные фонды недвижимости | 239,80 |

| APLE | Apple Hospitality REIT, Inc. | Инвестиционные фонды недвижимости в гостинично-курортной сфере | 13,09 |

| ARE | Alexandria Real Estate Equities, Inc. | Инвестиционные фонды недвижимости в сфере коммерческих помещений | 165,02 |

| AVB | AvalonBay Communities, Inc. | Инвестиционные фонды недвижимости в области жилого строительства | 174,85 |

| BXP | Boston Properties, Inc. | Инвестиционные фонды недвижимости в сфере коммерческих помещений | 99,04 |

| CBRE | CBRE Group, Inc. | Предоставление услуг в сфере недвижимого имущества | 60,62 |

| CCI | Crown Castle International Corp. | Специализированные инвестиционные фонды недвижимости | 166,52 |

| CLDT | Chatham Lodging Trust | Инвестиционные фонды недвижимости в гостинично-курортной сфере | 11,03 |

| CORR | CorEnergy Infrastructure Trust, Inc. | Специализированные инвестиционные фонды недвижимости | 5,28 |

| DLR | Digital Realty Trust, Inc. | Специализированные инвестиционные фонды недвижимости | 142,56 |

| EQIX | Equinix, Inc. | Специализированные инвестиционные фонды недвижимости | 744,24 |

| ESS | Essex Property Trust, Inc. | Инвестиционные фонды недвижимости в области жилого строительства | 259,38 |

| EXR | Extra Space Storage Inc. | Специализированные инвестиционные фонды недвижимости | 116,81 |

| FRPH | FRP Holdings, Inc. | Операционные компании на рынке недвижимости | 43,94 |

| GNL | Global Net Lease, Inc. | Диверсифицированные инвестиционные фонды недвижимости | 17,09 |

| HHC | The Howard Hughes Corporation | Строительство недвижимого имущества | 73,00 |

| HST | Host Hotels & Resorts, Inc. | Инвестиционные фонды недвижимости в гостинично-курортной сфере | 14,36 |

| IRM | Iron Mountain Incorporated | Специализированные инвестиционные фонды недвижимости | 26,23 |

| JLL | Jones Lang LaSalle Incorporated | Предоставление услуг в сфере недвижимого имущества | 140,40 |

| KIM | Kimco Realty Corporation | Инвестиционные фонды недвижимости в области розничной торговли | 15,33 |

| KRG | Kite Realty Group Trust | Инвестиционные фонды недвижимости в области розничной торговли | 15,11 |

| MAA | Mid-America Apartment Communities, Inc. | Инвестиционные фонды недвижимости в области жилого строительства | 129,53 |

| MAC | The Macerich Company | Инвестиционные фонды недвижимости в области розничной торговли | 9,18 |

| MMI | Marcus & Millichap, Inc. | Предоставление услуг в сфере недвижимого имущества | 34,97 |

| O | Realty Income Corporation | Инвестиционные фонды недвижимости в области розничной торговли | 63,02 |

| PEAK | Healthpeak Properties, Inc. | Инвестиционные фонды недвижимости в области здравоохранения | 31,08 |

| PLD | Prologis, Inc. | Промышленные инвестиционные фонды недвижимости | 104,10 |

| PSA | Public Storage | Специализированные инвестиционные фонды недвижимости | 234,64 |

| RDFN | Redfin Corporation | Предоставление услуг в сфере недвижимого имущества | 42,59 |

| REG | Regency Centers Corporation | Инвестиционные фонды недвижимости в области розничной торговли | 49,40 |

| RYN | Rayonier Inc. | Специализированные инвестиционные фонды недвижимости | 27,74 |

| SBRA | Sabra Health Care REIT, Inc. | Инвестиционные фонды недвижимости в области здравоохранения | 17,06 |

| SLG | SL Green Realty Corp. | Инвестиционные фонды недвижимости в сфере коммерческих помещений | 59,74 |

| SPG | Simon Property Group, Inc. | Инвестиционные фонды недвижимости в области розничной торговли | 80,35 |

| SRC | Spirit Realty Capital, Inc. | Инвестиционные фонды недвижимости в области розничной торговли | 36,60 |

| UDR | UDR, Inc. | Инвестиционные фонды недвижимости в области жилого строительства | 40,09 |

| VNO | Vornado Realty Trust | Инвестиционные фонды недвижимости в сфере коммерческих помещений | 41,48 |

| VTR | Ventas, Inc. | Инвестиционные фонды недвижимости в области здравоохранения | 49,76 |

| WELL | Welltower Inc. | Инвестиционные фонды недвижимости в области здравоохранения | 66,06 |

| WY | Weyerhaeuser Company | Специализированные инвестиционные фонды недвижимости | 29,32 |

What Qualifies as a REIT?

Most REITs have a straightforward business model: The REIT leases space and collects rents on the properties, then distributes that income as dividends to shareholders. Mortgage REITs don’t own real estate, but finance real estate, instead. These REITs earn income from the interest on their investments.

To , a company must comply with certain provisions in the Internal Revenue Code (IRC). These requirements include to primarily own income-generating real estate for the long term and distribute income to shareholders. Specifically, a company must meet the following requirements to qualify as a REIT:

- Invest at least 75% of total assets in real estate, cash, or U.S. Treasuries

- Derive at least 75% of gross income from rents, interest on mortgages that finance real property, or real estate sales

- Pay a minimum of 90% of taxable income in the form of shareholder dividends each year

- Be an entity that’s taxable as a corporation

- Be managed by a board of directors or trustees

- Have at least 100 shareholders after its first year of existence

- Have no more than 50% of its shares held by five or fewer individuals

Today, it’s estimated that REITs collectively own about $3 trillion in gross assets; publicly traded equity REITs account for $2 trillion.

Crown Castle International (CCI)

CCI обладает передовым опытом в области ускорения сетевых подключений, масштабирования сетей и построения промышленных сетей, а также других решений. Компания управляет и сдает в аренду более 40 000 вышек сотовой связи, расположенных в большинстве крупных городов США. Эта инфраструктура соединяет сообщества и предприятия с услугами беспроводной связи по всей стране. С увеличением использования мобильных телефонов и потребностью в большем количестве сетей 5G органический рост компании ускоряется, поскольку операторы сотовой связи США начинают наращивать сети 5G. Компания завершила первый квартал хорошо, повысив прогноз на 2021 год. Дивиденды CCI также выше среднего рыночного показателя в 2,3%.

Средняя годовая доходность: 18,2%.

Дивидендная доходность: 2,8%

REIT фонды — что это такое

REIT (Real Estate Investment Trust) — фонды, которые владеют доходной недвижимостью в США. Они сдают ее в долгосрочную аренду и зарабатывают на этом, а часть прибыли выплачивают держателям своих акций.

Главные особенности фондов зарубежной недвижимости:

- REIT не платят налог на прибыль.

- Все сопутствующие расходы: страховки и т.п. — лежат на арендаторах.

- Эти фонды заключают только договора на 10 лет и более, ставка аренды ежегодно индексируется.

- Как минимум 75% всех своих доходов фонды должны получать от сделок с недвижимостью.

- По закону они обязаны выплачивать как минимум 90% прибыли инвесторам.

В течение последних сорока семи лет средняя доходность фондов зарубежной недвижимости превышает доходность рынка акций. Поэтому сегодня REIT — одна из наиболее комфортных стратегий инвестирования, гарантирующая постоянное наращивание капитала, даже если ваши финансовые возможности ограничены, и вы можете инвестировать только небольшие суммы.

Текущая капитализация всех REIT — примерно 2 трлн долларов. Для сравнения — капитализация рынка облигаций выше в 10 раз. При этом облигации сегодня практически не приносят дохода, что заставляет людей переводить капитал в другие инструменты, в первую очередь — в материальные активы. К ним относятся недвижимость, драгметаллы, сырье.

Смотрите видео, что такое REIT:

REIT Fraud

The Securities and Exchange Commission (SEC) recommends that investors should be wary of anyone who tries to sell REITs that aren’t registered with the SEC. It advises that «You can verify the registration of both publicly traded and non-traded REITs through the SEC’s EDGAR system. You can also use EDGAR to review a REIT’s annual and quarterly reports as well as any offering prospectus.»

It’s also a good idea to check out the broker or investment advisor who recommends the REIT. The SEC has a free search tool that allows you to look up if an investment professional is licensed and registered.

ICO

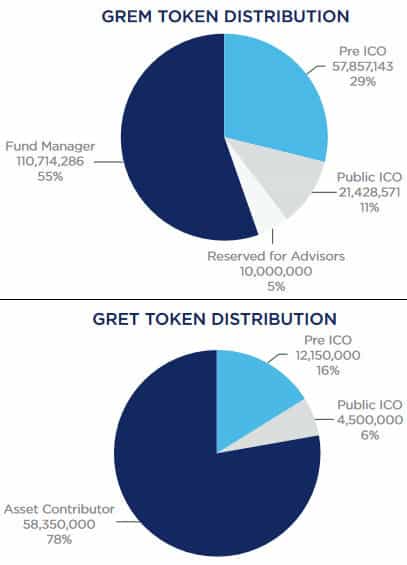

Для первичного привлечения инвестиций команда Global REIT объявила проведение ICO. В ходе публичного краудсейла покупателям будут предложены токены GREM и GRET на следующих условиях.

Таблица 1. Условия публичного ICO Global Reit

| GREM | GRET | |

| Количество токенов | 21 428 571 GREM | 4 500 000 GRET |

| Цена | $ 0,07 | $1 |

| Бонусы | Нет | Нет |

Публичный этап ICO пройдет с 1 по 30 июня 2018 года. Кроме того, до 31 мая 2018 года инвесторы могут принять участие в закрытой продаже токенов, получив скидку до 20%. Для этого достаточно зарегистрироваться на сайте Global REIT. Согласно информации на сайте проекта, минимальная сумма покупки ограничена планкой в 0,1 ETH или 0,01 BTC.

Предел эмиссии токенов GREM составит 200 миллионов. Для GRET аналогичный показатель составит 75 миллионов. На следующем изображении приведена информация о распределении токенов.

Рисунок 6. Распределение токенов GREM и GRET

Токены GRET будут использованы для финансирования первой покупки фонда — отеля в эмирате Дубай. Схема распределения GREM выглядит иначе и ориентирована на долгосрочную перспективу:

- 35% — маркетинг;

- 30% — фонд оплаты труда;

- 15% — административные расходы;

- 10% — юридические расходы;

- 5% — аудит объектов недвижимости;

- 5% — резерв.

Мнение экспертов о перспективах проекта

Global REIT заработал 4,5 из 5 баллов в рейтинге icobench.com. Оценка составлена на основе мнений 13 экспертов, что является сравнительно высоким показателем.

Рисунок 7. Оценка проекта на icobench

How REITs Work

Congress established REITs in 1960 as an amendment to the Cigar Excise Tax Extension. The provision allows investors to buy shares in commercial real estate portfolios—something that was previously available only to wealthy individuals and through large financial intermediaries.

Properties in a REIT portfolio may include apartment complexes, data centers, healthcare facilities, hotels, infrastructure—in the form of fiber cables, cell towers, and energy pipelines—office buildings, retail centers, self-storage, timberland, and warehouses.

In general, REITs specialize in a specific real estate sector. However, diversified and specialty REITs may hold different types of properties in their portfolios, such as a REIT that consists of both office and retail properties.

Many REITs are publicly traded on major securities exchanges, and investors can buy and sell them like stocks throughout the trading session. These REITs typically trade under substantial volume and are considered very liquid instruments.

1:34

Преимущества и недостатки классических инвестиционных трастов

Идея проекта Global REIT позаимствована у классических ипотечных инвестиционных трастов. Отметим, что слово «ипотечный» означает лишь то, что ценные бумаги фонда обеспечены недвижимостью. Компания может вести свою деятельность как с привлечением заемных средств, так и исключительно за счет инвестиций вкладчиков.

Ценные бумаги REIT обычно торгуются на крупных биржах. Наиболее близким и понятным аналогом подобных трастов являются российские паевые инвестфонды (ПИФы), вкладывающие деньги своих клиентов в акции. В случае с REIT средства инвестируются в крупные объекты недвижимости, приносящие рентный доход:

- офисные здания и другие коммерческие помещения;

- многоквартирные жилые дома;

- отели;

- земельные участки.

Рисунок 1. Схема работы ипотечных инвестиционных трастов (REIT)

Вложение средств в ипотечный инвестиционный траст позволяет обойти некоторые законодательные ограничения. Многие страны запрещают продажу недвижимости людям, которые являются гражданами других государств. Совершить покупку можно только через компанию, учредителем которой является кто-то из местных жителей. Ипотечный траст берет на себя работу по регистрации бизнеса в разных странах и позволяет своим вкладчикам покупать недвижимость по всему миру.

Главная проблема ипотечных трастов — высокий порог вхождения. Вложить деньги в фонд недвижимости может далеко не каждый. Для покупки ценных бумаг REIT инвестору придется обратиться к брокеру и пройти полную процедуру идентификации. Но главным ограничением становится минимальная сумма инвестиции, которая оказывается не по карману людям со средним доходом.

По мнению создателей Global REIT, запуск инвестиционной платформы на технологии блокчейн позволит упростить процесс покупки долей в трастах недвижимости.

Доходность, выгода и прочие плюсы

В чем привлекательность REITs для инвесторов?

В первую очередь это размер дивидендов.

Дивы платятся ежеквартально. Некоторые балуют своих акционеров ежемесячными выплатами.

Для сравнения. Текущий уровень средних дивидендных выплат по акциям американских компаний (входящих в индекс S&P) не превышает 2% годовых.

Учитывая высокий и постоянный дивидендный поток, практически все инвестиционные компании и пенсионные фонды имеют у себя в портфеле кусочек фондов недвижимости.

Откуда такая высокая доходность?

Reit должны следовать законодательству своей страны.

А оно обязывает:

Из основных показателей:

- Не менее 75% средств фонда должно вкладываться по назначению. То есть либо в недвижимость, либо в ипотечные бумаги.

- Прибыль от деятельности фонда должна минимум на 75% состоять от аренды или выплат по ипотечным закладным.

Второй фактор привлекательности — это рост стоимости недвижимости.

Цена подросла. Увеличилась капитализация Reits. Акции компании идут вверх. Инвесторы довольны.

Другие преимущества:

- Широкая диверсификация. Компания обычно владеет не одним-двумя домами (отелями), а широкой сеткой объектов недвижимости по стране и миру. Плюс никто не заставляет вкладываться только в один такой фонд. Можно прикупить несколько разных Reits, еще больше увеличив разнообразие. Как по отраслям, так и по странам.

- Высокая ликвидность. Как и обычные акции, покупать-продавать можно на бирже в любой момент. И главное по справедливой цене. Попробуйте провернуть этот фокус с реальной недвижимостью. Потратите несколько месяцев.

- Полностью пассивный доход. Вложил деньги и … все. Никаких отношений с арендаторами и прочей лабудой, с которой сталкиваются домовладельцы.

Третий фактор. Рост дивидендов. Плата за аренду со временем растет (хотя бы на величину инфляции). А 90% с прибыли компании на выплаты никто не отменял. Увеличение дивидендной доходности делает акции более привлекательными и порождает повышенный спрос. И снова это толкает котировки вверх.

Сколько стоит одна акция?

В пределах нескольких десятков баксов. Реже пара-тройка сотен. И вы в деле. Гордый владелец недвижимости.

REIT в России как ваш путь к финансовой свободе

Создание финансовой свободы состоит из двух этапов. Я покажу на примере REIT в России, потому что сегодня это (на мой взгляд) самая безопасная и самая комфортная стратегия. Она с большой долей вероятности со временем приведет вас к финансовой свободе.

Первый этап: накопление. Активы растут, нам платят дивиденды, мы их дальше реинвестируем. Таким образом через 20 лет вполне реально отойти от дел, вкладывая всего 10 тысяч рублей в месяц.

Покажу очень упрощенно: если человек инвестирует 60 тысяч рублей, реинвестирует проценты, через 10 лет у него будет пенсия 60 тысяч рублей в месяц. Это не точный расчет, но порядок цифр примерно такой. Капитал будет расти в геометрической прогрессии: через 20 лет он увеличится в 4 раза (по сравнению с размером вложений), через 30 лет – в 14 раз. Абсолютно любой человек, инвестирующий 5000 рублей в месяц, может достичь финансовой свободы, если будет следовать этой стратегии достаточно долго.