Все что нужно знать новичку о стакане в трейдинге

Содержание:

- Введение

- Концепция и цель

- Виды ордеров

- Настройки Индикатора

- OrderBook Settings (Настройки Стакана Ордеров)

- History Navigation (Навигация по истории)

- OrderBook Scale Options (Настройки шкалы Стакана Ордеров)

- Indicator Panel Settings (Настройки панели индикатора)

- Data to show by Default (Отображаемые данные при запуске терминала)

- Color Settings (Настройки цветовой схемы)

- Особенности

- Уровни перекупленности/перепроданности

- Использование стакана для торговли на криптобиржах

- Индикатор OrderBook

- Скальпинг стратегия по ценовому стакану

- Понятие и назначение

- Виды заявок

- Что такое биржевой стакан и его роль в Тинькофф Инвестиции

- Отличие стакана цен на форексе от биржевого стакана

- Примеры применения индикатора

- Как работают стаканы на бирже криптовалют — анализ рынка

- Анализ «стакана»

- Что представляет собой биржевой стакан

- Как пользоваться биржевым стаканом Тинькофф Инвестиции

Введение

Любая биржа чем-то похожа на обычный рынок, где покупатели встречаются с продавцами. Первые хотят купить подешевле, а вторые продать подороже. И если собрать пожелания всех участников рынка в одну таблицу, выйдет примерно такая картина:

Этих продавцов и покупателей можно условно назвать пассивными, так как они будут ждать до тех пор, пока кто-то не исполнит их заявку. Такие участники повышают ликвидность инструмента, а их заявки называются лимитными ордерами.

Когда рынок заполнен лимитными ордерами, в игру вступает вторая группа, уже активных участников рынка. Они не хотят ждать и желают купить по той цене, которая сейчас доступна на рынке.

Активные участники выкупают лимитные заявки пассивных участников по лучшей рыночной цене, поэтому их заявки называются – рыночным ордером.

Итак, что такое стакан? Биржевой стакан – это таблица с данными о лимитных ордерах на покупку и на продажу по конкретному инструменту. В каждой строке таблицы содержится информация о цене и объеме выставленных на продажу/покупку активов.

У биржевого стакана есть и другие названия: Глубина рынка (Depth of market), Level II quotes, Стакан заявок, Книга приказов (orderbook).

С помощью биржевого стакана трейдерам проще оценить ликвидность инструмента в конкретный момент времени. А используют его в основном для определения реальных уровней поддержки и сопротивления. Однако самих методов анализа книги приказов существует множество, например, очень популярен скальпинг с использованием стакана.

Концепция и цель

Биржевым стаканом называют таблицу с цифрами, отражающую спрос и предложение на данный момент на фондовом рынке.

Его можно найти в торговых терминалах. Брокерские компании включают эту удобную для торговли функциональность в свои торговые приложения.

Но называется он по-разному: глубина рынка, таблица цен, таблица заказов.

Правила создания таблицы те же, в ней заявки или указания по купле/продаже размещаются в порядке поступления. Данные меняются в течение дня, а рыночные активы меняются ежесекундно.

Обычно рядом со стаканом находится график котировок. Это не одно и то же.

Первый показывает возможные сделки, которые могут не состояться, если продавец и покупатель не встретятся. А на последнем отображается текущий статус завершенных сделок.

С помощью таблицы ордеров инвестор:

- анализирует объем торгов;

- определяет оптимальные цены покупки и продажи;

- анализирует ликвидность актива;

- принимает решение о стоимости лимитной заявки.

Чтобы купить или продать ценные бумаги на фондовом рынке, трейдер может выставить два вида заявок:

- Рыночную. Она находится между максимальной и минимальной ценами покупки и продажи. Не отображается на фондовом рынке, поскольку исполняется немедленно.

- Лимитную. Заявка учитывает стоимость продавца или покупателя. Они поручают брокеру выдать цену, отличную от рыночной стоимости. Если заявки обоих участников рынка совпадают, сделка исполняется. Если нет, то в конце торгового дня ордер ликвидируется, на следующий день вам придется размещать его заново. На бирже есть лимитные ордера, которые ждут своей очереди исполнения.

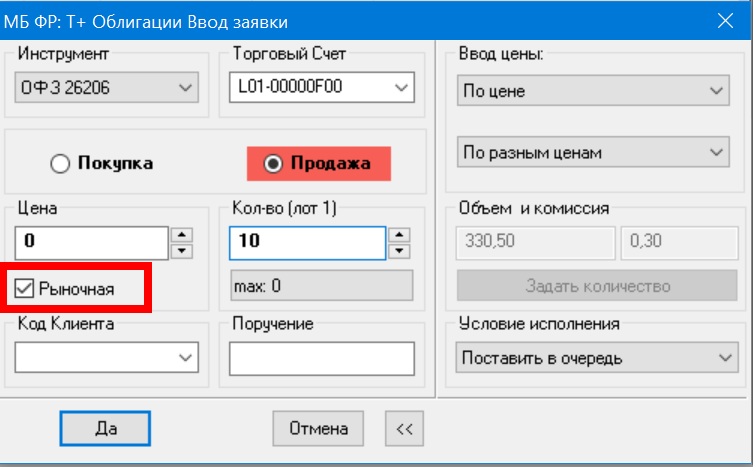

Трейдеры, не желающие тратить время на установку лимитных ордеров и их исполнение, ставят галочку в поле «по рыночной цене» в терминале и сразу же совершают сделку. Им вообще не нужно смотреть на «очередь».

Другие инвесторы, которых не устраивает рыночная цена, должны понимать, как понизить ее при покупке и повысить при продаже ценных бумаг.

Виды ордеров

В онлайн-торгах как правило используются три типа заявок:

- Рыночные. В них выбирается только объём/количество бумаг, а исполнение сделки происходит мгновенно по лучшей предлагаемой цене на момент времени.

- Лимитные. В таких ордерах выставляется желаемое количество бумаг и стоимость, не выше которой необходимо их приобрести, либо не ниже которой продать. Данная заявка является отложенной и исполняется при достижении ценой необходимого уровня.

- Условные. Это обычно лимитные заявки, для исполнения которых (помимо необходимого уровня цены) должны соблюдаться какие-либо дополнительные условия. При наступлении таких условий заявка превращается в лимитную или рыночную. Наиболее яркими примерами таких условий можно считать отмену одного ордера при выполнении другого, или же превращение ордера в лимитный при исполнении другой, связанной с ним заявки.

В стакане цен трейдер наблюдает только лимитные заявки, поскольку исполнение рыночных происходит в момент ввода и не может быть внесено в таблицу, а условные не видны до наступления момента выполнения этих условий.

Рыночная заявка в терминале Quik

Заявка «айсберг»

Особняком стоит такое явление, как айсберг-заявка. Их соотношение с простыми заявками невелико, однако появление такого ордера в стакане цен способно ощутимо повлиять на ее поведение. Нужна такая заявка в том случае, если необходимо купить или продать большое количество актива, при этом не повлияв на настроение рынка резким появлением заявки огромного объёма. Такие ордера исполняются по частям, пока не будет полностью выбран весь её объём.

Особенность айсберг-заявок в том, что они могут долго и упорно выстраивать линию сопротивления, быстро поглощая все встречные заявки, дошедшие до определённого уровня, или же постепенно двигать цену, при этом оставаясь невидимыми. По правилам Московской биржи объем невидимой части к видимой не должен превышать отношение 100:1.

Хотя в теории такие ордера предполагаются незаметными, опытные трейдеры могут обнаружить их наличие в биржевом стакане по постоянно появляющимся заявкам равного объёма – как только полностью исполняется одна, тут же возникает точно такая же. Если такой ордер сформировал устойчивую линию сопротивления, то после того, как будет полностью выбран его объём, может случиться резкий прорыв этой линии.

Помимо того, что стакан цен является основным элементом для управления торгами и введения заявок, он также может выступать в качестве источника торговых сигналов для скальперов на очень коротком временном интервале. Однако для инвестора все значительно проще. Покупая актив на долгосрок, ему достаточно сделать покупку на спокойном рынке, когда спред в ценовом стакане не превышает своих обычных ежедневных значений.

Настройки Индикатора

OrderBook Settings (Настройки Стакана Ордеров)

OrderBook Depth. Количество горизонтальных столбцов гистограммы. Чем больше значение, тем большим по высоте будет стакан ордеров.

Layout. Доступно 4 варианта отображения:

- Классический односторонний;

- Классический двусторонний;

- Упрощенный односторонний;

- Упрощенный двусторонний.

Offset from the Right Side, Dist. between OrderBooks. Оба параметра отвечают за позицию гистограмм на графике.

History Navigation. Включить/отключить возможность просмотра истории слепков.

Show Navigation Buttons when Minimized. Будет ли отображена панель перемотки в свернутом состоянии основной панели.

Fast Rewing Speed (in snapshots). Шаг быстрой перемотки. Значение вводится на свое усмотрение, измеряется в барах.

OrderBook Scale Options (Настройки шкалы Стакана Ордеров)

Show Scale on Chart. Включает/выключает вертикальную полосу-шкалу поверх гистограммы.

Orders/Positions – value width/value size. Эти настройки определяют на каком расстоянии от середины стакана будут проведены вертикальные линии шкалы.

Indicator Panel Settings (Настройки панели индикатора)

Indicator Panel Settings:

- Indicator Panel Position – в каком углу графика расположить панель индикатора.

- Vertical, Horizontal Offset – отступ в пикселях от выбранного угла.

- Panel Initial Size – по умолчанию развернуть/свернуть панель при запуске терминала.

Data to show by Default (Отображаемые данные при запуске терминала)

Left Side/Right Side – Default Data. Тип данных по умолчанию для упрощенного отображения.

Left Side/Right Side – Default Filter. Показывать все данные или чистое значение по умолчанию.

Add All/Net Filters. Включить/Выключить режим чистого значения.

Color Settings (Настройки цветовой схемы)

Color Scheme. По умолчанию индикатор автоматически определяет цветовую схему в зависимости от фона графика. При необходимости, выберите из списка желаемую цветовую схему.

Особенности

Изменение курса зависит от потребности в активе и от предложений, а эти два фактора зависят от действий участников биржи. В любом случае книга приказов содержит заявки как на покупку, так и на продажу. К особенностям инструмента можно отнести:

- Отображение ордеров только с установленной стоимостью.

- Отсутствие стоп-заявок на завершение или открытие позиций, приобретение актива на заемные средства либо продажу без покрытия.

- В ряде бирж каждый ордер имеет несколько продавцов и покупателей, поэтому в стакане отображается только стоимость и количество активов, но не число участников.

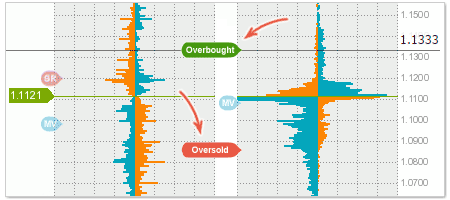

Уровни перекупленности/перепроданности

Отметки выставляются на уровнях, где количество прибыльных продавцов (для Oversold) или прибыльных покупателей (для Overbought) превышает 80%.

Так как на этих уровнях количество прибыльных покупателей/продавцов зашкаливает, это сигнал о предстоящем разворотном движении.

Как анализировать:

- Если цена приблизилась к уровню перекупленности (OB), следует продавать.

- Ecли цена приблизилась к уровню перепроданности (OS), следует покупать.

Так как это сигнал на разворот, его удобно использовать в паре с , выставляя тейк профит на этот уровень.

На новостях эти уровни следует использовать с осторожностью. Кроме того, цена не обязана фактически дотронуться до этого уровня, поэтому анализируйте осознанно

Кроме того, цена не обязана фактически дотронуться до этого уровня, поэтому анализируйте осознанно.

Использование стакана для торговли на криптобиржах

В криптовалютной сфере сформировался способ торговли, который основан на сигналах со стакана на бирже. Речь идет о скальпинге, преимущественно на бирже Binance или любой другой площадке с минимальной комиссией. Такая торговля по стакану криптовалютой работает только на минутных таймфреймах (от 1 до 15).

Схема работает только на высоковолатильных парах. Алгоритм действий:

- Выбор пары (из ТОП-5 по показателю объема);

- Оценка диаграммы глубины (на которой указываются ордера на продажу и покупку);

- Принятие решений, в зависимости от текущей ситуации и открытие короткой позиции.

Ордер выставляется в зависимости от движения курса на диаграмме, уровней поддержки и сопротивления (показаны в виде резких подъемов или снижений курса).

Пример диаграммы глубины на пятиминутном таймфрейме

Например, если диаграмма продаж (красная) ниже, то есть более пологая и без резких «обрывов», оптимальной будет сделка на покупку с последующей перепродажей (и наоборот).

Индикатор OrderBook

Индикатор OrderBook (Стакан Ордеров, Книга Заявок) – отображает открытые сделки и отложенные ордера розничных трейдеров в виде двусторонней гистограммы. Используется для комплексного анализа рыночных настроений по конкретному инструменту.

OrderBook состоит из двух частей:

- Левый стакан – отображает все отложенные ордера, включая Тейк Профит и Стоп Лосс.

- Правый стакан – отображает сделки участников рынка, которые на данный момент остаются открытыми.

Далее, стаканы делятся на четвертинки, каждая из которых отображает конкретный тип ордера, например Sell Limit, Buy Stop, Profit Sellers или Loss Buyers и т.д.

Анализируя эту информацию и прибегая к различным паттернам поведения рыночной толпы, вы можете принимать полноценные торговые решения.

Скальпинг стратегия по ценовому стакану

Суть этой стратегии заключается в том, чтобы отслеживать появление в стакане крупных ордеров на приобретение или продажу финансового актива, реализация которых становится причиной импульсного движения стоимости. В такие моменты инвесторы и открывают торговые позиции. Правило работает также в обратную сторону, когда стоимость начинает подъедать первую поддержку, это свидетельствует о том, что импульс начинает затихать.

Скальпинг по стакану – весьма эффективный подход к биржевой торговле, который характеризуется отсутствием значительного эмоционального переживания. В связи с этим, чтобы упростить размещение своего ордера, инвесторы активно используют специализированный софт, который также зачастую называют приводом для скальпинга.

Автоматизация процесса выставления ордеров, а также поиска оптимальных точек для открытия сделки позволит улучшить результативность. Настройки программного обеспечения всегда можно поменять согласно правилам, используемой стратегии.

Кроме того, многие эксперты рекомендуют использовать графики поводыри, такие инструменты характеризуются внушительной корреляцией, используемого финансового актива. Также поводыри отличаются движением на опережение, которое становится дополнительным сигналом и позволяет вкладчику не пропускать импульс на финансовом активе.

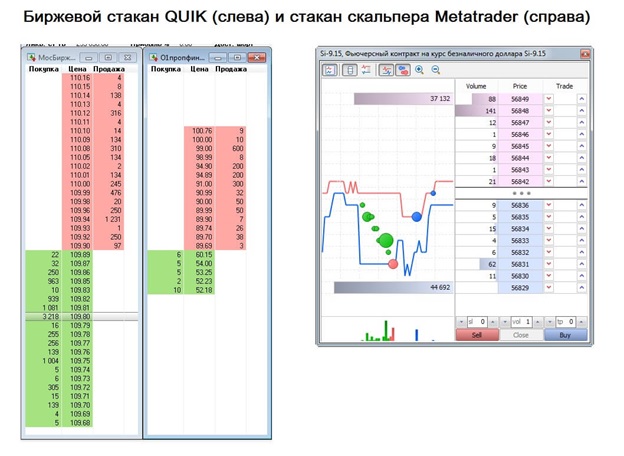

Как правило, применяется сразу пару сопутствующих инструментов, поскольку схожее движение с большой долей вероятности свидетельствует о начале движения на используемом активе. Рабочее окно подобного софта выглядит следующим образом:

Как вы можете заметить, чтобы добиться результата, необходимо оперативно проводить анализ информации от нескольких поводырей, также следует мгновенно принимать важнейшие решения. Разумеется, что с психологической нагрузкой справится далеко не каждый, поэтому скальпингом и занимаются единицы.

Также есть смысл сказать о том, что многие скальперы отказывают от ручной работы, доверяя полностью автоматизированным роботам. Если софт действительно стоящий, то инвестор будет зарабатывать, затрачивая минимум свободного времени.

Понятие и назначение

Найти его можно в торговых терминалах. Почти все брокеры включили этот удобный для торговли функционал в свои приложения для торговли. Но называют его по-разному: стакан или таблица цен, котировок, таблица ордеров, глубина рынка. А у брокера ВТБ это “очередь”.

Внешний вид стакана тоже отличается. Например, в ВТБ он выглядит так:

У брокера Тинькофф вид другой:

Но принципы формирования таблицы одинаковые. В ней располагаются заявки или ордера на покупку и продажу активов в порядке поступления. Цифры в течение дня меняются, по ликвидным активам движение идет каждую секунду.

Часто рядом с биржевым стаканом располагается график котировок. Это не одно и то же. В таблице показаны потенциальные сделки, которые могут и не совершиться, если не произойдет встречи продавца и покупателя. А на графике – текущая ситуация по завершенным сделкам.

Разберем, что можно использовать человеку, который совершает 1-2 сделки в месяц, инвестирует регулярно и рассчитывает это делать долгие годы.

Инвестор использует таблицу ордеров для:

- анализа объемов торгов;

- определения лучших цен спроса и предложения;

- анализа ликвидности актива;

- принятия решения о цене лимитной заявки.

Для покупки или продажи ценных бумаг на бирже инвестор выбирает, какую заявку выставить:

- Рыночная – находится в промежутке между максимальной ценой покупки и минимальной ценой продажи. Она не отражается в биржевом стакане, потому что исполняется мгновенно.

- Лимитная – заявка по стоимости продавца или покупателя. Они дают поручение своему брокеру выставить цену, которая отличается от рыночной. Если ордера продавца и покупателя встретились друг с другом, то сделка совершается. Если нет, то в конце торгового дня поручение ликвидируется. На следующий день надо подавать его заново. В биржевом стакане находятся именно лимитные заявки, которые ждут своей очереди исполнения.

Инвесторы, которые не хотят тратить время на выставление лимитных поручений и отслеживание, ставят “галочку” в окошке “по рыночной цене” в своем торговом терминале и мгновенно совершают сделку. Им вообще можно не заглядывать в “очередь”.

Остальные инвесторы, кого не устраивает рыночная стоимость, должны понимать, как можно ее уменьшить в случае покупки и увеличить в случае продажи ценных бумаг.

Виды заявок

Существует три вида биржевых заявок:

- Рыночные. Данные заявки на покупку/продажу исполняются по лучшей рыночной стоимости в желаемом объеме.

- Лимитные. Такие заявки – обычные ордера, включающие требуемый актив, его цену, а также желаемый объем.

- Условные. Это все заявки, требующие соблюдения заданных рыночным участником условий, исключая лимитные.

Биржевой стакан демонстрирует только лимитные заявки. Сделки по рынку не видны, так как исполняются мгновенно по лучшим ценам. Условные приказы не отображаются ввиду того, что ожидают наступления требуемых условий, при которых они станут лимитными либо рыночными.

Заявки, которые отражает глубина рынка, также разделяются на мелкие, средние и крупные. Такое деление является условным и производится относительно среднедневных объемов торгов по инструменту на конкретной биржевой площадке. К примеру, если усредненный объем сделок по фьючерсу на индекс РТС составит 1 млн контрактов за сессию, то ордер на 2–5 тыс. контрактов можно отнести к крупным заявкам, и за ним нужно вести пристальное наблюдение.

При таком среднем объеме ежедневных заявок их можно разделить на следующие:

- Мелкие – 20–100 контрактов. Такое количество контрактов не заслуживает особого внимания трейдеров, потому что данный объем сделки не сможет оказать влияния на ценообразование инструмента.

- Средние – 400–1 000 контрактов. Такие объемы значительны, только если в узком диапазоне цен подобных им накапливается большое количество. В этом случае давление на цены происходит за счет плотности ордеров, создающих повышенный объем.

- Крупные – 4–10 000 контрактов. Такие ордера считаются важными, так как существенно влияют на колебания котировок. За такими позициями пристально наблюдают и учитывают их воздействие на рынок при планировании своих торговых действий.

Что такое биржевой стакан и его роль в Тинькофф Инвестиции

На бирже котировки изменяются ежесекундно. На них влияет много факторов, основной из которых – баланс между спросом и предложением. Анализировать объемы торгов новичку поможет именно биржевой стакан. Говоря более доступным языком – это стакан цен.

Список поданных заявок на покупку/продажу в режиме реального времени по определенному торговому активу и будет являться биржевым стаканом. Здесь собраны цены, предлагаемые участниками рынка, а сам стакан как лакмусовая бумажка – отображает настроение фондового рынка.

Обратите внимание! Биржевой стакан показывает число заявок на покупку и продажу. Именно этот показатель оказывает влияние на ценообразование

Заявки на бирже разделены на три категории – рыночные, лимитные и условные. Последние всегда требуют исполнить условия не только по лимитным заявкам. Именно лимитные видны в биржевом стакане. Они основаны на стоимости и объеме заявок.

Отличие стакана цен на форексе от биржевого стакана

Для того, что бы сравнить возможность работы по стакану на форекс и биржевому стакану, нужно понимать, как работает последний. В отличие от форекс-стакана, биржевой стакан позволяет определить спрос и предложение на рынке в данный момент времени. Рассмотрим простой пример (рис.3):

На рисунке 3 показан стакан цен, в котором одни участники продают евро, а другие покупают. Как видим, одних устраивает текущая цена и они совершают операции на покупку и продажу, а другие ожидают более выгодной цены для себя и просто наблюдают за происходящим на рынке. Ключевой информацией здесь являются объемы заявок, ведь именно они помогают участникам рынка понять, какой настрой у покупателей и продавцов.

Трейдеры практически со всех точек земного шара осуществляют торговые операции, и если даже всю эту информацию можно вовремя обработать и предоставить к ней доступ в терминале, то, как вы думаете, она должна будет выглядеть? Хороший вопрос, не так ли? Поэтому на сегодняшний день на рынке форекс ни один из существующих провайдеров ликвидности не предоставляет стакан цен в онлайн-режиме. Объемы, отображающиеся в форекс-стакане – это всего лишь информация по заявках клиентской базы конкретного брокера, с которым вы сотрудничаете, и не более того.

И все же, если трейдеру все-таки понадобится информация по объемам, то лучше всего сотрудничать с крупными брокерами, такими как Saxo Bank, например, или OANDA. У этих брокеров есть возможность в стаканах анализировать данные не только по открытым позициям, но и видеть, где и на каких уровнях расположены стоп-заявки и тейк-профиты других трейдеров. Рассмотрим пример со стаканом цен у брокера OANDA по паре EUR/USD (рис.4,5):

Как видим, на рисунках 4 и 5 стакан заявок разделен на две части. В первой части показаны все открытые приказы, во второй – все открытые позиции, причем в открытых приказах отображена информация по всем отложенным ордерам, включая стоп-лоссы и тейк-профиты. Анализируя данный стакан, трейдер может уже наперед видеть, какой настрой у покупателей и продавцов

Кроме того, по количеству отложенных заявок можно увидеть, на каких уровнях произошло скопление больших объемов, что также может послужить для трейдера очень важной информацией

Примеры применения индикатора

Основная задача индикатора – обнаружение скопления крупных лимитных заявок трейдеров, подтверждающих силу уровня сопротивления или поддержки. Учитывая динамичный характер данных, речь идет о ближайших экстремумах (максимумах или минимумах) свечей M1-H1 в пределах 10-20 пунктов.

Исторические наблюдения за стаканом DOM MT4 показывают, что выше и ниже глубины десяти полос редко появляются большие объемы.

Максимальный уровень (МУ) выступает ориентиром для стоп-лосса, размещаемого:

- Выше максимального уровня заявок Sell Limit;

- Ниже максимального уровня заявок Buy Limit.

Точное расположение ценового уровня максимумов заявок в стакане можно получить, кликнув по ним левой клавишей мыши. Отмена метки происходит таким же образом, в один клик.

Ордер на вход располагается:

- Sell Limit на ближайшем максимуме М1 при продаже;

- Buy Limit на ближайшем минимуме М1 при покупке.

Также подойдут различные индикаторы перекупленности, перепроданности и т.д., важно понимать, что стакан дает именно уровень стопа – размер потерь зависит от точки входа трейдера. В теории она может быть и по текущей цене

Резон такой тактики состоит в том, что спекулянты не будут повышать или опускать курс валютной пары до уровня скопления большого количества заявок. Пройти выше или ниже обозначенных в стакане максимумов смогут только крупные игроки, готовые «раскупить» установленные лимитники.

Высокие реальные объемы заявок – гарантия «защиты» выставленных стопов. Их исчезновение или распродажа – сигнал для преждевременного закрытия текущей позиции. Пока в стакане уровень держит высокий объем, спекулянты перед ним ставят ордера по рыночной цене, чтобы заработать несколько , совершив множество высокочастотных сделок (HFT).

Ниже и выше стакана цифрами показано суммарное количество лимитных ордеров Продавцов и Покупателей. Сопоставление этих значений дает трейдеру понимание текущего настроения рынка:

Флэт – позиции Buy/Sell Limit примерно равны, идеальный сигнал для пипсовки в обе стороны от максимумов стакана;

- Подтверждение тренда – снижение Sell Limit на падении валютной пары, уменьшение количества Buy Limit при росте валютного курса. В этом случае не рекомендуется выставлять контртрендовые ордера;

- Разворот – при падающем тренде увеличивается количество отложенных Sell Limit или наблюдается резкий рост общего числа Buy Limit на подъеме курса. Это идеальный момент для контртрендовой сделки;

Пробой – ситуация, когда близко расположенный к текущей цене уровень максимального объема резко исчезает, это сигнал «открытого пути». С большой долей вероятности курс пойдет в сторону отмененных (исчезнувших) ордеров.

Наша цель – увидеть накопление лимитных ордеров на сильных уровнях, прежде всего, на достаточно свежих max/min баров М1-М15 с запасом в 10-30 пп.

Предполагается, что за границами 10-20 уровней редко появляются крупные объемы, представляющие угрозу для скальпера. Именно эти уровни определяет зону оптимального StopLoss:

- выше max-ма для ордеров SellLimit;

- ниже min-ма для BuyLimit.

Отложенник на вход ставим:

- SellLimit на свежем локальном max М1 для продажи;

- BuyLimit на локальном min М1 для покупки.

Примерно так:

Логика в том, что спекулянты не пропустят цену выше/ниже уровня, на котором скопились большие объемы заявок. За эти зоны смогут пройти только очень крупные игроки, готовые перекрыть («выкупить») эти объемы. Крупные объемы отложенного интереса – хорошая защита ваших StopLoss, а вот их «исчезновение» − сигнал опасности, риск преждевременного закрытия.

Совокупный объем лимит-ордеров продавцов/покупателей виден за границами стакана, результат их сравнения показывает текущий приоритет движения рынка. Если объемы примерно равны – на рынке флет. Подтверждением тренда будет снижение объема SellLimit на нисходящем движении, аналогично − уменьшение объемов BuyLimit на движении вверх. Перед разворотом должен расти объем SellLimit на медвежьем тренде, или наблюдаться рост BuyLimit на бычьем. Если ближайший «нагруженный» объемами уровень резко исчезает, то вероятен скорый пробой в соответствующем направлении.

Как работают стаканы на бирже криптовалют — анализ рынка

Приказы бывают двух видов:

Приказы бывают двух видов:

- Пассивные. Они статически располагаются в котировках, максимально приближенных по параметру. Иными словами, они не перемещаются и как бы удерживают определенный ценовой диапазон. В таких ордерах отсутствует агрессия. Пассивные приказы отражаются в «ведре» в периоды, когда курс актива подходит к одной из ограничивающих линий (сверху или снизу). Итогом движения является пробитие ограничения или отскок (изменение направления, смена текущей тенденции).

- Агрессивные. К этой категории относятся ордера, которые проводятся мгновенно и без ожидания изменения цены. Благодаря таким приказам, происходит движение рынка. Чем больше заявка (в ситуации с покупкой) или чем она меньше (при продаже), тем выше вероятность изменения курсовой цены.

- Уровень поддержки (нижняя граница) — линия, формируемая приказами на покупку в стакане ордеров. В случае снижения курсовой цены, то есть исполнения крупных приказов на реализацию актива, и после падения курса до стоимости покупки ордера последний исполняется (в полном объеме или частично). Активность процесса зависит от числа предложений виртуальной монеты на биржевой площадке. При этом участник рынка замечает рост криптовалюты. В случае достижения нового пика продавцы избавляются от виртуальной монеты, и стоимость цифровой монеты снижается до крупного приказа ask. Ситуация продолжается до тех пор, пока заявки больших размеров не «истощаются». В результате цена пробивает линию основания, и стоимость снижается до очередного ордера.

- Уровень сопротивления (верхняя граница). Здесь работает противоположный принцип. Пока стоимость актива увеличивается, приказ ask находится выше ордера bid. Как только курс достигает стоимости большой заявки, цена снижается. Верхняя линия преодолевается в ситуации, если приказ на ask больше аналогичного запроса на bid.

Биржи для работы

Страницы популярных бирж для торговли криптовалютой

Страницы популярных бирж для торговли криптовалютой

- Bitfinex.com — одна из первых биржевых площадок, появившихся в глобальной сети и торгующая виртуальными монетами. Сайт появился в июле 2012 года, имеет удобный интерфейс и русскую локализацию. Площадка отличается удобством работы, наличием наглядного биржевого стакана, большим выбором валютных пар. Здесь проводятся обеспеченные и необеспеченные сделки (с заемными средствами). Для работы требуется пройти регистрацию и верификацию на площадке.

- Bitstamp.net — крупная биржа, созданная в 2011 году, и имеющая несколько офисов в Великобритании, Люксембурге и США. Это первая биржевая площадка, получившая все необходимые лицензии для ведения деятельности в пределах действующего законодательства. В 2015 году на сервис была совершена атака хакеров, после чего команда проекта уделяет много внимания безопасности. Сегодня на сайте работает двухфакторная аутентификация, гарантирующая сохранность средств пользователей. Для торгов применяется площадка МетаТрейдер 4. Для начала работы требуется регистрация, после чего можно оставлять заявки и контролировать информацию в стакане котировок.

- Exmo.com — одна из наиболее удобных и популярных биржевых площадок, переведенная на многие языки. Ее преимущества — наличие русского интерфейса, возможность создать криптовалютный кошелек, доступность обмена и торгов с применением многих валютных пар. Для начала работы достаточно перейти в раздел «Торги» и выбрать интересующую пару. С правой стороны приводится график движения цены, а ниже активные ордера на покупку и продажу. В них указывается стоимость, объем покупаемой криптовалюты и цена установленного числа монет в долларах. Информация в стакане регулярно обновляется. Правее находится история торгов.

Видео о том, как читать стакан криптовалют:

Анализ «стакана»

Во (избежание торговли на финансовом рынке разработаны системы, в которых используется этот инструмент. «Биржевой лампадочка» и его анализ позволяют трейдерам при помощи специальных методик прогнозировать изменения котировок и высматривать перспективные точки для входа в рынок.

Все заявки распределяются по объемам контрактов:

- Выставленные лимитные ордера через крупных игроков имеют значение свыше 5 тыс. контрактов. Это очень значимые заявки, и их делать нечего анализировать в первую очередь. Именно они изменяют направление рынка, создают импульсы и тренды и осуществляют получи нем крупные движения котировок. Профессионалы советуют новичкам в это время не вести торговлю, так как малейшая ошибка может уничтожить депозит неопытного игрока, в результате которой дьявол получит «Маржин-колл».

- Заявки до 500 контрактов выставляют средние участники рынка. К ним в свою очередь необходимо присматриваться, так как они, пусть и в меньшей степени, но влияют получи рыночные изменения.

- Мелкими заявками считаются показатели до 50 контрактов. Такие позиции абсолютно не отражаются на каких-либо изменениях котировок и считаются несущественными или нейтральными заявками.

Маловыгодный менее существенную роль играет взаимосвязь между «пассивными» и «агрессивными» видами заявок, которую равно как необходимо учитывать и внимательно изучать во время анализа рынка. Первый вариант позиций определяет в графике уровни поддержки/сопротивления. «Агрессивные» заявки выставляют крупные участники рынка, с через которых на нем происходят движения и создаются тренды.

Перед открытием каждой позиции желательно внимательно изучить все изменения показателей «биржевого стакана», оценить рыночную ситуацию и проверить ее с использованием аналитических и статистических данных.

Что представляет собой биржевой стакан

Стакан в биржевой торговле отображает только лимитные заявки с установленной ценой, но исполнение которых не гарантировано. Где смотреть биржевой стакан? Стакан можно увидеть в терминале КВИК, или в приложении брокера.

Биржевой стакан цен — это список всех самых актуальных цен, которые расположены по убыванию, от самой высокой к самой низкой.

Стакан разделен на две части:

- красные цены — это цены продавцов, она всегда расположены выше, поскольку продать все стараются дороже. Такая цена называется аск — спрос;

- зеленые цены — блок заявок на покупку, биды — от английском слова предложение.

Рыночная цена, которая показывается когда вы смотрите на карту эмитента, это самая низкая цена продажи.

Как пользоваться биржевым стаканом Тинькофф Инвестиции

Стакан состоит из нескольких составляющих – внутреннего стакана Тинькофф, Московской биржи, стакана Санкт-Петнербургской биржи и стакана американской биржи NY. У стакана свои алгоритмы, по которым он работает, и у него есть особенности:

- Покупка и продажа бумаг возможна внутри стакана Тинькофф. При наличии двух желающих на сделку, не обязательно выставлять заявки на биржу.

- У стакана Тинькофф есть определенный порядок выставления ордеров – начиная с внутреннего стакана, через две российские биржи с выходом на NY.

- Сделки происходят по реальным ценам, которые могут отличаться от стоимости в стакане, в зависимости от времени транзакций, когда стаканы объединяются.

По сути, биржевой стакан – это кардиограмма биржевого сердца. За счет этого можно увидеть формирование кривой цен на ценные бумаги онлайн. Востребованность зависит от предпринимаемых участниками действий. Как это работает:

- Выберите бумагу, укажите цену ее продажи. Ограничение на выставляемую цену вы можете посмотреть на карточке бумаги, если перейдете на вкладку «Стакан».

- В верхней части справа отображены продавцы, или заявки на продажу – «Ask». Они обозначены красным цветом. Здесь видно стоимость и число выставляемых к продаже акций.

- В нижней части находятся покупатели, или заявки на покупку, которые обозначены «Bid». Для наглядности они отображаются зеленым цветом.

- При работе со стаканом используются лимитные заявка, которые можно оставлять только на полные лоты, их сумма кратна 1000.

- Граница покупки/продажи находится посередине. Нажмите на 1 мм и более влево от центра – та4к вы создадите заявку на покупку. Если сделать то же самое, но с уходом от центра вправо – создается заявка на продажу.

- Между заявками происходит разница в стоимости «Spread», при равности показателя нулю, происходит сделка, формирующая рыночную стоимость.

- Длительность созданной заявки – в сего 1 день, в момент закрытия биржи цены аннулируются, поэтому на следующий день нужно оставить новую.

Проверяя стакан можно делать лимитные заявки, указывая конкретную цену на сделку, и играть ценой сопоставляя ее с рыночной. Именно стакан позволяет наглядно увидеть пропорции и количество заявок от продавцов и покупателей.