Шорт и лонг на бирже: истории трейдеров

Содержание:

- Что такое шортинг?

- Шорт и лонг на рынке Форекс

- Как шортить на бирже — примеры

- Буратино был тупой

- Одновременное открытие позиций лонг и шорт

- Как играть на понижение на бирже?

- Определения понятий

- Этапы «шорта» на бирже

- Чем отличаются лонг и шорт на рынке акций

- Суть шортовой и лонговой торговли

- Зачем знать долгосрочному инвестору о коротком сжатии на рынке акций

- Как все работает технически?

- Примеры шорта и лонга

- Особенности шортовой и лонговой торговли

- Определение

- Чем лонг лучше шорта?

- Заключение

Что такое шортинг?

На бирже применяются такие понятия, как длинная и короткая позиции. Они обозначаются соответственно long («длинный») и short («короткий»).

Торговля на длинных позициях представляет собой покупку актива в период, когда его цена падает, и его продажу по более высокой стоимости.

В классическом понимании фондовый рынок постоянно растет. Падение наблюдается в периоды коррекции цен. Но подобные ситуации иногда носят затяжной характер. Например, они возникают в период экономических кризисов. Именно в таких ситуациях принято открывать короткие позиции.

Шортить — это игра на понижение стоимости активов компании. Суть механизма выглядит следующим образом:

- трейдер, понимая, что стоимость актива в скором времени упадет, берет в долг определенное количество ценных бумаг у брокера.

- Когда он видит что цена начинает падать, он ждёт когда цена снизиться до конкретной отметки, скажем его торговая стратегия рассчитана на падение в 4%.

- Как только цена лота достигает необходимого минимума трейдер продаёт свой актив и получает разницу между начальной и конечной ценой.

Иначе говоря, шортить представляет собой действие, обратное тому, что выполняют трейдеры при игре на длинных позициях: продать дороже, чтобы купить дешевле.

Пример торговли на короткой позиции

Допустим вы купили знаете что в ближайшем времени акции apple резко упадут в цене. Вы пишите брокеру что хотели бы взять 100 акций apple по 200 рублей за акцию.

Брокер соглашается на сделку с условием, что он возьмет дополнительную комиссию за то что вы пользуетесь его акциями.

Далее цена акций падает с 200 до 190 и вы решаете не искушать судьбу и закрываете свою позицию. Если вы закрыли короткую позицию в тот же день то вероятно дополнительная брокерская комиссия будет отсутствовать.

- 100*200=20000 (Стоимость акций)

- 100*190=19000 (Стоимость акций после падения курса)

- 20000-19000=1000 рублей (Наша условная прибыль)

В итоге у нас образовалась тысяча рублей которая появилась буквально из воздуха.

Шорт и лонг на рынке Форекс

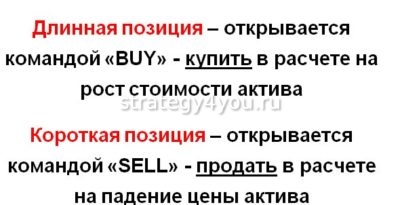

Термины Short и Long чаще всего используются на фондовых рынках. На Форексе финансовые операции обычно обозначаются:

- покупка «Buy»,

- продажа «Sell».

Обозначение длинных позиций «лонг» и коротких «шорт» встречаются на специальных площадках для общения биржевиков. Трейдинг на рынке Форекс подразумевает два действия: продажа валютной пары или её покупка.

Среди биржевых торговцев реализация финансового инструмента называется короткой позицией (Short), а покупка валютной пары носит название длинная позиция (Long). При этом эти понятия не имеют никакого отношения к длительности удержания позиции открытой. Ордера на покупку или продажу могут быть открыты несколько минут или несколько недель.

Как шортить на бирже — примеры

Сайты популярных бирж для шорт торговли

Сайты популярных бирж для шорт торговли

- Bitfinex.com — крупная платформа, обладающая высокой функциональностью и входящая в ТОП-5 биржевых площадок (по объему торгов). К особенностям стоит отнести большое число участников, возможность торговли с плечом в 3,3 крат, а также доступность многих криптовалют (Эфириум, Биткоин, Монеро, Даш и прочих). Плюсы — легкость регистрации, наличие русскоязычного интерфейса и высокий уровень безопасности.

- Bitmex.com — не менее популярная площадка, зарекомендовавшая себя с лучшей стороны и позволяющая торговать виртуальными монетами. Сервис предлагает покупку и продажу контрактов на альткоины, допускает работу с высоким кредитным плечом (до 1 к 100). На бирже работает автоматический делевереджинг. Это означает, что доходные позиции могут снижаться, если удаленный приказ не может быть выполнен. Перед началом работы нужно разобраться, что значит шортить на бирже криптовалют и почитать раздел вопросов и ответов на официальном сайте. За ввод и вывод средств комиссии не взимаются, а вот за каждую сделку придется заплатить (подробная информация здесь — bitmex.com/app/fees).

- Ledgerx.com — современная платформа для трейдинга и клиринга, находящаяся под контролем регуляторов США. Сервис предлагает клиентам неплохие условиями, что делает площадку привлекательной для инвесторов. Недостатком является отсутствие русскоязычного интерфейса и обучающей информации. Кроме того, для регистрации на этом сервисе частные лица должны передать ряд документов — форму IRS (W8 или W9) и копии документов.

- Изучаем комиссии, условия ввода и вывода, размер кредитного плеча и правила работы.

- Делаем кошелек для криптовалют (для монет, которые будут торговаться на бирже). Для удобства лучше отдавать предпочтение онлайн-бумажникам. В дальнейшем после накопления крупной суммы лучше переводить средства в десктопные или бумажные криптокошельки.

- Регистрируемся на биржевой площадке и пополняем депозит. Только после этого трейдер получает доступ к маржинальным торгам и шорту.

- Входим под своими данными и выбираем раздел маржинальной торговли.

- Берем необходимый объем криптовалюты в долг. Система предоставляет актив самостоятельно, но можно выбрать один из предложенных вариантов (условия различаются). Главное — наличие достаточного объема средств для открытия позиции. На обычных биржах биржевые инструменты занимаются у брокеров, а здесь в роли кредиторов выступают другие участники системы. Ставки по займам небольшие.

- Продаем актив, для чего выбираем тип ордера, устанавливаем цену и жмем на соответствующую кнопку.

- Ожидаем изменения цены в нужную сторону и покупаем криптовалюту.

- Возвращаем долг и получаем разницу на счет.

Видео, как шортить криптовалюту:

Как торговать шорт и лонг на Bitfinex:

Как шортить криптовалюту на OKEX.COM:

Буратино был тупой

“Приключения Буратино”, Союзмультфильм, 1959

“Приключения Буратино”, Союзмультфильм, 1959

Все мы в детстве читали книжку про Буратино, но едва ли в столь нежном возрасте понимали, что в образе длинноносого вкладчика «красный граф» Алексей Толстой с коммунистическим задором высмеял именно быков — сторонников сделок лонг.

Помните, наш деревянный трейдер по совету пронырливых мошенников зарыл свои червонцы на Поле Чудес и наивно ждал, когда из них вырастет целое дерево с деньгами? Увы, бычья стратегия Буратино провалилась: недобросовестные брокеры Алиса и Базилио быстро обвели неопытного вкладчика вокруг пальца…

Но это, конечно, не значит, что быки — всегда такие лузеры. Смысл существования бирж во всех странах с рыночной экономикой — это именно тандем, сочетание позиций лонг и шорт, на знании которых может хорошо заработать каждый, кто пришел на рынок ценных бумаг. От Сороса до Васи Пупкина. С поправкой на разницу в масштабе.

Олег Богданов, ведущий аналитик QBF:

Как известно, на рынке есть быки и медведи. Любой может добровольно записаться в тот или иной лагерь и потом, выбрав различные инструменты, отработать свой бычий или медвежий взгляд на рынок. Для игры на понижение выбирают или так называемые короткие позиции (шорты), или производные финансовые инструменты (фьючерсы, опционы, форварды). Для работы на рынке фьючерсов и опционов необходимы знания о работе финансового рынка. Для повышения своей финансовой грамотности можно прочесть профильные книги или прослушать курсы. Я бы всё же советовал обратиться к грамотному финансовому советнику, описав ему все свои инвестиционные пожелания и опасения. Так будет разумнее с точки зрения сохранности капитала.

Не хотим терять вас, давайте дружить! Подпишитесь на наш Telegram-канал, тут финансовые лайфхаки каждый день!

Одновременное открытие позиций лонг и шорт

Опытные игроки иногда хеджируют свои риски, открывая две противоположные (полярные) позиции. Например, лонг на акции МТС (MTSS) и шорт на Мегафон (MFON). Обратная позиция открывается не на акции в портфеле, поскольку купленные бумаги по умолчанию уже находятся в лонге, а через взятие в кредит у брокера дополнительного объема бумаг. Если для позиции и контрпозиции берется равное количество акций, такая техника на трейдерском жаргоне называется боксингом (boxing).

На противоположных позициях строилась стратегия первых хедж-фондов. Управляющие открывают длинную позицию на недооцененные акции и короткую – на переоцененные. Обычно такая сделка реализуется через производные инструменты, например, открытие шорта на индексный фьючерс или опцион. Это позволяет заранее учесть тренд на снижение, а не продавать акции, когда цена уже упала. При выборе времени открытия и размера короткой позиции применяются те же инструменты фундаментального и технического анализа, что и при обычной торговле. В современной практике хедж-фондов используются робо-эдвайзеры (роботы-советники), основанные на сложных математических алгоритмах.

Большой плюс сделки лонг-шорт в том, что кэш в ней не нужен. Минус в том, что заработать на противоположных движениях обычному трейдеру крайне трудно. Тому, кто только осваивает биржевую торговлю, делать это не рекомендуется. Но большие хедж-фонды научились на этой стратегии не только страховать риски своих клиентов, но и извлекать миллиардные прибыли.

Как играть на понижение на бирже?

Как мы разобрались с вами выше, при короткой позиции трейдер продаёт акции, которыми сам не владеет. Такую торговлю часто называют продажей без покрытия.

Некоторые инвесторы считают, что зарабатывать на этом неправильно. Ведь получается, что трейдер поддерживает падение рынка. На самом деле происходит обратная ситуация. Он покупает акции у тех, кто хочет их продать. И это положительно влияет на цену. Иначе она могла бы быстро рухнуть.

Стоит отметить, что игра на понижение несёт в себе больший риск. Ведь курс может резко поменять направление и пойти вверх. Акции падают в цене только до нуля, а вот расти могут теоретически бесконечно. Получается, что и прибыль здесь тоже ограничена. Поэтому здесь нужно анализировать рынок ещё более тщательно.

Правила игры на понижение

Больший риск при игре на понижение свойственен не всем рынкам. Например, на валютном рынке такой риск минимален.

Сегодня шортить достаточно просто. Не нужно заключать никаких дополнительных контрактов. Всё происходит автоматически. Но обязательно потребуется оформить у брокера договор на обслуживание. А после этого в большинстве случаев достаточно выбрать команду «продать», ввести количество акций и на счету появится сумма сделки. Получается, что акции уже купил другой трейдер.

Привести пример из валютного рынка (Форекса) ещё проще. У трейдера есть 100 долларов и он хочет купить евро, так как предполагает, что доллар будет дешеветь. Пусть их курс на момент сделки будет одинаковым. Трейдер покупает 100 евро, а доллар дешевеет на 10%. Это значит, что теперь за 100 евро можно купить 110 долларов.

Актуальные торговые стратегии

Можно сказать, что все шорт-стратегии относятся к спекуляциям. Ведь брокер даёт акции в долг под проценты. И чем раньше трейдер их вернёт, тем меньше заплатит процентов по кредиту. Соответственно, больше заработает от самой сделки. Шортить в течение долгого периода времени вряд ли кто-то станет.

Акции обычно выбирают самые ликвидные, чтобы их можно было быстро купить и продать. Поэтому можно выделить 3 самые популярные стратегии:

- Скальпинг. Трейдер продаёт активы и сразу ставит цену покупки. Всё происходит в считанные секунды. Такая стратегия кажется самой простой, но на самом деле подходит только профессионалам. Нужно уметь находить выгодные сделки, проводить за монитором много времени и совершать десятки, а то и сотни операций в день.

- Свинг. Трейдер надеется на дальнейшее снижение курса, поэтому удерживает акции несколько дней. Пожалуй, это самая доступная стратегия для новичков. Здесь можно использовать фундаментальный и технический анализы, которые помогают прогнозировать будущие цены. Трейдеры совершают всего несколько сделок в неделю-месяц, а времени на это отводится минимум.

- Интрадей. Похожа на скальпинг, только трейдер учитывает фундаментальный анализ. Это менее напряжённая стратегия. Обычно в течение дня проводят не больше 10-ти сделок. Тоже подходит новичкам, но и опытные трейдеры часто её используют.

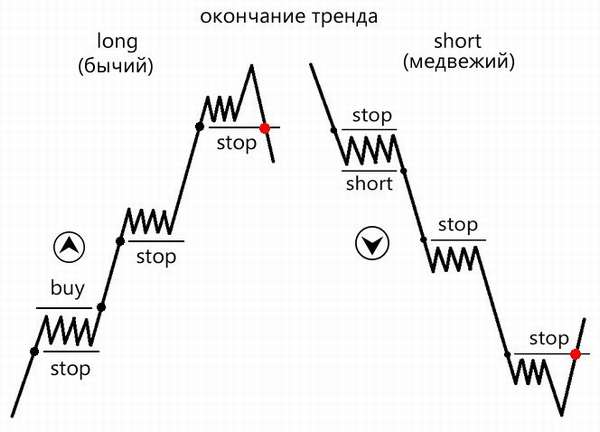

Обычно шорт применяют в тех случаях, если бумага переоценена и скоро должна подешеветь. Или когда заканчивается тренд (индикаторы показывают дивергенцию, происходит прорыв сопротивления и т.д.)

Риски

Несмотря на то, что по шорту заработать можно быстро, такая позиция достаточно рискованная. Во-первых, это практически бесконечный возможный убыток. Во-вторых, рынок исторически имеет тенденцию всегда идти вверх. Поэтому трейдеру нужно успеть совершить сделки на коротких периодах снижения. В-третьих, у трейдера, который работает с шортом, всегда присутствуют дополнительные расходы. Например, выплата процентов за кредит.

Помимо этого, если брокер увидит, что курс пошёл вверх, он может забрать акции обратно, чтобы не оказаться в минусе самому. В этом случае трейдер может понести огромные убытки (маржин колл). Чтобы такого не происходило, на счету всегда должна быть страховая сумма. Её называют гарантийным обеспечением.

Не так уж редко брокеры вообще запрещают сделки по коротким позициям.

Ещё есть такое понятие — «короткое сжатие». Это когда игроки рынка боятся потерять деньги и начинают срочно продавать акции. И это создаёт ещё больший рост цен.

Мнение эксперта

Дмитрий Дуняшев

Блогер, частный инвестор, руководитель проекта real-investment.net

В 2020 году фьючерс на нефть марки WTI опустился ниже нуля – до минус 37, что произошло впервые за всю историю рынка. Трейдеры, которые играли на понижение получили убыток в разы больше, чем размер их позиций и размер капитала. Соответственно, они остались должны брокеру.

Определения понятий

Если объяснять совсем «на пальцах», то на акциях можно зарабатывать двумя способами:

- Купить, чтобы потом подороже продать. Такие операции называют лонгом.

- Продать акции, которых у инвестора нет. Это зовется шортом, или короткой продажей.

Лонг в переводе с английского long означает «длинный», а шорт – short – «короткий». Эти два термина пришли к нам с товарного рынка.

Остановимся на определениях.

Лонг, или длинная позиция – это биржевая сделка, в ходе которой инвестор покупает актив с целью продать его подороже. Если после открытия сделки актив начинает дорожать, лонг становится прибыльным, если актив дешевеет – убыточным.

Такие операции традиционно называют игрой на повышении.

Большинство инвесторов, которые покупают ценные бумаги на долгосрок, можно назвать игроками на повышении. Поскольку они надеются, что в будущем их активы вырастут в цене.

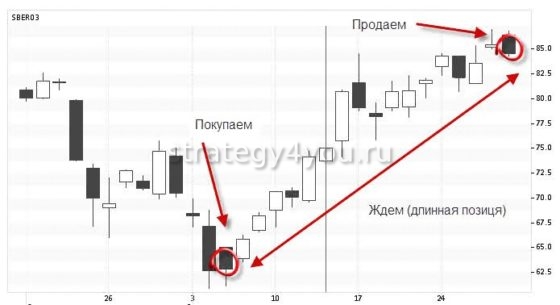

Пример лонга: акции Сбербанка в марте 2020 года упали до 174 рублей за штуку, но уже в августе подорожали до 242 рублей. По состоянию на 29 апреля 2021 года одна акция Сбербанка стоит уже 295 рублей.

Те, кто приобрели их год назад и ушли в лонг, смогли неплохо заработать.

Шорт, или короткая позиция – это сделка, целью которой является заработок на снижении стоимости актива, которым инвестор не владеет, а берет в долг у брокера.

Схема следующая: если трейдер полагает, что акции некой компании в будущем подешевеют, он берет их в долг у своего брокера, затем продает на бирже и ждет падения цены.

Когда цена начинает падать, трейдер их выкупает по более низкой цене и возвращает брокеру. Разница между ценой продажи и ценой покупки составляет прибыль трейдера.

Пример: возьмем тот же самый Сбербанк.

В августе 2020 года его акции стоили на пике 242 рубля за штуку. Допустим некий трейдер посчитал, что скоро бумаги должны упасть в цене: он берет в долг у брокера 100 акций Сбербанка и продает их на бирже за общую сумму в 24 200 рублей.

К концу октября того же года бумаги действительно падают – до 200 рублей за акцию. Трейдер выкупает их на бирже за общую сумму 20 000 рублей и возвращает эти 100 акций брокеру. Таким образом, он зарабатывает 4 200 рублей, при этом не имея собственных акций.

Заметьте, что в данном примере не учитывались комиссии и налоги.

Такая операция с шортом называется игрой на понижении.

Этапы «шорта» на бирже

1.Определите цель и точку входа

Неважно шортите вы или лонгуете, вам необходимо знать заранее какой результат вы хотите получить. Но так оно так, но на практике цена может и не дойти до цели прибыли

Для такого варианта событий у вас всегда должен быть четкий план действий. Ведь ваша задача не получить супер прибыль в каком-то одном шорте, а статистически уметь зарабатывать и в лонг и в шорт.

2. Уточните всю необходимую информацию

Если вы будете шортить акциями, уточните список акций, которые доступны у вашего брокера. А затем проведите полный анализ ценных бумаг и разработайте торговую стратегию.

Помните:брокер предоставляет акции для «шорта» под обеспечение.

3. Определитесь с рисками

До начала сделки, вам следует определиться, где именно вы будете фиксировать убыток – если вы потерпите неудачу.

Что делать с ошибкой?

Если вы совершили ошибку, и вместо короткой позиции открыли длинную — закрывайте их сразу после обнаружения. Проанализируйте свою ошибку и двигайтесь дальше.

Выводы

- Если трейдер говорит, что он «лонгует» – это означает покупку. Но, если вы слышите, что он «зашортил» – это продажа.

- Когда трейдер говорит, что «он кроет лонги сейчас» — он закрывает сделку (покупки), а «крыть шорты» — закрытие продаж.

- Для выхода из позиции трейдеры совершают противоположную сделку: когда вы продаете – это выход из покупки, а когда вы покупаете – это выход из продажи. И, для заработка, каждому человеку необходимо закрыть две сделки: длинную позицию и короткую (или наоборот).

Шорт и лонг может осуществлять совершенно любой человек. Любое физическое лицо может открыть брокерский счет торговать на Московской фондовой бирже хоть чем.

Наиболее распространена торговля акциями и фьючерсами.

Бытует мнение, что новичку не рекомендуется шортить акциями, так как короткие сделки более рискованные, чем лонги.

Правда здесь есть коварный нюанс для новичка. Совершая только лонги, он может просто напросто видеть их везде где ему кажется. Ведь шортить он боится, а денег заработать хочется очееень много!

Поэтому не бойтесь продавать и покупать на фондовой бирже. Все проще, чем вы думаете. Это всего лишь профессия. А в любой профессии всегда все сложно на стадии обучения и изучения.

Чем отличаются лонг и шорт на рынке акций

Важно! Я веду этот блог уже почти 10 лет. Все это время я регулярно публикую отчеты о результатах публичных инвестиций

Сейчас мой публичный инвестпортфель — более 5 000 000 рублей.

Я регулярно получаю много вопросов и специально для читателей я разработал Курс ленивого инвестора, в котором пошагово показал, как наладить порядок в личных финансах и эффективно инвестировать в различные активы. Рекомендую пройти, как минимум, бесплатную неделю обучения.

Если вам интересна практика и какие инвестрешения в моменте принимаю лично я, то вступайте в Клуб Ленивого инвестора.

Подробнее

Лонг (англ. Long – длинный) отражает долгосрочную стратегию торговли акциями. Как правило, он основан на фундаментальных показателях и рассчитан на позицию «купи и держи», постепенный рост курсовой стоимости и регулярное получение дивидендов. Таких игроков, зарабатывающих на растущем рынке, условно называют «быками». В периоды экономического подъема они доминируют, и такой рынок принято назвать «бычьим».

Противоположная стратегия происходит от слова «короткий» (англ. Short) и отражает спекулятивную позицию, рассчитанную на быстрое извлечение прибыли не на постепенном росте, а на стремительном падении. Все биржевые индексы в долгосрочной перспективе растут: по статистике 80% времени рынки идут вверх. Однако кризисы и падения цены отдельных акций случаются резко и неожиданно для большинства инвесторов. Движения графика вниз почти всегда короче по времени и более резкие. Чтобы не потерять, а получить прибыль на обвальном падении котировок, придумана стратегия краткосрочной покупки актива и его последующая продажа с прибылью. Игроков на понижение принято называть «медведями». В отличие от «быков», они зарабатывают на падающем рынке, что характерно для финансового кризиса либо проблем с одной отдельно взятой компанией.

Шорт требует применения кредитного плеча, ведь для того, чтобы продать что-нибудь «ненужное», это «что-то» сначала надо купить. Разница с классическим кредитом в том, что брокер дает в долг не деньги, а ценные бумаги с плечом, размер которого зависит от рисков по конкретной акции. Соответственно, шорт повышает цену ошибки при занятии неверной позиции. Кредит для открытия длинной позиции используется реже.

Важно сделать оговорку: далеко не все акции можно шортить. Это связано со значительными рисками таких операций и невозможностью быстро продать активы

Из-за рисков высокой волатильности и низкой ликвидности брокер может не позволить открыть короткую позицию по акциям второго и тем более третьего эшелонов. Эмитентов, пусть даже с большой капитализацией, но недавно прошедшие IPO, шортить тоже нельзя. По ним еще недостаточно биржевой статистики, и поведение их акций может быть непредсказуемым. К доступным для открытия коротких позиций бумагам относится лишь небольшой перечень высоколиквидных акций, в основном голубых фишек – Газпром, Сбер, Роснефть и т. п. Список так называемых залоговых активов можно найти на сайте вашего брокера.

Обычно акции, доступные для маржинальной торговли, подразделяются на российские и иностранные ценные бумаги. Последние предназначены для квалифицированных инвесторов. Внутри каждой из этих категорий есть разделение по уровням риска клиента – стандартный, повышенный и высокий (особый). У каждого брокера свои нюансы классификации, но все они подчиняются общим требованиям Центрального Банка, биржи и клиринговой организации.

Кроме оговорок по списку бумаг, брокеры вводят еще ряд ограничений, страхующих сделку от больших потерь:

- Дисконтирующие коэффициенты – доля собственных средств при открытии короткой позиции (как первоначальный взнос по ипотеке);

- Обязательные стопы в терминале трейдера;

- Уровень котировок, при достижении которых брокер принудительно закрывает короткие позиции (маржин кол).

Суть шортовой и лонговой торговли

Простую схему торговых соотношений «купить подешевле, а продать подороже» знает любой заинтересованный в фондовом рынке участник. Чтобы реализовать такую стандартную формулу, используют несколько видов контрактов и сделок. В одних используется игра на понижение, а других — повышение ставок.

Простую схему торговых соотношений «купить подешевле, а продать подороже» знает любой заинтересованный в фондовом рынке участник. Чтобы реализовать такую стандартную формулу, используют несколько видов контрактов и сделок. В одних используется игра на понижение, а других — повышение ставок.

Если изучать график любого актива в долгом периоде, можно увидеть тенденцию: повышение цены происходит медленно, скачками и ступенчато. При этом падает она быстро, иногда это занимает часы или минуты. Поэтому контракты на повышение рассчитаны на долгий срок, а на падение — короткий.

Для обозначения разных видов применяют термины шорт (short) и лонг (long), что в переводе означает, соответственно, короткий и длинный.

Опытные трейдеры знают, что такое шорты и лонги на бирже и как ими управлять. Сутью шортовых операций является приумножение прибыли за счет снижения стоимости инструментов фондовой биржи, т.е. обвал рынка используют для заработка. Целью лонговых сделок — увеличение прибыли при повышении стоимости.

Опытные трейдеры знают, что такое шорты и лонги на бирже и как ими управлять. Сутью шортовых операций является приумножение прибыли за счет снижения стоимости инструментов фондовой биржи, т.е. обвал рынка используют для заработка. Целью лонговых сделок — увеличение прибыли при повышении стоимости.

Если охарактеризовать эти термины простыми словами, то зашортить — это сначала продать, а потом выкупить, когда цена будет ниже, при этом получив доход. А лонговать — вначале купить, потом подождать, когда стоимость станет выше, и тогда уже продавать актив.

Короткие коммерческие операции, т.е. продажи без покрытия — это продажи акций, взятых в под процент. На практике трейдер берет у брокера некоторое количество ценных бумаг или других инструментов торговли, продает и дожидается падения цены. Затем выкупает нужное количество и отдает брокеру вместе с его комиссией, а остальное забирает себе как прибыль.

При проведении шортовых сделок нужно учесть курс за прошлые периоды, ликвидность самого актива и поведение рынка, наличие тренда и флета — особого времени, когда цена стоит на одном месте.

Участники рынка, которые работают в долгосрочных периодах, используют лонги. Если они полагают, что стоимость бумаг будет повышаться, то закупают их с последующей продажей по более высокой цене. Трейдеры лонгуют на собственные деньги, приобретая актив и затем продавая, оставляя себе прибыль в виде разницы.

Участники рынка, которые работают в долгосрочных периодах, используют лонги. Если они полагают, что стоимость бумаг будет повышаться, то закупают их с последующей продажей по более высокой цене. Трейдеры лонгуют на собственные деньги, приобретая актив и затем продавая, оставляя себе прибыль в виде разницы.

Зачем знать долгосрочному инвестору о коротком сжатии на рынке акций

Самое главное, что нужно усвоить долгосрочному инвестору, – это то, что он может получить убытки, если случайно или намеренно попадет в short squeeze на бирже. Представьте, что вы держите в портфеле акции. Внезапно котировки начали падать, вы не понимаете, что происходит, поддаетесь общей панике и продаете вслед за шортистами.

Но при шорт-сквизе цена очень скоро отыграет назад и достигнет своего более справедливого уровня, а вы уже зафиксировали убытки. Поэтому понимание такого явления поможет более взвешенно подойти к вопросу продажи акций. Ведь вы выбрали ее не просто так: мониторили новости, читали экспертов, проводили фундаментальный анализ. Тогда зачем продавать ценную бумагу вслед за толпой без видимых на это причин?

Если хотите заработать на коротком сжатии:

- оцените свои возможности в правильном распознавании этого явления;

- всегда помните о риске;

- дождитесь максимальной, на ваш взгляд, цены, продайте акции и зафиксируйте прибыль;

- вновь купите, когда котировки вернутся к исходным значениям.

Если вы, наоборот, хотите купить акции в портфель, а цена растет на 5 и более процентов без видимых причин, то подождите с покупкой. Возможно, назревает короткое сжатие. Долгосрочному инвестору не стоит участвовать в играх трейдеров.

Для тех же, кто часто играет на понижение, надо внимательно следить за ситуацией на рынке, учиться распознавать признаки шорт-сквиза и выходить из коротких позиций даже с убытком для себя.

Как все работает технически?

Технические возможности брокера — одна из ключевых его особенностей. Ведь именно его задача обеспечить вас всем необходимым для бесперебойной работы.

Брокер должен быть готов предоставить вам исчерпывающую информацию о программном обеспечении. Какое программное обеспечение предоставляет брокер, для каких устройств и операционных систем, насколько оно интуитивно понятно, есть ли обучающие материалы по работе с программным обеспечением, сколько серверов использует брокер? Бывают ли сбои в работе оборудования?

Конечно, ни один брокер по доброй воле не стал бы афишировать информацию о технических неполадках, но отзывы о работе с тем или иным брокером постоянно появляются на тематических ресурсах трейдеров, в чатах и на форумах, так что найти их не составит большого труда. В век развитых технологий шило в мешке не утаишь, и сравнить отзывы о работе программного обеспечения брокеров несложно.

Сравните брокеров по всем этим параметрам и гарантируйте себе комфортные условия для торговли.

Как открыть счет и попробовать торговать на бирже, не потратив денег?

Разобраться в том, как работает личный кабинет, как устроены торги на бирже, и даже купить первые ценные бумаги можно, не рискуя своими деньгами. Для этого предусмотрен демо-счет. Это виртуальный тренажер реальной торговли. Вы так же, как и все другие инвесторы, открываете счет, получаете на него деньги и можете ими распоряжаться, не рискуя реальными сбережениями.

Примеры шорта и лонга

Шорты открываются, чтобы увеличить депозит при падении котировок. Трейдер анализирует текущий курс, и если цена торгового инструмента снижается, продаёт его по текущей стоимости, взяв в долг у брокера. После снижения цены, актив выкупается и возвращается брокеру по низкой цене. Таким образом, биржевик получает прибыль на разнице стоимости продажи и покупки.

Трейдеров, торгующих короткими сделками, называют «быками», так как их торговля ассоциируется с повышающимся трендом, и быком, который поднимает рынок и подкидывает его вверх.

Лонги открывают в надежде заработать на движении котировок вверх. Трейдеры «медведи» покупают активы по низкой цене, ждут повышения рыночной стоимости и продают, когда цена повышается. Разница между закупочной ценой и стоимостью при реализации актива является чистой прибылью биржевого торговца. Когда совершаются длинные сделки в трейдинге, биржевик рискует большим количеством ценных бумаг, и должен учитывать направления котировок на протяжении длительного времени.

Особенности шортовой и лонговой торговли

Торговые стратегии на фондовом рынке подчиняются своим законам и правилам. Для получения дохода трейдеры совершают действия по одной и той же схеме.

Она включает анализ направления котировок, удерживание ордера, вход и выход из биржи. Трейдер знакомится с финансовыми отчетами компании, считает мультипликаторы и оценивает положение. Так выявляются компании, акции которых имеют потенциал падения или роста.

Она включает анализ направления котировок, удерживание ордера, вход и выход из биржи. Трейдер знакомится с финансовыми отчетами компании, считает мультипликаторы и оценивает положение. Так выявляются компании, акции которых имеют потенциал падения или роста.

Действия совершаются продуманно, после анализа и проверки предыдущих показателей и графиков, учитывая торговую стратегию, риск депозита и психологию трейдеров.

Иногда участники биржи открывают сразу и шорт, и лонг позиции. Такими особенными вариантами сделок занимаются арбитражники — трейдеры, цель которых купить на 1 бирже дешевле, а втором месте — продать подороже. В таких случаях они получают доход на разнице котировок.

Также открытие шортовой и лонговой сделок на биржах поможет минимизировать риски, связанные с ценовыми скачками. В связи с открытием шорта трейдер также может получить на свой счет дополнительные средства. Но это лишь второстепенный фактор, связанный с целью заработать на падении активов.

При использовании шортов обязательно устанавливайте стоп-лосс, т.е. цену, при которой акции продаются автоматически, ограничивая денежные потери.

Определение

Шорт (сокращенное от английского short selling) – это продажа участником рынка акций или другого инвестиционного инструмента, которыми он не владеет, а занимает на время у брокерской компании, в ожидании понижения биржевых котировок.

Синонимы: короткая позиция, игра на понижение.

Выступает антонимом (имеет противоположное значение) термина лонг.

Но в чем смысл продажи позаимствованных у брокера акций? Это актуальный вопрос. Тем более что за такой кредит приходится платить брокерской компании установленную комиссию. Исключение составляет внутридневной трейдинг, когда короткая позиция открывается и закрывается внутри одной дневной торговой сессии.

При анализе биржевой ситуации инвестор может прийти к выводу, что стоимость рассматриваемых акций в будущем будет снижаться. Но что дает это знание? Как заработать на таком прогнозе?

Для такой ситуации придуман шорт. Трейдер берет в долг у брокера интересующие акции и продает их по текущим ценам. Такая сделка и описывается глаголом шортить. Затем котировки падают. Трейдер приобретает необходимое количество акций по более низкой цене и возвращает их брокерской компании. Разница между первоначальной продажей и последующей покупкой составляет полученную прибыль.

Другими словами, шорты дают участникам рынка возможность получать прибыль на падающем рынке.

Давайте разберем пример, чтобы окончательно разобраться с рассматриваемым понятием. Проанализируем поведение акций ПАО «Магнит» 13 сентября 2018 года.

Она составляет: (4160 – 4058) * 10 = 1020 рублей.

Мы описали идеальный шорт. Когда трейдер поймал как вершину, так и дно. То есть продал акции по самой высокой локальной цене, а откупил по самой низкой.

Чем лонг лучше шорта?

Существует точка зрения, согласно которой, нет разницы открывать короткие или длинные позиции. Главное, чтобы используемая стратегия позволяла правильно определять начало повышающей или понижающей тенденции.

К сожалению, нет торговой системы, которая бы не давала сбоев. Более того, стратегия трейдера считается заслуживающей внимания, если успешность ее прогнозов составляет 60–80%. То есть даже в самом лучшем случае 1 сделка из 5 будет открыта неудачно и котировки движутся не в ту сторону, в которую ожидал участник торгов.

Именно в таких неправильно открытых торговых позициях лонги имеют неоспоримое преимущество перед шортами.

Предположим, трейдер открыл длинную позицию и цены акций вместо роста показали падение. Однако в такой ситуации участник торгов может просто переждать просадку. В результате котировки начнут расти и у трейдера в большинстве случаев появится возможность закрыться в ноль или даже с небольшой прибылью. То есть его потери ограничатся только временем.

Конечно, это будет верно при соблюдении двух условий. Во-первых, акции покупались на собственный капитал инвестора без использования заемного ресурса брокера. Во-вторых, лонг с точки зрения технического и фундаментального анализа был открыт в правильно точке.

Теперь рассмотрим похожую ситуацию в случае с шортом. Используя возможности маржинальной торговли, трейдер продал акции, занятые у брокерской компании. Однако цены актива начали расти. Конечно, возможность переждать такое поведение котировок также существует. Но при этом трейдер каждый день будет платить своему брокеру процент за использование его ценных бумаг.

Заключение

Лонг и Шорт — это просто слэнговые названия сделок на покупку и на продажу.

Понимание этого не сделает вашу торговлю прибыльнее, но поможет быстрее вникать в ту рыночную информацию, которую вы можете найти в разных экономических обзорах.

И важно понимать, чем позиция или сделка отличается от транзакций, из которых эта сделка, она же позиция, состоит. Потому что это базовые основы работы с торговыми ордерами, без которых процесс трейдинга просто невозможен

Егор Беляев / автор статьи

Финансовый аналитик. Предпочитает работать на валютном рынке. Опыт торговли 6 лет. Эксперт сайта ForexGid.Ru.