Что такое центральный банк россии: какие функции выполняет и кому принадлежит центробанк рф

Содержание:

- Задачи и цели кредитно-финансовых учреждений

- Функции банков

- О понятии

- Функции центрального банка

- Виды банков

- Функции Центробанка

- Понятие Центрального банка

- Интернет-банк

- Национальный совет

- Функции ЦБ

- Структура Центробанка

- Надзор и контроль за коммерческими банками

- История Центробанка РФ и его особый статус

- Ключевая ставка и валютное регулирование

- Отзыв лицензий в 2016 году

Задачи и цели кредитно-финансовых учреждений

Задачи Центрального и коммерческого банков отличаются. Банк России работает по трем основным направлениям. Во-первых, он должен стараться поддерживать стабильное функционирование банковской системы, а также пытаться как можно сильнее снизить темпы падения ликвидности всей банковской системы в стране. Во-вторых, Центробанк России должен обеспечить надежность и эффективность функционирования всей платежной системы. Третьей задачей Центрального банка считается поддержание покупательной способности рубля, а также удержание стабильного валютного курса.

На данный момент правительство РФ установило режим плавающего курса рубля. Ранее Центральный банк пытался удерживать курс национальной валюты благодаря целенаправленному воздействию на валютный рынок.

В отличие от различных небанковых кредитных учреждений и коммерческих банков Центральный банк не преследует никаких коммерческих целей в ходе своей деятельности. Банк России отвечает за развитие финансового рынка в РФ, а также обеспечивает его стабильность. Получение прибыли – это не его главная цель. В этом заключается основное различие коммерческих банков и Центрального банка Российской Федерации.

Функции банков

Банковская структура призвана регулировать полноценный денежный оборот как в наличной, так и безналичной формах. К основным функциям любого банка относятся:

- привлечение денежных средств и обращение их в ссудный капитал;

- стимуляция накоплений в сфере народного хозяйства;

- посреднические услуги при проведении платежей и при получении кредитов;

- создание кредитного капитала для обращения;

- посреднические услуги на фондовом рынке при работе с ценными бумагами и прочими активами;

- предоставление консультационных и информационных услуг.

Любой банк не просто накапливает собственные капиталы и материальные средства, но и обеспечивает накопление средств для развития общей экономики государства. Накопление капитала зависит от гибкости депозитной политики банка. Еще один фактор влияния – макроэкономическая ситуация в стране.

Каждая функция банка важна по-своему, и стабильность работы всей структуры зависит от любой из них:

- Посредничество в кредитах. Наиболее важная функция банка как кредитного учреждения. Обеспечивает распределение ресурсов с условиями возвратности, срочности и платности.

- Посредничество в платежах. Это первейшая и основная функция банка. Все хозяйствующие субъекты должны иметь расчетные счета в банках. С их помощью происходят все безналичные расчеты. При этом банк несет ответственность за своевременное исполнение всех заявок клиентов.

- Создание кредитных средств обращения. Это процесс, во время которого банковская система производит деньги и расширяет базу кредитов и депозитов.

Все проводимые банком операции делятся на пассивные и активные, и это отражается в банковском балансе. В пассиве отражается привлечение средств и создание депозитов, а в активе – их размещение путем выдачи ссуд и инвестирования.

Функции центрального банка

ЦБ – это основной посредник между государством и остальной экономикой через банковскую систему. Есть несколько важнейших функций, которые выполняет любой центральный банк:

- Эмиссия банкнот. Это первейшая и важнейшая обязанность ЦБ. На ранних этапах становления банковской системы коммерческие банки также имели право выпускать банкноты, но сейчас данная функция лишь у центральных банков.

- Осуществление собственной денежно-кредитной политики, которая является частью регулирования всей государственной экономики. Это целый комплекс различных мероприятий, которые изменяют денежную массу в обращении, устанавливают уровень ставки по кредитам и влияют на объем кредитных средств.

- Проведение валютной политики. ЦБ отвечает за укрепление внешнеэкономических позиций в стране.

- Рефинансирование для коммерческих банков, когда последние испытывают временные трудности.

- Регулирование деятельности всех банков страны. С помощью этой функции ЦБ пытается защитить вкладчиков и предотвращает системные риски. Это позволяет держать стабильность всей системы. Для осуществления банковских операций ЦБ выдает лицензию всем, кто желает заниматься подобной деятельностью на определенных условиях.

Еще одна функция центрального банка – это финансовый агент правительства. Это означает, что данное учреждение работает с государственным бюджетом, а также государственным долгом и проводит все нужные операции в связи с этой функцией.

Функции коммерческого банка

Коммерческие банки имеют меньше функций, но все же имеют огромное влияние на экономику страны. Основные функции любого коммерческого банка:

- прием вкладов;

- выдача краткосрочных и долгосрочных кредитов;

- операции с ценными бумагами;

- платежные услуги;

- всевозможные банковские операции.

Чаще всего коммерческие банки имеют универсальную специализацию. Но есть часть организаций, которые выполняют только некоторую разновидность банковских услуг и при этом имеют достаточно средств на существование и развитие.

О понятии

Центробанк – главный финансовый орган страны, обеспечивающий устойчивость рубля, поддержание ценообразования и создание условия для роста национальной экономики.

Многие ошибочно ставят ЦБ в ряд с другими банками страны – Сбербанк, ВТБ24, Альфа-Банк и пр. Центральный банк России – это учреждение с особыми правилами и условиями, имеющее отдельный правовой статус и специфические функции, отличные от прочих банков.

Полномочия, функции, статус Центробанка закреплены в Конституции и законе о ЦБ. Его уставной капитал является собственностью Российской Федерации.

ЦБ имеет право владеть и распоряжаться федеральным имуществом, в то время как остальные банки не могут совершать какие-либо манипуляции с капиталом без одобрения Центрального учреждения. Именно ЦБ хранит золотовалютные резервы РФ.

Целью ЦБ не является получение прибыли. Свое содержание он обеспечивает самоокупаемостью. При этом 75 % заработанного перечисляется в госбюджет.

Главный банк России имеет в своей структуре множество противоречий и правовых пробелов:

- ЦБ – юридическое лицо, в то же время не имеет организационно правовой формы. Это ни ООО, ни ПАО и ни какая иная организационно-правовая форма, прописанная в ГК РФ. Центробанк существует вне гражданско-правового поля.

- ЦБ не подчиняется ни законодательной, ни исполнительной, ни судебной ветви власти. В правовых актах нет данных о том, какой ветвью является банк.

- ЦБ не отвечает по денежным обязательствам своего государства. В случае, к примеру, чрезвычайного положения РФ не сможет взять кредит в главном банке. В то же время ЦБ активно выдает кредиты другим странам.

Функции центрального банка

Опираясь на мировой опыт, можно сформулировать основные функции центрального банка:

- Эмиссия денег. Центральному банку страны, как правило, принадлежит монопольное право эмиссии (создания) наличности (банкнот и монет). Что касается депозитных денег, то их эмитируют (выпускают) как центральный банк, так и коммерческие банки. Центральный банк выпускает депозитные деньги путем рефинансирования коммерческих банков, кредитования правительства, проведения операций на открытом и на валютном рынке.

- Регулирование денежного рынка путем использования инструментов денежно-кредитной политики. В современных условиях это — важнейшая функция центрального банка. Он занимается разработкой и реализацией денежно-кредитной политики с целью обеспечения в конечном итоге устойчивого развития экономики через ценовую стабильность.

- Банк банков. Центральный банк осуществляет кредитно-расчетное и кассовое обслуживание коммерческих банков. Он выступает для банков кредитором последней инстанции, обеспечивает надежное и эффективное функционирование платежной системы.

- Регулирование банковской деятельности и надзор. Эта функция тесно связана с предыдущей. В последнее время наблюдается тенденция расширения регулятивной, а в некоторых странах и надзорной функции центрального банка, что обусловлено глобализацией банковского дела, повышением уровня риска банковской деятельности.

- Банк правительства. Выполняя эту функцию, центральный банк осуществляет кредитно-расчетное обслуживание центральных органов власти, выступает в роли платежного агента правительства по обслуживанию государственного долга, а также в качестве его финансового советника и консультанта.

- Формирование и управление золотовалютными резервами. Центральный банк использует резервы для покрытия дефицита платежного баланса страны, поддержки обменного курса национальной валюты.

- Центральный банк — это информационно-аналитический и статистический центр денежно-кредитной системы. Он разрабатывает правила и положения, регламентирующие осуществление банковских операций, определяет порядок ведения бухгалтерского учета в банках, составление и предоставление финансовой и статистической отчетности в банковской системе. Центральный банк занимается анализом и прогнозированием экономической ситуации в стране (на макроуровне), мониторингом реального сектора экономики, составлением банковской и монетарной статистики.

- Представительная функция. Центральный банк представляет интересы государства во взаимоотношениях с центральными банками других государств, с международными банками и валютно-финансовыми организациями.

Виды банков

Виды банков разделяются по самым разным параметрам. Поэтому классифицировать одну и ту же организацию можно исходя из разных показателей.

Деление банков по форме собственности

Существует 4 вида собственности в банковской деятельности:

- государственная;

- кооперативная;

- смешанная;

- акционерная.

При этом не во всех государствах центральный банк является государственной собственностью. Полностью государственным он является в России и во Франции. Есть страны, где центральный эмиссионный банк только на 50 % принадлежит государству. Яркий пример – Япония и Швейцария.

Разделение по характеру деятельности

По характеру деятельности все банки разделяются на универсальные и специализированные. Универсальные банки считаются не такими рискованными, поэтому больше распространены в Европе и России. В США предпочитают специализированные банковские организации. Считается, что специализированные организации работают более стабильно и у них значительно выше уровень обслуживания клиентов. Также в специализированном банке снижается себестоимость банковских операций.

Деление банков по бизнес-специализации

Банки, в зависимости от своей специализации, выполняют различные функции. Самые распространенные:

- Эмиссионные – занимаются выпуском денег в обращение, чаще всего это центральный банк страны.

- Депозитные – основной вид деятельности в данном случае – прием вкладов от населения.

- Коммерческие – занимаются любой банковской деятельностью и проводят все операции, которые разрешены законодательством.

Также существуют отдельные отраслевые банки и кредитные.

Деление банков по территориальной специализации

В первую очередь, рассматриваемые организации делятся на бесфилиальные и многофилиальные. Но есть и отдельные типы по сферам обслуживания:

- региональные;

- межрегиональные;

- национальные;

- международные.

Муниципальные банки также относятся к региональному типу. Имеются различия и по масштабам деятельности: есть более мелкие банковские организации, а также крупные и даже межбанковские объединения.

Деление по организационной структуре

При создании банка собственники в первую очередь определяются с организационно-правовой формой своей компании. Это может быть открытое или закрытое акционерное общество. Также допускаются банки как общества с ограниченной ответственностью.

Функции Центробанка

Все функции Центробанка определены ст.75 Конституции РФ и Законом «О центральном банке РФ»

- Главная функция ЦБ РФ — защита и обеспечение устойчивости рубля. То есть, Центробанк наделен правом делать все, что в его компетенции, чтобы защитить рубль и укрепить его курс. Для этого могут использоваться разные методы, не противоречащие Конституции РФ, например, валютные интервенции (сюда можно отнести резкую продажу валюты Центробанком).

- Разработка законопроектов, правовых актов, направленных на развитие и обеспечение стабильного функционирования финансового рынка РФ. Ни один закон, связанный с финансовыми организациями не принимается без непосредственного участия ЦБ.

- Центральный банк осуществляет кредитование кредитных организаций, организует систему их рефинансирования. Банк России выдает кредиты банкам, как банки выдают кредиты простым гражданам. Схема та же, но процентная ставка и условия возврата гораздо лояльнее.

- Центральный банк устанавливает правила расчетов на территории Российской Федерации, правила проведения банковских операций и т.д. То есть, своими правовыми актами Банк России регламентирует порядок проведения операций в банковской сфере, регулирует правила расчетов.

- Эмиссия денег. Конституцией Банк России наделен исключительным правом и функцией эмиссии денежных знаков Российской Федерации. То есть, именно Центробанк выпускает свеженапечатанные деньги в обращение.

- Развитие и укрепление банковской системы Российской Федерации. Например, банк России производит надзорные функции и контроль не только за деятельностью банков, но и микрофинансовых организаций, ломбардов и др. При необходимости совершает проверки существующих организаций, лишает лицензии и т.п.

- Также ЦБ РФ наделен функцией государственной регистрации кредитных организаций и НПФ, выдачи соответствующих лицензий, ведения реестров. В его полномочиях не только выдача лицензий, но и лишение кредитной организации права на осуществление своей деятельности.

- Развитие национальной платежной системы, а также надзор и наблюдение за ее деятельностью. Банк России является одним из операторов по переводу денежных средств в национальной платежной системе МИР и фактически осуществляет переводы.

- Обслуживание счетов всех уровней бюджетной системы РФ. Банк России обслуживает государственные счета.

- Управление золотовалютными резервами, эффективное размещение их в разные источники дохода, получение прибыли.

- Центробанк устанавливает и публикует официальные курсы валют других государств по отношению к рублю.

Функций у ЦБ РФ очень много. В основном они касаются внутренней денежной политики РФ, кредитных организаций.

Понятие Центрального банка

Центральный банк России. Что это такое, кому подчиняется и кто им управляет? Вопросов много. Начнем по порядку.

Если вы воспринимаете Центральный банк как один из многих банков в нашей стране, например, Сбербанк, Альфа-Банк, ВТБ и т. д., то глубоко ошибаетесь. Это особый банк со своим особенным правовым статусом и специфическими функциями. Он – главный над всеми остальными кредитными и некредитными организациями.

Статус, цели, функции и полномочия деятельности ЦБ закреплены в Конституции РФ, а также в законе о Центробанке. Уставный капитал в размере 3 млрд. рублей и любое другое имущество банка является федеральной собственностью. Он имеет право им владеть и распоряжаться.

А вот никакой другой государственный орган без согласия ЦБ не может в отношении этого имущества совершать какие-нибудь действия. Этот момент становится интересным в свете того, что именно Центробанк хранит золотовалютные резервы нашей страны.

Получение прибыли не является целью Центробанка. А существует он на самоокупаемости. То есть тратит на свое содержание то, что заработал. Львиную долю доходов, 75 %, перечисляет в федеральный бюджет РФ.

Центробанк – очень интересная структура для изучения юристами. В нем слишком много противоречий или элементарных законодательных пробелов. Так и живем с 1990 года.

После прочтения Вы поймете, как перестать работать за копейки на нелюбимой работе и начать ЖИТЬ по-настоящему свободно и с удовольствием!

Скачать книгу

Во-первых, ЦБ – это юридическое лицо, но без организационно-правовой формы. В Гражданском кодексе все существующие формы подробно расписаны. Например, ООО, ПАО, ГУП и целый ряд других. У ЦБ нет ни одной из существующих. Он сам по себе, вне гражданско-правового поля.

Во-вторых, банк не подчиняется ни одной из ветвей власти (законодательной, исполнительной или судебной). Тогда к какой ветви он сам относится? Ответа нет. У банка своя особая ветвь, которую мы можем назвать как угодно. Например, финансовая власть. Юридически это нигде не закреплено.

В-третьих, ЦБ не отвечает по финансовым обязательствам своей страны. В случае бедственного положения государства оно не сможет взять кредит в банке или воспользоваться накопленными резервами. А с другой стороны, Центробанк активно кредитует другие страны.

Последний парадокс связан, в первую очередь, с тем, что Центробанк обязан подчиняться правилам Международного валютного фонда. Согласно им, ЦБ не имеет право кредитовать свое собственное государство. И не может выпустить в обращение денег больше, чем выручило государство на международном рынке от продажи своих товаров, работ и услуг.

И таких казусов еще очень много. Я не юрист, поэтому не хочу углубляться в поиск противоречий. Меня обязательно подловят на какой-нибудь неточности. Вернемся к простой констатации фактов.

Интернет-банк

Отдельно стоит упомянуть такую структуру, как интернет-банк. Это ресурс, позволяющий клиентам банка пользоваться его услугами в любое удобное время в круглосуточном режиме в любом месте. Все, что необходимо клиенту, – наличие интернет-подключения. Услуга безопасна, а также очень удобна для клиентов банка. Интернет-банк позволяет провести огромное число операций по вкладам, совершить денежные переводы, оплатить телефон и множество услуг. Также через интернет-банк возможна оплата товаров в онлайн-магазинах. Конкретный функционал зависит от банка.

Суть банковской системы – это объединение банковских и кредитных учреждений под руководством центрального банка для осуществления общих принципов денежно-кредитного механизма. В большинстве стран она двухуровневая и включает в себя регулирующий орган – центробанк, который является и эмиссионным. Все банки, что расположены на нижнем уровне, подчиняются общим правилам банковских механизмов и получают доход с использованием различных финансовых инструментов.

Национальный совет

Организация Центрального банка России заключается в том, что управлением данной структурой занимается коллегиальный орган – Национальный совет. Возглавляет его председатель, который избирается большинством голосов. Всего в совет входит двенадцать человек:

- из Совета Федерального собрания направляется двое членов;

- из Государственной думы – трое членов;

- Президент РФ и Правительство РФ назначают по трое представителей Совета.

Члены Совета назначаются на должность на четыре года. Решения принимаются большинством голосов при кворуме из семи человек и обязательном присутствии представителя. При этом мнения членов Совета, оказавшихся в меньшинстве, заносятся в протокол собрания.

Национальный совет решает такие вопросы:

- анализ годового отчета;

- вопросы развития банковской системы;

- направления развития денежно-кредитной политики;

- участие БР в капиталах других организаций;

- назначение аудитора БР;

- банковское регулирование;

- реализация политики валютного контроля;

- организации системы взаиморасчетов;

- выполнение сметы расходов;

- подготовка проектов в области банковского дела;

- внесение предложений о проведении проверок Счетной палатой.

Функции ЦБ

Центробанк выполняет следующие основные функции:

- Вместе с Правительством России разрабатывает, а потом реализует денежно-кредитную политику. Я хочу остановиться на ней более подробно в завершении этой статьи.

- Имеет монопольное право на выпуск (эмиссию) денег в обращение, в т. ч. разрабатывает дизайн монет и бумажных купюр. Изъятие из обращения старых или испорченных денег тоже находится в ведении только Центробанка.

- Регулирование и контроль деятельности кредитных и нефинансовых организаций (выдает им лицензии, приостанавливает или отзывает их). Центробанк не работает с физическими лицами. Посредниками выступают коммерческие банки и другие финансовые организации.

- Управляет золотовалютными резервами страны.

- Осуществляет валютное регулирование и валютный контроль. Устанавливает официальный курс рубля по отношению к иностранным валютам. Разрабатывает меры по стабилизации курса.

- Разрабатывает правила проведения банковских операций. Может издавать свои нормативные акты, которые обязательны к исполнению всеми участниками банковского рынка, государственными органами, юридическими и физическими лицами.

- Анализирует и прогнозирует развитие российской экономики.

- Является банкиром Правительства. Обслуживает государственный долг и бюджет.

Функций значительно больше, но я представила основные и понятные для большинства граждан нашей страны. На некоторых остановлюсь подробнее, потому что они могут повлиять на жизнь конкретного гражданина или организации.

Мы можем и не следить за развитием мировой экономики и плохо представлять себе, что такое денежно-кредитная политика. Но исполнение ЦБ некоторых своих функций в один прекрасный день перевернет жизнь с ног на голову.

Контроль деятельности коммерческих банков

Немного статистики:

- за 2015 год ЦБ отозвал лицензию у 90 банков;

- в 2016 году – у 94;

- в 2017 – у 47;

- в 2018 – пока у 38.

И это далеко не только мелкие региональные банки, но и крупные, которые входили в топ-50. Например, банк Югра. Не будем вдаваться в подробности, за что с ними так обошлись. Для нас гораздо важнее, как это повлияло на рядовых граждан. Физические лица получили вложенные в эти банки средства с помощью Агентства по страхованию вкладов (АСВ) в пределах максимальной суммы в 1,4 млн. руб. А кто вложил больше, встали в очередь за оставшимися деньгами.

Сложнее ситуация с юридическими лицами, кто открыл в ликвидированных банках расчетные счета для обслуживания своего бизнеса. Их сразу поставили в очередь и неофициально объявили, что вероятность получить назад хранящиеся на счетах деньги близка к 0. А ведь за каждым бизнесом стоят конкретные люди. Для некоторых сложившаяся ситуация стала настоящей катастрофой.

Установление ключевой ставки

В последние годы за новостями о повышении или понижении ключевой ставки стало следить чуть ли не все сознательное население нашей страны. Что это за ставка и как она может повлиять на нашу жизнь?

Что значит дешевые кредиты? Население и коммерческие организации получают доступ к деньгам. Одни начинают больше покупать, а другие – больше производить. Растет спрос, начинают расти цены и инфляция. Центробанк повышает ставку, чтобы сбить этот рост.

С помощью ключевой ставки ЦБ регулирует денежно-кредитную политику, основной целью которой является снижение инфляции и повышение покупательской способности населения.

Регулирование валютного курса

У нас установлен плавающий курс рубля по отношению к иностранным валютам. Курс определяется по итогам торгов на межбанковском валютном рынке. Как это может отразиться на нас?

Во-первых, многие продолжают делать свои накопления именно в валюте. А меняющийся курс делает такую форму сбережения денег не всегда привлекательной.

Во-вторых, рост долларов или евро приводит и к росту цен на товары и услуги внутри страны. Почему? Потому что мы, к сожалению, до сих пор зависим от импорта оборудования, материалов, технологий, продуктов питания. Чем быстрее переведем страну на импортозамещение, тем меньше будем зависеть от валютного курса.

Структура Центробанка

Официальная регистрация ЦБ – в Москве, на улице Неглинной, д. 12. Руководит организацией председатель, выдвигаемый на пост президентом. С 2013 года эту должность занимает Эльвира Набиуллина.

Совет директоров состоит из 14 представителей. Среди их функций:

- разработка кредитно-денежной политики,

- установление правил в банковской сфере,

- рассмотрение вопросов развития системы финансов и т.д.

Национальный финансовый совет – еще один орган в структуре главного банка. В его составе находятся 12 человек. Это представители от Совета Федерации, Госдумы, Президента и Правительства.

Их функции – годовой отчет, административно-хозяйственные вопросы, обсуждение проекта кредитной политики и вопросов развития банковской системы.

Надзор и контроль за коммерческими банками

Как главный банк страны, осуществляющий контроль деятельности коммерческих банков, Центробанк выполняет следующие задачи:

- выдает, приостанавливает и отзывает банковские лицензии;

- проводит санацию (финансовое оздоровление) проблемных банков;

- обеспечивает защиту прав вкладчиков в банках и застрахованных лиц в негосударственных пенсионных фондах;

- устанавливает и контролирует соблюдение нормативов достаточности капитала, обязательных резервов, текущей ликвидности и др.;

- ведет корреспондентские счета банков и проводит межбанковские расчеты;

- контролирует денежные операции, бухгалтерский учет и отчетность банков;

- рефинансирует (кредитует) коммерческие банки;

- привлекает временно свободные средства банков на депозиты.

Полномочия Центрального Банка радикально расширялись дважды. В 2013 году вместо упраздненной Федеральной службы по финансовым рынкам (ФСФР) к нему в ведение перешли все финансовые организации: страховые и управляющие компании, пенсионные фонды, биржи, брокеры и пр. С тех пор главный банк и получил звание мега-регулятора. По времени это совпало с назначение на пост председателя Эльвиры Набиуллиной. В 2017 году ЦБ получил право проводить санацию проблемных банков минуя Агентство по страхованию вкладов.

Главными способами контроля за банками является регулярное получение отчетности и направление аудиторов с плановой или внеплановой выездной проверкой. Нормативы обязательных резервов определяются как определенный процент к обязательствам (пассивам) банка. Нормативы носят единый характер и различаются только для банков и небанковских кредитных организаций (например, для МФО процент резервов будет выше). Отзыв лицензии у финансовой организации отражает дисциплинарные и карательные функции Центрального Банка. Массовый характер эта мера принимает только в отношении банков. Случаи лишения лицензий биржевых брокеров носят единичный и, как правило, временный характер. Это ни разу не касалось крупных игроков. Исключение – отзыв лицензии у брокера «Рай Ман & Гор Секьюритиз» и приостановка действия у УК Finex в 2016 году.

Динамика отзыва лицензий Центробанком резко возросла в период с 2014—2016. Главной причиной стали западные санкции, закрывшие российским банкам доступ к дешевой ликвидности. До этого они имели возможность успешно кредитоваться, например, в Европе, где ставка ЕЦБ имеет околонулевые значения. В 2017 волна ликвидации кредитных организаций несколько спала, однако под санацию (финансовое оздоровление путем докапитализации) попали три очень крупных игрока: ФК Открытие, Бинбанк, Промсвязьбанк. На момент введения внешнего управления Открытие был крупнейшим частным банком России, Промсвязьбанк входит в топ-10, Бинбанк занимал 11 место. Недавно принято решение об объединении Открытия и Бинбанка в один банк до конца 2018 года.

Если вкладчики из числа физических лиц в ходе санации не пострадали, то держатели корпоративных бумаг обанкротившихся банков потерь не избежали. Еврооблигации банка Открытие на сумму около $1 млрд были списаны в ноябре 2017. Результатом мероприятий по санации должна стать продажа акций спасенных банков внешнему инвестору. Скорее всего, им выступит банк с госучастием.

Что касается побочных результатов мер ЦБ по финансовому оздоровлению, то уже сейчас 70% банковского сектора принадлежит госбанкам, и эта доля будет только расти. О расходах можно сказать одной цифрой: только на спасение трех названных банков потребуется более 1 трлн руб. Всего на докапитализацию отрасли с 2013 года уже потрачено 2.7 трлн руб. Деньги берутся не из бюджета, а из созданного в мае 2017 Фонда консолидации банковского сектора (ФКБС). В условиях низкой инфляции Центральный банк может позволить себе печатать деньги для этих целей. Огосударствление сектора в условиях кризиса повышает защищенность вложений, но приводит к снижению конкуренции. Это чревато ростом цен на банковские услуги, сокращением их ассортимента и снижением качества обслуживания.

Кстати, в разгар событий лета 2017 года у читателей блога возникали закономерные вопросы по поводу перспектив Открытие брокера. Я не вижу серьезных угроз для этого направления бизнеса. Открытие брокер организационно входит в Финансовую корпорацию, но проблемы с некачественными кредитами банка не затрагивают его напрямую. Брокер имеет большую клиентскую базу (4-й показатель среди игроков рынка) и одни из лучших тарифов.

А как вы оцениваете результаты действий Центрального Банка на финансовом рынке? Предлагаю поучаствовать в опросе.

Загрузка …

28.02.2018

История Центробанка РФ и его особый статус

Первая гос. структура, выполнявшая функции Центробанка, возникла в России в 1860 году, получив наименование Государственный банк Российской империи. Он был важнейшим инструментом реализации экономической политики правительства в финансовой сфере, кредитовавшим промышленность и торговлю, а также руководившим банковскими операциями, которые производились примерно в 800 казначействах.

Новейшая история Банка России началась с его учреждения 13 июля 1990 года под наименованием Государственный банк РСФСР. После распада Советского Союза и упразднения Госбанка СССР Центральный банк РСФСР (Банк России) принял все его активы, пассивы и имущество на территории РФ, а вскоре получил и нынешнее название.

В начале 1990-х годов ЦБ РФ организовал создание в стране сети первых коммерческих банков. В собственности Банка России также оказались пакеты акций «совзагранбанков», превратившихся в «росзагранбанки», которые в течение 2000-2005 гг. были выкуплены у регулятора банком ВТБ.

Финансовым мегарегулятором российский Центробанк стал 1 сентября 2013 года, после упразднения и интеграции в структуру Банка России Федеральной службы по финансовым рынкам (ФСФР) и ряда других надзорных органов.

В нынешнее время ЦБ РФ — не государственный банк России. Согласно ст. 75 Основного закона и положениям вышеупомянутого 86-ФЗ регулятор выполняет свои функции независимо от федеральных и других органов власти. Государство и Центробанк не отвечают по обязательствам каждой из сторон.

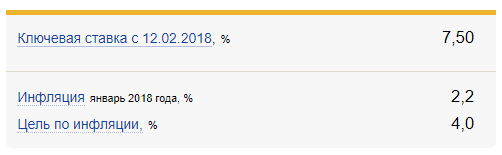

Ключевая ставка и валютное регулирование

Одна из важнейших функций Центрально банка, прямо влияющей на экономику страны, является регулирование валютного курса и инфляции через ключевую ставку. Ключевая ставка (до января 2016 — ставка рефинансирования) — это процент, под который Центробанки кредитуют коммерческие банки. Определяется значение ключевой ставки как медианная стоимость ликвидности, предоставляемой банкам в кредит и наоборот — принимаемой от них на временное хранение в ЦБ. Предоставление или изъятие происходит через механизм аукциона РЕПО. Сделка РЕПО выполняет роль краткосрочного займа под залог облигаций, векселей, депозитарных расписок коммерческих банков. Механизм залоговых аукционов дает гарантии от невозврата кредитов, позволяя снабжать банки ликвидностью и одновременно получать от этого доход. Влияя таким способом на объём денежного предложения, Центральный банк одновременно регулирует уровень инфляции, денежную массу, темпы роста экономики. В 2018 году ожидается умеренный темп дальнейшего снижения ключевой ставки до уровней 6.5-6.75%.

Позиция ЦБ отличается взвешенным и осторожным подходом к снижению ключевой ставки. В отстаивании этой позиции как раз и необходима независимость от других ветвей власти. Вокруг вопроса о стимулировании экономического роста монетарными методами (через снижение стоимости денег для бизнеса) много интересующихся в лице Министерства экономического развития, левых партий и экспертов-популистов. В статье о ключевой ставке я подробно раскрывал, как и почему её необдуманное снижение может обвалить курс рубля, не приводя при этом к удешевлению кредитов в коммерческих банках. Самостоятельность позволяет проводить денежную политику независимо от того, какие пожелания есть у государственных чиновников: например, облегчить себе жизнь печатанием денег.

Наблюдение за динамикой ключевой ставки имеет практический смысл для ленивого инвестора:

- доходность облигаций обратно пропорциональна ключевой ставке (снижение ставки = рост прибыли по уже включенным в портфель бумагам);

- прогноз курса рубля, на который снижение ставки влияет положительно;

- понимание перспектив экономического развития, когда резкое повышение ставки означает плохие новости для банков, предприятий, фондового рынка.

Также осмотрительно ЦБ подходит к валютным интервенциям – покупкам долларов для ослабления рубля и выбросу долларов на рынок с целью укрепления национальной валюты. Россия имеет печальный опыт валютных кризисов 2008 и 2014 годов. Тогда, для поддержания отвесно падающего рубля, была истрачена большая часть валютных резервов страны. С ноября 2014 рубль отпущен в свободное плавание и резервы на эти цели почти не расходуются. В этом «плавании» рубль в декабре 2014 пережил резкую девальвацию, но не утонул и даже укрепился, при минимальных значениях инфляции. Помимо традиционных валют, центральный банк имеет непосредственное отношение у выработке мер по регулированию рынка криптовалют в пределах российской юрисдикции. В этом вопросе ЦБ пока не замечен в стремлении напрямую запретить инвестиции и торговлю криптоактивами, хотя и не признаёт их (и вряд ли признает в обозримом будущем) в качестве платежного средства.

Отзыв лицензий в 2016 году

В прошлом году Центральный банк России в очередной раз побил рекорд, отозвав лицензии у 97 банков. Политика очистки рынка от недобросовестных игроков ведется с момента назначения нового председателя в 2013 году. За первые шесть месяцев разрешения на осуществление деятельности лишилось тридцать два учреждения, на следующий год — восемьдесят шесть учреждений, в 2015 году — девяносто три банка.

Во время работы предыдущего председателя массовый отзыв лицензий (59 штук) наблюдался лишь в 2006 году. Всего с 2002 по 2012 годы было отозвано 362 лицензии, а за предыдущие четыре года — 306 лицензий.